作者:龙门资本

分类:国际, 国际-总11期, 总11期, 清华金融评论杂志文章

评论:没有评论

文/朱丽洁、张立 本文编辑/孙世选

朱丽洁 美国龙门资本董事总经理

张立 美国龙门资本金融分析师

2014年,美国股市再次掀起了中国企业上市热潮。截至8月底已经有11家中国公司成功在美上市融资。阿里巴巴于9月中旬在纽交所上市,并成为美股历史上规模最大的首次公开募股(IPO),也是中国公司在美上市的一个新的高峰。

IPO是指企业通过证券交易所首次公开向投资者发行股票,以期募集用于企业发展资金的过程。由于企业进行IPO 可以获得融资,得到资本的流动性,并且迅速通过“上市效应”建立名声,IPO是很多企业确定融资途径的首选。但是IPO对于一部分有融资需求的中小企业来说费率较高、时间周期长,这些企业需要符合它们特色的“融资之路”。

“买壳上市+转板升级”便成了中国一些中小企业赴美上市的另一种融资选择。但与2014年中国企业在美国资本市场的融资盛宴相比,目前仍在场外交易(OTC)市场的300余家中国公司则略显没落。今年初只有一家中国公司从OTC市场成功转入纳斯达克。

转板简介

美国资本市场具有多层级性,体现为交易所之间的多层级、交易所(集团)内部的多层级。美国资本市场的多层级性提供了为不同层级的上市企业转板的可能。系统化、完整的转板制度包括以下四类。

升级转板

从场外市场,申请到具有美国证券交易委员会(SEC)批准的“国家证券交易所”牌照的交易所上市,也称为“转板上市”。美国目前的上市公司份额,基本被纽约股票交易所、纳斯达克股票交易所两家包揽。因此,转板上市可以理解为从OTC到上述两家交易所挂牌上市。

降级转板

从交易所退市到场外市场,以及从纳入监管范围的场外市场退到层次更低的市场。

平级转板

平级转板是指不同交易所之间的转板。这种转板源自纽交所和纳斯达克两大交易所的竞争。据统计,2000—2010年,共有182家公司从纳斯达克转板到纽交所,同时25家公司从纽交所转板到纳斯达克。

内部转板

内部转板包括:(1)纳斯达克内部三个层级之间上市公司的转板;(2)同属于纽交所泛欧集团的转板;(3)在目前最主要的场外市场——OTC Markets,从较低层次(OTC Markets的Pink板块)升级到纳入监管范围的板块(OTCQX和OTCQB)。

转板条件

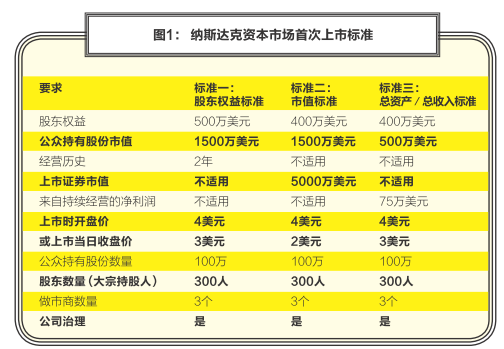

以纳斯达克为例,纳斯达克上市要求最低的纳斯达克资本市场首次上市标准见图1。2011年11月9日,SEC批准交易所更新上市规则,针对反向收购公司提出更严格的上市标准。三大主板要求申请转板的公司股价在一定时期维持在一定金额之上(纳斯达克要求4美元,纽交所MKT要求3美元);且提交转板申请及交易所批准上市申请前60个交易日,至少有30个交易日股价维持在上述金额以上。

转板上市的好处和风险

转板上市主要的好处是成本较低。上市成本对于中国的中小企业是一项非常重要的考虑因素。中国的中小企业在国内融资困难、融资成本较高已经是一个共识。而那些中小企业也支付不起IPO所产生的高昂费用。对于中小企业来说,转板上市的费用是能够接受的。

其次,“反向收购+转板上市”的模式可以绕开美国证券交易所一系列注册程序。例如,一般公司进入证券交易场所并成为报告公司的注册程序较为复杂,反向收购可以绕过这个由私人公司变成公共公司的程序;通过转板上市,公司又可以绕开证券公开发行并在证券交易所进行交易的登记程序。对于中国的中小企业来说,通过SEC的注册审核是一个繁杂的过程,这将在无形中对公司产生了额外的时间和金钱成本。

但“反向收购+转板上市”的模式又有其独特的风险。首先,OTC市场流动性较差。反向收购能够使得企业在OTC市场上挂牌交易。但是OTC市场流动性较差,从而导致股价波动偏高。其次,OTC市场目前的平均股价约为1.01美元,远低于主板上市的股价要求。这就需要反向收购之后的公司迅速将优质资产装入壳公司,并且引入私募资本从而快速对公司的资本进行扩张。而将优质资产装入壳公司以及引入私募资本的过程中,可能会出现一系列的其他问题,从而无形中又增加了转板上市的风险。

所以,虽然转板上市具有成本较低、绕开注册程序的等优点。但是由于OTC市场的天性而导致的风险,使得转板上市的成功率不高。

据统计,很少比例的公司会成功从OTC 升级转板到主板,近5年的升板公司占场外柜台交易系统(OTCBB)挂牌的平均比例为1.55%,并且近3年有下降的趋势。截至目前,2014年仅有一家中国企业成功从OTC市场登陆纳斯达克。

转板上市的方式

在2011年以前,中国中小企业已经有了一套较为成熟,并且可操作的转板方案,即企业通过反向收购在OTC上市挂牌交易,再通过一系列资本运作达到满足转板的条件进行转板。

PIPE模式

PIPE即私人股权投资已上市公司股份,是以市场价格的一定折价率购买上市公司股份以扩大公司资本的一种投资方式。

PIPE模式是中国企业从OTC市场转板上市的主要资本运作方式。PIPE的优点在于能够迅速扩大企业资本,给企业提供迅速成长需要的资金。但是,在转板之后,PIPE基金迅速撤离,不利于公司后续的股价支撑。

并购海外优质资产和销售渠道

并购海外优质资产和海外销售渠道,可以视为公司有机成长的策略。海外优质资产更容易使得美股投资者评估中国公司的回报和风险。

转板之后遭受的质疑

正是由于金融掮客抓住了中国中小企业想在美国上市融资的迫切愿望,以及地域原因导致美国投资者不能够彻底了解这些在美国上市的中国企业。所以,催生了靠财务包装甚至造假“催熟”的一批在美上市的中国中小企业。

这些被“催熟”的中小企业为了转板上市透支了未来的盈利,甚至进行财务造假,因此这些转板上市的公司很容易遭到空方狙击。著名的中概股空方为香橼和浑水等。

陈彬、刘会军曾撰文总结了香橼和浑水十大质疑公司“财务造假”的理由,包括远高于行业的毛利率,报给工商和税务部门的文件与报给SEC的不一致,有隐瞒关联交易的情形或收入严重依赖关联交易等。

OTC市场上挂牌的中国企业的抉择

从2014年5月1日开始,OTCQB开始取代OTCBB市场。每年针对OTCQB市场上的挂牌的企业收取年费1万美元。这对于目前仍在OTCQB市场的中国中小企业来说无疑又增加了一项支出。是退回粉单市场(OTC Pink)甚至退市,还是继续挂牌于OTCQB市场并谋求转板,以继续享受资本盛宴,是摆在这些中小企业面前的抉择。

龙门资本认为,目前仍在OTC Markets上挂牌的公司要充分利用已经在场外市场挂牌交易的优势。相较于其他私有公司,这些在OTC市场的中小企业已经有了一个公开市场的融资渠道,并且可能通过转板升级到主板来获得更为有效的融资途径。如何有效利用这个优势,是OTC市场上企业必须考虑的问题。

OTC市场上挂牌的企业需要重视以下几点。

重视企业自身发展,展示未来增长潜力和对未来潜在的融资的有效规划方案。

重视投资者关系,积极发布企业发展动态,参加投资者展会,提高资本市场认知度。

重视与潜在投资人的联系,来获得潜在的定向增发等融资机会。