作者:清华金融评论

分类:互联网金融, 互联网金融-总43期, 总43期, 清华金融评论杂志文章

标签:无

评论:没有评论

本文探讨区块链技术在P2P网络借贷平台应用的可行模式与实践难点,探索如何加速区块链技术推广、促进P2P网络借贷平台规范发展。

基于分布式记账、集体合约和智能共识等机制,区块链技术呈现出去中心化、开放共享、真实可靠等信息处理特性,引发了金融领域、特别是互联网金融领域的日益重视与研究应用。寄望于区块链技术的共识性和公信力,金融行为主体可以不再依靠传统上的信用中介,而在一定程度上解决信息不对称问题,以更为开放、直接、透明的方式从事金融交易,达到更高的效率、更低的成本和更小的风险。

作为互联网金融的重要业态,P2P网络借贷平台在缓解金融资源“错配”、拓展金融惠及群体的同时,也面临着频繁“跑路”、风险高发等诸多瓶颈,迫切需要技术和理念的创新升级。本文试图探讨如何借助区块链技术解决上述难题。

区块链技术契合了P2P网络借贷平台发展的内在要求

P2P网络借贷的兴起有其客观条件和现实需求,但野蛮增长的行业乱象也给经济社会的稳定造成了不良影响。2016年《网络借贷信息中介机构业务活动管理暂行办法》(以下简称《办法》)的出台,明确了P2P网络借贷平台信息中介的法律地位,在监管主体、经营许可、信息披露、内控建设、业务边界、服务对象等方面进行了规范,使其在转型发展中面临新的挑战,也为区块链技术的应用提供了契机。

区块链技术确保P2P网络借贷平台恪守“不碰资金”底线。近年来,P2P网络借贷平台的行业乱象主要表现在部分劣质平台利用信息不对称进行违规经营,资金池、非法集资甚至庞氏骗局等道德风险问题频发。在区块链技术下,信息的对称性使得资金的来源去向透明化,实现了信息与资金的有效隔离,加速劣质平台的市场出清,保证合规经营平台向信息中介的转型空间。

区块链技术有效增强P2P网络借贷平台的信息匹配效率。P2P网络借贷平台的初衷在于通过互联网信息技术实现资金的非中介化,使资金融通绕过传统的金融机构,为出借人与借款人实现直接借贷提供信息搜集、公布、交互、借贷撮合。但在实际情况中,部分平台垄断了交易双方信息、控制了资金价格和投向,异化为互联网渠道中的“传统金融中介”,大幅降低了信息的传递与交易效率。区块链技术下,信息的真实公开使得资金的风险溢价成本和隐性担保成本有效降低,资金定价水平更为精准高效。同时,能够促使P2P网络借贷平台把发展重心转移到提升信息交互效率、提升交易撮合成功率、深度发掘增值服务方面。

区块链技术能够提升P2P网络借贷平台的监管效率。《办法》确立了银行业监督管理机构和地方金融监管部门的“双负责制”外部监管体制、引入了第三方托管和行业自律等风险管控手段,反洗钱风险监控的必要性也在日益提高。利用区块链技术,将监管部门、托管机构作为一个参与节点,可以充分利用交易信息的透明完整性,实现更高效率、更低成本的监管目标。

区块链技术应用于P2P网络借贷平台的具体模式探讨

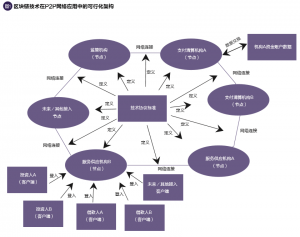

出于操作可行性和成本收益的考虑,建议P2P网络借贷平台建立如图1所示的联盟链方式。

技术协议标准是整个区块链的底层支撑和关键技术。一定意义上,区块链的去中介化并不是彻底地去掉了中介,而是去掉了中介里的人为因素,改由严格的技术手段提供公信力。公共账本的技术协议标准是否客观、公正、准确,将决定区块链网络是否在市场中立得住脚,能否被市场中的参与者接受。

节点应至少包括服务供应机构、支付清算机构和监管机构。具体而言,服务供应机构承担借贷信息的代理交互存储责任。服务供应商依照协议标准架设区块链网络中的节点并与其他节点对接,对资金的个体供需者开放终端接入权限,代理终端客户进行借贷信息的筛选、匹配、反馈和存储,与支付清算机构协同资金划转。

支付清算机构承担资金划转信息的交互存储。支付清算机构、资金第三方托管机构及其他支付清算机构,应当在借贷双方放款和还款时,将资金实时准确划拨,对资金流转路径予以记录并及时上传保存、反馈,避免资金的违规挪用和骗贷行为。

监管机构承担必要的非现场监督功能。金融监管机构通过架设区块链网络节点,实时自动监控P2P网络借贷平台贷款的交易记录、资金流向和主体信息,通过特定的智能合约禁止负面清单行为,依法实施反洗钱行为监控。

一般性借贷主体以客户终端形式接入区块链节点。一般性借贷主体并不适宜直接作为区块链节点,这是因为:区块链技术表现为节点信息的开源性和全网保存,节点参与者的设备面临着较大的数据处理与存储压力,现有技术下的普通电脑显然难以承受。即便未来的技术条件可以解决节点接入设备的容量和处理水平,但其性价比也未必能够达到个体参与者的满意程度。

一般性借贷主体通过节点服务供应商代理投融资服务,一方面在区块链技术上的操作难度和成本上的变化较小,能够便利完成借贷行为;另一方面,由于接入的服务供应商架设于整个区块链中,无法对借贷信息进行篡改和隐藏,通过对借贷款项的实时查询与监控,个体参与者接入平台的道德风险得以避免。

区块链技术应用于P2P网络借贷平台须关注的问题

区块链技术协议的标准制定主体。一是由政府机构制定全部或者大部分的技术协议标准。由于没有利益诉求的干扰和左右,可以最大限度保证协议标准的客观、公正和透明性。但弊端在于决策流程较慢,无法对市场上的技术需求进行量体裁衣;二是由市场主体自发研究制定相关协议标准。例如当前存在的R3 CEV区块链联盟组织等市场主体,其标准往往具有效率高、应用灵活等特点,但也可能会基于自身利益而影响客观公正性。

区块链技术协议标准的使用有偿性。既可能是完全无偿开源使用,由市场主体自由进行开发和创新,有效推动技术和金融的进步。也可能会进行有偿推广和使用。从技术应用的实践来看,不乏市场上的领先企业和垄断厂商在制定行业技术标准后,对其他企业收取专利费、进行准入歧视等情况,缺少技术储备和独立研发的企业将在区块链技术应用上较为被动与弱势。

区块链网络的技术处理细节和配套问题。例如,节点间记账人的选择算法、节点间的数据传输通道、节点设备的硬件技术与软件操作平台、节点与外部数据系统的接入与输出技术、用户客户端软件的操作平台、节点的日常维护标准、区块链网络中的数据存储固定格式、智能合约技术中的基础业务逻辑算法等等。

节点服务供应商环节的转型与机遇。服务供应商既可能由现有的P2P网贷平台机构转型承担,也可以由传统金融机构的直销银行部门承担,还可以由专门的互联网服务器提供商承担,也不排除有小额贷款公司机构进行资金的自营。

由于现有P2P平台被禁止承担资金中介和风险担保的职能,所以应借力区块链技术加速转型专业服务的代理中介角色。例如互联网金融中介可以依托借款人数据、资金定价、风控数据等公开信息,制定智能合约中的高级理财贷款业务计算逻辑,购买此“高级”智能合约的投资人用户可以据此在防范风险的同时,尽可能实现更多的收益。

区块链技术应用于P2P网络借贷平台的政策建议

有效推动区块链技术与金融活动进行连接,实现金融活动的信息化、平台化、智能化,需要加强统筹规划和顶层设计,推动区块链的协调发展,最大限度地实现资源共享。

目前国外多家金融机构已经开始研究区块链技术,相关的行业标准和协议也在研究制定中。市场主体应当密切关注区块链技术的进展情况与成熟度,提前展开合作交流确保话语权。

(余剑、吴逾峰均供职于中国人民银行营业管理部。本文编辑/丁开艳)

上一篇:薛洪言、陶金:现金贷变局

下一篇:于宏巍:借鉴欧盟经验,杜绝私募“通道业务”风险