作者:清华金融评论

分类:国际, 国际-总29期, 总29期, 清华金融评论杂志文章

标签:无

评论:没有评论

文/星展银行东北亚经济学家 马铁英

本文编辑/陈旸

日本央行从2月16日开始实施负利率,然而投资者对负利率政策的效果并不买账。本文认为,负利率的副作用不可忽视,日本经济前景仍然不容乐观。

2016年初以来,国际金融市场上的一个重要事件是日本央行(Bank of Japan)开始采取负利率政策。这一决定在1月底的日本央行会议上被正式公布。具体而言,从2月16日起,日本央行开始对金融机构的一部分存款准备金收取0.1%的利息。实施对象是金融机构在央行的新增存款中超过法定准备金的部分,其初始规模估计在10万亿至30万亿日元左右。

对存款准备金征收利息在日本历史上尚属首次。环顾全球,近年来也只有欧洲国家具有相似经历。出于对抗通货紧缩的需要,欧洲中央银行、瑞典央行分别自2014年、2015年开始将存款准备金利率降至负数。而为了遏制外部资本流入并缓解汇率升值的压力,瑞士与丹麦央行近年来也制定了类似的负利率措施。

将利率降至0%的水平线以下相当于移除了利率下限,这也意味着货币政策进入一个新的区间。日本央行总裁黑田东彦宣称,负利率这一创新举措将会为未来货币政策提供更多的选项,也会为支撑通胀预期、提振经济增长带来切实帮助。不过,这一政策在民间却饱受诟病,即使在日本央行内部也争议颇大。虽说负利率的实际效应还有待时间检验,笔者亦觉得,不论是从实践还是理论角度来看,都有充分依据对其副作用表示担忧。

金融市场并不买账

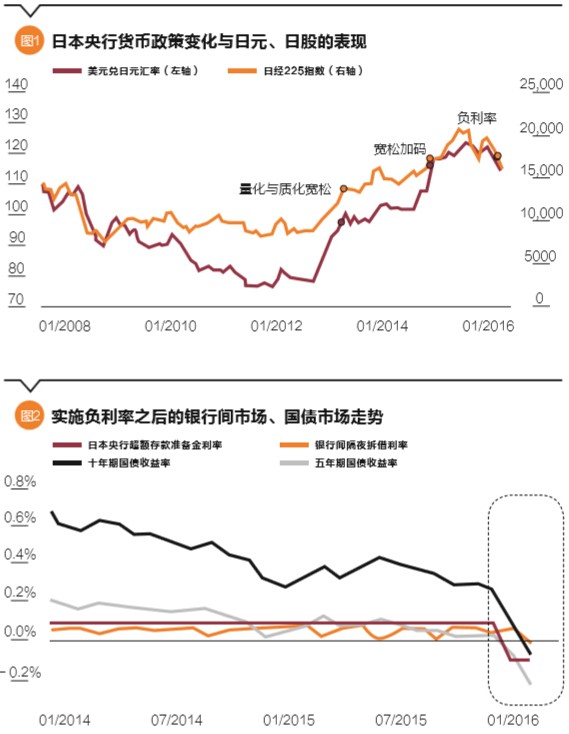

金融市场迄今为止的反应表明,投资者对负利率政策的效果显然并不买账。自日本央行1月底宣布实施负利率以来,日本的股市、汇市表现有如坐过山车。日经指数在经历两天的短暂上涨之后,便陷入连续两周的下跌。日元兑美元暂时贬值,从1美元兑117~118日元的水平移动到1美元兑120~121日元,但很快就重新走强,回到1美元兑110~115日元的区间,详见图1。

一个原因是,负利率直接打击了日本银行股的表现。投资者担心,负利率不仅会导致商业银行存放在央行的准备金利息减少,还会间接冲击银行的贷款利息与债券利息收入。据标准普尔估算,日本主要银行集团2016财政年度的营业利润将会因此下滑8%,更依赖利息收入的地方性银行的利润将下跌更多,跌幅达到15%。

另外,负利率政策也造成了涟漪效应。由于日本、欧洲同时陷入负利率,市场开始重新审视美联储的货币政策,推迟对美国升息的预测,对全球经济前景的担忧也骤然升温。美元的贬值、风险规避情绪的上升反过来对日元造成升值压力,并拖累日股的表现。

股市、汇市的走向可能与日本央行的预期恰恰相反。日本央行所期望的是,对存款准备金征收利息可以鼓励金融机构减少在央行的存款,增加贷款或者投资风险型金融资产,从而推升股票价格。负利率还可以促使日本金融机构增加对外币债券、股票等海外资产的配置,扩大跨境贷款,以寻求正的投资回报率。资本外流将由此增加,带动日元贬值。此外,由于境内外利差恶化,日元的套利交易也应该得到加强,同样意味着日元的贬值。

现实的情形是,资产价格、国际资本流动与套利交易均取决于风险偏好的演变。利率的变动可以作用于资产价格,但风险溢价的变化也对资产价格有重要影响。在全球贸易萎缩、经济低增长、低油价的大环境下,金融市场的风险情绪原本就脆弱不堪。负利率的实施意味着货币政策突然进入新的未知领域,伴随而来的是不确定性的增加与风险厌恶情绪的上升。

目前比较明朗的是,国债等无风险资产持续受到日本金融机构的青睐。1至3年期的日本国债收益率自2015年底以来已经略微转负,主要归因于日本央行在量化与质化宽松(QQE)政策下的大规模资产购买。而今年1月负利率政策宣布以后,5至10年期的国债收益率也陆续下跌为负值,如图2所示。对银行而言,政府债券具备风险低、流动性高的特点,是对存款准备金的最佳替代。倘若银行预期未来的债券市场需求将进一步上升(例如因为央行扩大资产购买或者其他投资者出于风险规避的需要而增加债券持有),并认为投资债券的资本利得回报能够抵消负的收益率,那么银行将会选择继续囤积债券。这也就是说,国债收益率为负、价格扭曲的不正常现象在一段时间之内是可以持续的。

货币政策的有效性受到质疑

负利率造成金融市场动荡的另一个原因在于,日本央行货币政策的有效性开始受到质疑。2013年4月日本央行推行QQE政策之时,对整体货币政策的框架做出了彻底变革,令人耳目一新。2014年10月日本央行选择在美联储结束量化宽松的同时扩大QQE的规模,这虽然不是新的举措,但因时机选取巧妙,也对市场信心形成了正面影响。而这次的负利率政策无论是从出台的时机还是形式上来看,均谈不上是一个惊喜,可能反倒是一个惊吓。

众所周知,日本央行此前对负利率是持保留态度的。尽管负利率试验在欧洲已推行了一段时间,日本一直对此表示排斥。直到引入负利率政策的前几天,黑田东彦在国会讲话中还表示负利率有其优缺点,现阶段并未考虑使用。突然的立场转变究竟是代表政策的进一步创新、整体政策选项的拓宽,还是黔驴技穷的无奈之举?市场上难免出现各种揣测。

负利率的出台也使日本的货币政策体系从简单化变得复杂化。2013年日本央行建立QQE之时,直接将基础货币量设定为政策目标,并明确提出两年之内翻一番,令人一目了然。而负利率的出台却重新增添了政策复杂性。从某种程度上来说,负利率与QQE是自相矛盾、难以并存的。银行因存款准备金被征收利息,可能更不愿意将手中持有的国债出售给央行,这或将导致日本央行难以达成基础货币扩张的既定目标。

事实上,日本央行内部对负利率的效果也各执己见。据1月份的会议纪要显示,近半数的货币政策委员会成员担心负利率会带来副作用,例如削弱银行的盈利能力、对QQE政策形成制约、造成对货币政策接近极限的看法等。公布会议纪要的本意是要加强与市场的沟通,但内部意见的高度分歧却暴露出央行自身对政策有效性亦无把握,这也难以赢得市场信心。

经济前景仍然暗淡

负利率政策将如何对实体经济发挥效力尚不明确。日本央行2013年、2014年的两轮量化宽松仅为实体经济提供了短暂支撑,其主要传导渠道在于汇率贬值与股市上涨。这一次汇市、股市的表现可以说是不遂人愿。金融市场的剧烈波动可能会打击商业信心,降低企业扩大投资、为员工加薪的意愿;也可能对消费者信心造成负面影响,抑制消费支出。

目前市场利率的下滑与日本央行的政策意图一致,但这也并不预示着信贷增长的前景将会显著改善。继负利率政策宣布以后,三井住友、东京三菱、瑞穗三家主要银行已将零售存款的活期利率下调至几乎为零;贷款利率也略有调降(例如,10年期固定利率房贷的利率被下调5个基点左右)。未来存贷款利率进一步下降的空间都非常有限。毕竟,银行并不一定能将负利率传导给存贷款客户,因为这样做将会失去储户或导致利差严重恶化。

倘若银行真的将负利率传递给客户,银行对贷款支付利息或许能够刺激信贷增长,对消费与投资提供支撑。但另一方面,银行对存款征收利息将毫无疑问伤害储户,尤其是那些领取养老金或依赖其他固定收入的群体。对日本这样的老龄化社会而言,负存款利率的不利影响难以被低估。据媒体报道,日本的老年人已经开始抢购保险箱、囤积现金,为存款负利率做准备。如果属实,负利率政策究竟是否会刺激消费、提振内需将值得进一步思考。

事实上,自日本央行2013年实施QQE以来,银行体系的平均贷款利率已下滑超过10个基点,但贷款增速只是从2013年的1.8%略微上升至2015年的2.5%,如图3所示。信贷增长不振的现象,更大程度上是因为贷款需求低迷,而不是资金供给不足。人口老龄化导致日本国内消费群体萎缩,越来越多的企业将投资转移至海外新兴市场,企业对资金的需求主要也是为了应对海外生产投资的扩张。由于年轻人口减少,房地产的自住型需求出现结构性萎缩,个人对借款投资买房也是兴趣寥寥。从银行的角度来说,由于缺乏有吸引力的贷款项目,或许宁可接受准备金利率下降带来的利润减少,也不愿扩张信贷来蒙受潜在损失。

日本经济增长的前景仍然值得担忧。自安倍经济学实施以来,鉴于日本股市一度表现卓越,分析师对日本经济增长的预测也一直偏于乐观。现实情况是,日本只是在安倍经济学实施的第一年取得了1%以上的国内生产总值(GDP)增长,2014年GDP增速为0,2015年也仅为0.5%。考虑到2016年一季度的金融市场动荡及全球性的经济疲弱,日本今年的GDP增速很可能再次无法“保1”,甚至不排除出现环比萎缩。随着夏季日本参议院选举的来临,安倍政府在如何赢得民意支持上又将面临一个艰难的抉择——是要求央行进一步放松货币政策,还是再一次推迟消费税的上调。

上一篇:交互设计师要有一颗撩妹的心

下一篇:风险投资如何支持创业企业