作者:清华金融评论

分类:国际, 国际-总28期, 总28期, 清华金融评论杂志文章

标签:无

评论:没有评论

并 购作为企业资本运作的核心决策,是企业做大做强的质变策略。并购的业务布局、时点及后续整合是决定企业能否实现持续增长的关键。本文通过回顾美国企业百年 并购史,试图探析并购的顺周期和高风险特征,并从典型个案中挖掘成功和失败规律,希望对我国国有企业运作提供些许启示。

据 瑞士信贷统计,1980—2014年期间,美国企业用于并购的资本约占总资本开支的1/3,是最大的资本开支项目,且伴随着企业债务杠杆上升而上升。管理 层使用资金进行并购是企业可持续增长的催化剂,不过失败的并购也会断送企业的生命。19世纪末以来,美国企业大致经历了横向、纵向、跨界等多轮并购周期。

美国企业的并购周期

第一轮:1893—1904年的横向并购。

此 段时期,美国经济录得年均增长10%的良好势头。为满足强劲需求,小型业主的分散化经营需要寻求规模优势,行业内的类似业务横向并购应运而生。从规模看, 这波周期共约279家企业被并购,涉及资本总额约63亿美元,约占同期美国资本市场总市值的15%。从行业看,一批钢铁、农业、烟草等超大型公司在本轮周 期中诞生,如美国钢铁公司、杜邦公司、全美烟草公司等。随着农业和重工业等行业巨头的出现,美国经济也逐步从小规模经营趋向垄断竞争。

第二轮:1925—1929年的纵向并购。

1920年之前,尽管横向并购模式较为普遍,但受制于1920年《反垄断法》(Federal Trade Commission Act) 的推行,企业逐渐开始谋求纵向整合,以满足一战后的经济扩张需求。纵向并购成为主流扩张模式,并购规模较上轮有所下降,占资本市场市值不到10%。其中, 钢铁、食品和造纸等行业的交易较活跃。此次浪潮进一步促成了大量寡头垄断企业的诞生,因并购而消失的企业数目比第一轮多两倍,1929年的全球经济大萧条 为此轮并购画上句号。

第三轮:1955—1975年的跨界并购。

二战结束,百废待兴,经济开始恢复增长。1950年,《反托拉斯法》(Celler-Kefauver Act) 出台加大了企业在行业内纵向并购的阻力。为了抓住市场机会,企业纷纷选择横向发展,并购与其主营业务相关性不高的公司,抢占市场先机。此轮周期的并购规模 约占资本市场市值的9%;行业分布上,工业类企业交易超过50%,诞生了如通用电气等横跨医疗、运输及能源多领域的跨界型企业。此轮周期被20世纪70年 代末爆发的石油危机所终结。

第四轮:1984—1988年的并购、剥离交叉运作。

受 石油危机、日欧竞争影响,美制造业竞争力下滑,上轮并购中重规模、不重效率的负面效应逐渐凸显。企业迫切需要提高投资回报率,分拆盈利能力差的部门,将资 本用于提升核心竞争力。这不仅促发各行业产品升级型的并购,企业的资产剥离交易也快速上升。从规模看,此轮周期与美国垃圾债泡沫同步兴起,交易规模明显放 大。1989年高峰期的并购量达到约3200亿美元,约占资本市场市值的15%,其中约有20%~40%的并购来自跨界型企业的资产剥离。从行业看,能 源、医疗和食品行业是并购热点。

第五轮:1993—2007年横向、跨国并购大行其道。

随 着新兴市场崛起,尽管受到互联网泡沫影响,跨国式的横向并购录得快速增长。统计显示,高峰期的2000年和2007年,并购规模占当年资本市场市值分别约 为16%和12%。2007年,美国企业跨国并购规模增至历史最高的3000亿美元,是2002年的6倍。从国别看,欧洲成为国际并购的热点区域。从行业 看,金融、电信是并购多发行业。

第六轮:2012年至今全球低增长、低利率背景下的并购潮。

此 轮周期中,追求规模经济、降低运营成本和政策套利是主要驱动因素,行业内的横向并购仍是主角。市场预计,2015年美国并购计划接近3100宗,并购总量 高达1.6万亿美元,占市值约8%,年比增速约16%,且超过50亿美元的超大型交易占比创纪录地达到65%。分行业看,医疗、信息领域较为活跃。

美国并购周期的特征

并购周期与经济、信用周期以及股市涨跌呈现较强同步性。

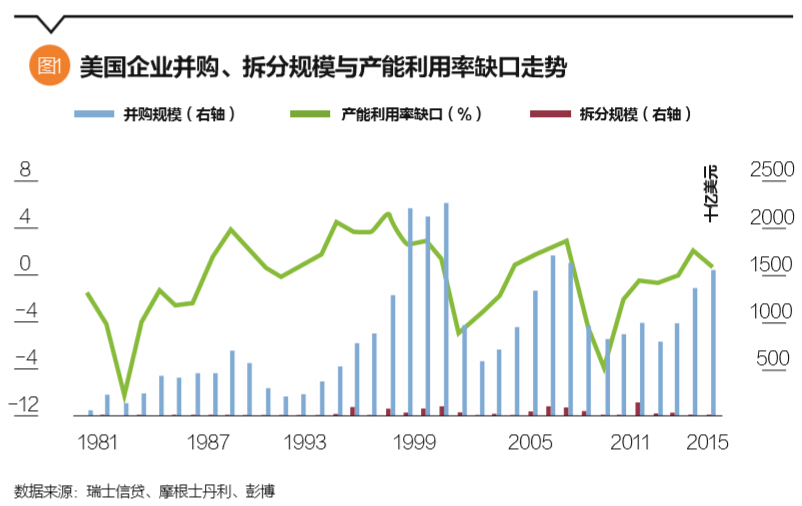

从 经济周期看,市场需求增长带动整体经济增速提升,从而推高实体经济产能利用率。当企业的内生增长无法满足市场需求时,受盈利和增长驱动,企业倾向于外部并 购扩张。当经济下行时,面对不断扩大的剩余产能,企业的资本操作趋于谨慎;同时,企业自身盈利及负债率恶化也加大资本运作难度,并购规模随之收缩。因此, 并购周期和实体经济周期表现较为一致(参见图1)。

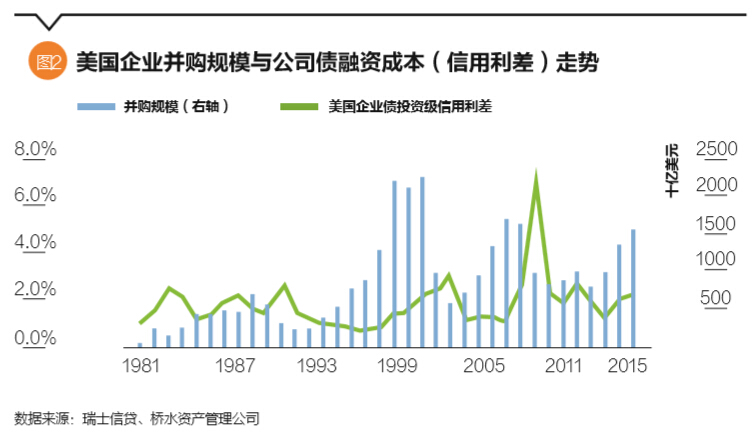

从 信用环境看,信用环境的松紧程度是影响企业并购规模的重要因素。在利率下行,银行放贷趋于宽松的环境中,企业容易获得外部融资完成并购,较低的融资利率也 便于企业在并购后逐渐降低杠杆,消化债务负担。反之,趋紧的信用环境不仅增大企业获得外部资金的阻力,利率上升也令企业并购更为审慎(参见图2)。

从股市表现看,股价对公司管理层的薪酬激励也是并购关键因素。牛市环境中,管理层面对投资者施加的盈利增长压力,更倾向“短平快”策略,通过对公司进行“大手术”实现盈利增长,做大市值,满足市场预期,并谋求自身收益的最大化。

并购的行业轮动反映了美国产业结构的变迁。

美 国近百年的商业发展,产业结构从最初的农业、必需消费品及工业占主导,逐步升级成科技、医疗、金融等服务行业为主。从过去6轮并购周期中的行业轮动表现中 不难发现,每次并购多发的热门行业,往往是产业需求旺盛、盈利增速良好或盈利前景广阔的领域。例如,1993—2000年的第五轮周期中,金融、信息行业 是并购热点。2000年,金融、信息业净利润占股市整体比重分别上升至30%和16%。目前周期中,截至2014年末,美国科技及医疗蓬勃发展,并购时有 发生,行业净利润占股市整体比重分别从10年前的11%和9%增至21%和12%,充分展示了美国这两个行业的较强竞争优势。

从典型案例看并购风险

历史 经验证明,并购标的最好选取能提升核心竞争力的同类型业务,并购后缩减开支往往是最实际、也是最有效的整合手段。受北海地区供应井喷及欧佩克拒绝减产影 响,1986年之后,石油行业出现长达10年的供过于求局面。1998年12月,美国埃克森公司(Exxon)宣布以742亿美元,约26%的溢价收购美 孚(Mobil),当时原油价格仅为10美元/桶,是1986年以来的最低点。两大巨头合并,各自的石油储备地理位置契合度较高,易实现开采、物流上的协 同效应;同时,公司在并购后的2年内共裁减1.6万人,并通过出售加油站等亏损业务提升效益,节省了近10亿美元成本,占当年净利润的12%。随着全球经 济复苏,油价强势反弹至2000年末的27美元/桶,合并后的公司当年实现164亿美元的净利润,较合并前增长近一倍。

除了运营能力,不难看出,管理层的并购时点选择也是决定交易成败的关键要素。这不仅要求管理层具备把握投资机会的能力,也要求其怀有危机意识,在繁荣环境中,维持低杠杆运营和稳健的现金流。此外,管理层也需要充分评估收购策略的潜在风险。2006年第18期《应用公司财务期刊》(Journal of Applied Corporate Finance)统计结果显示,美国过去逾300例并购中,并购后的企业总价值在一年后平均缩水约4.1%。其中,仅有约1/3的企业在并购后实现增值。综合来看,并购风险主要集中在以下几个方面:

一是并购的顺周期特征导致支付过高溢价。

瑞 士信贷研究显示,1980年以来,美国收购企业向被收购方支付的股权溢价平均约为42%,在股市高位时的平均溢价更是高达60%。过高的收购成本令企业难 以将通过并购产生的协同效应消化。同时,高额并购伴随的杠杆融资,令企业资产负债表恶化,加重企业在经济下行时的负担,拖累公司股价。2000年1月,互 联网服务公司美国在线(American Online)宣布并购老牌媒体集团时代华纳(Time Warner),收购价1650亿美元,溢价高达70%。美国在线试图借助其互联网优势,打造媒体界的互联网加模式,一举成为横跨媒体和通信业的龙头。但 随着互联网泡沫破裂,新公司无法承担高溢价收购负担;同时,大量宽带公司涌入令网络运营利润率大幅下滑,公司陷入持续亏损。2009年12月,公司重新分 拆,合并10年间公司市值缩水超过60%,“世纪大并购”以惨败收场。

二是企业管理层商业模式判断错误。

并 购的本质是企业资产配置,好的决策需要决策者兼具宏观经济、行业基本面及市场分析等领域的深厚功底。一般公司的管理层多由市场拓展、财务或人事管理领域出 身,缺乏对不同领域前景和业务整合手段的深刻认知,对自身能力的过于自负往往导致跨界并购陷入“滑铁卢”。1991年9月,美国电信公司美国电话电报公 司(AT&T)出资75亿美元,溢价132%并购全美现金出纳机公司(National Cash Register,简称NCR),后者是美国最大的金融、零售及政府部门的办公信息管理服务商。收购后的头两年,NCR在原管理层的带领下有序整合业务, 资本收益率由合并初的7.86%提升至1993年的8.85%。1993年5月,AT&T宣布重整NCR管理层,原AT&T的高管斯特德 (Stead)出任新一届总经理,计划大力拓展其并不擅长的家用电脑领域,并试图借助母公司的国际平台做大海外业务,结果事与愿违。NCR止步于台式机制 造,在笔记本等创新领域严重滞后,且面对康柏(Compaq)等低成本厂家的激烈竞争,公司业绩徒转直下。新管理层上任后仅两年,NCR资本收益率大幅滑 落16个百分点至-7.72%。1995年5月,AT&T无奈地将NCR剥离,公司在NCR的投资仅收回了25%,跨界并购宣告失败。

三是管理层的代理人制度缺陷带来的运营低效。

在 经济向好、企业坐拥充裕现金的情况下,管理层为谋求自身利益,并迎合市场对增长的渴求,常常乐观预期并购产生的协同效应。麦肯锡统计显示,仅有20%的公 司兑现了收入增长承诺,25%的公司竟未达到承诺增长的30%。20世纪60年代,随着公路、航空业在美国物流领域不断渗透,传统铁路公司利润率被大幅挤 压,寻求规模经济成为行业运营新“范式”。1968年2月,美国宾州铁路与纽约中央铁路达成协议,并购规模创当年历史新高。合并后公司的管理层源于宾州铁 路,一直没有兑现节支增效的承诺,资本开支持续超预算。公司甚至为满足股东及管理层的短期利益,在亏损的情况下,以10.5%的高息举债提高股息。失控的资本开支、整合后大量人员流失最终导致公司在1970年破产。美国政府被迫出资20亿美元接管公司,并提供巨额流动性维系其运营。直到1987年,公司才走出破产程序重新上市。结果显示,纳税人为此交易支付了约70亿美元的成本。

美并购历史对我国国企运作的相关启示

找准定位、低调务实是国有企业并购战略稳步推进的关键。

并 购是企业发展过程中的重要节点,风险机遇并存。企业要深谙自己的核心竞争领域和短板,做到有所为,有所不为;出资人和管理者要端正自己的利益诉求,并对长 期决策负有限责任。当前,随着“一带一路”的推进,国有企业逐步加大海外并购,需要学习西方企业并购的历史经验,结合自身业务特点,尽量降低风险,走可持 续的扩张之路。

企业为主,权责匹配、市场化运作是并购成功的重要保证。

美国企业的百年并购史其实就是一部企业优胜劣汰的残酷竞争,也是美国企业今天强大竞争力的来源和保证。市场竞争下的并购运作是企业承担巨大风险的有效机制,失败风险其实较高,只有市场机制才能用分散、可控的失败来支撑长远、整体的商业成功。