作者:kouwenhong

分类:总20期, 清华金融评论杂志文章, 资本市场, 资本市场-总20期

标签:股市

评论:没有评论

文/中融基金投资经理 寇文红

本文以2015年5月28日为例,分析了A股闪崩的原因及机构投资者在面对大盘闪崩时遵循的决策流程。同时指出,高杠杆的私募基金在市场波动时被强行平仓,是近期市场闪崩的幅度加大、速度加快、频率增加的一个重要原因。

闪崩(flash crash)是指证券价格在非常短的时间(数分钟或数秒)内突然快速、大幅下跌。个股价格闪崩非常常见,大盘闪崩也不新鲜。

要完整地讨论闪崩,应该论及导致闪崩的原因、传导机制、投资者的反应、后果、市场微观结构和监管制度的缺陷、监管部门的反应等,方为全面。涉及的每个方面都非常复杂。例如2010年5月6日道琼斯指数闪崩之后,美国证交所和美国商品期货交易委员会于当年5月18日发布了《关于2010年5月6日市场事件的初步调查结果》,提出了六种可能的原因。此后又经过近5年的调查,到2015年4月21日,才指控伦敦高频交易员萨劳(Navinder Singh Sarao)在闪崩当日的大量自动化卖单是导致闪崩的“原因之一”。至于更多的原因,迄今无法确认。

以下讨论A股大盘指数的闪崩及机构投资者在面对大盘闪崩时遵循的决策流程。并以2015年5月28日为例,来说明这些决策的后果。

5月28日至29日A股闪崩

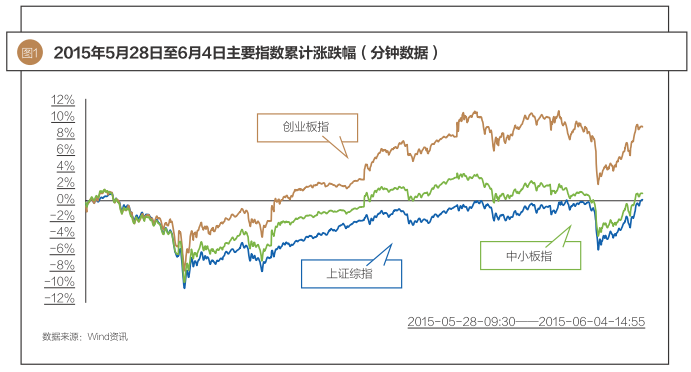

以5月28日至6月4日作为时间窗口,来分析投资经理在面对市场暴跌时的决策和结果。图1展示了这6个交易日内主要指数的累计涨跌幅(分钟数据)。沪深300指数与上证综指曲线几乎重合,为方便辨识,没有绘出。

5月28日开盘后,主要指数全震荡上涨。截至当日10:36,上证综指上涨0.88%,随后震荡下跌。下午14:39,上证综指、沪深300、中小板指、创业板指分别下跌3.45%、3.89%、2.14%和3.60%。随后指数突然雪崩,至15:00收盘时,四个指数分别下跌了6.50%、6.71%、5.39%、6.30%。

如果说5月28日的下跌花的时间比较长的话,5月29日则是名副其实的闪崩:5月29日上午9:34,上证综指为上涨0.91%,随后突然暴跌,到9:45分已经变成下跌4.08%,短短11分钟内下跌了229.30个点(大约5%),然后缓慢均值回复。其他指数也是类似。

6月4日,A股再次闪崩,从11:22到13:05的13分钟内,上证综指、沪深300、中小板指、创业板指分别暴跌了4.93、5.30、5.12和4.12个百分点,然后迅速均值回复。下面主要分析5月28日至29日的情况。

5月28日至29日闪崩原因分析与决策

5月28日上午股市开始下跌,截至当日中午,市场流传的短期利空有:

(1)港交所披露,中央汇金公司于26日减持工商银行A股16.29亿元、减持建设银行A股19.06亿元。

(2)年内第七批新股将在年内上市,预计将冻结资金8万亿元。并且新股发行提速。

(3)媒体称监管部门要求各银行上报资金入市情况,包括理财资金。

(4)2007年的5.30暴跌对部分投资者造成了心理阴影,担心重演。

(5)5月26日,广发证券和海通证券双双宣布提高两融保证金比例。

(6)5月28日上午,债券市场同行确认央行在27日对个别银行进行了定向正回购约1000亿元。

逐一分析这些因素,不难发现:

(1)中央汇金在牛市中减持、熊市中增持是正常现象,通常金额都较小。这可能是造成5月28日银行股下跌的原因,但不足以改变整个市场的趋势。

(2)年内新股首次公开募股(IPO)已经发过六批,没有对市场造成明显的影响,没有理由认为第七批就会造成显著影响。

(3)监管部门监控银行资金入市情况是日常工作,不是新消息,不应该对市场产生明显的影响。

(4)2007年的5.30暴跌是当时财政部突然提高印花税导致的,没有理由认为目前也会提高印花税。有谁会仅仅因为对5.30有心理阴影而抛售股票?

(5)券商根据市场风险状况提高两融保证金比例是正常现象。如果这是大利空,为什么5月27日不下跌?

因此,上述因素都不足以对市场趋势产生影响。真正值得警惕的是央行定向正回购。众所周知,货币放松和对货币放松的预期,是这轮牛市的主要支柱之一。如果央行通过正回购回笼货币,投资者会担心货币政策转向,则股市可能迅速走低。2009年8月就是一个例子。

因此,当得知央行在5月27日进行了定向正回购后, 28日上午10:30左右股市开始下跌,并且越跌越快。

定向正回购会不会改变股市上涨的趋势?

路透社28日报道称,“部分大银行因为资金过多,又无法提前归还中期借贷便利,所以转而向央行申请进行正回购,以释放过多资金”。这意味着,这次定向正回购是商业银行主动要求把多余资金借给央行,而不是央行主动回笼货币。即货币政策取向没有发生任何变化,不会因此改变股市上涨的趋势。

可以断定,大盘指数短期下跌,下跌之后必将迅速反弹。这时应该保持仓位不变,对于5月28日下午的恐慌性杀跌,完全没有必要跟风。操作建议是:逢低抄底。仓位可以保持不变,行业和个股可以进行适当的调整。

既然趋势不变,下跌之后反弹最快的一定是弹性大的成长股,可以将一些获利较多的个股卖掉,后市伺机抄底。

另外,5月28日14:50,有一批上市不久的次新股在短短一两分钟内从涨停板直接跌停,这意味着此前一个多月对次新股的疯狂炒作暂时告一段落,这些个股中的主力资金开始撤离,对于类似的个股,必须规避。

市场印证了预期——指数短期暴跌后迅速反弹。从5月28日至6月4日收盘,上证综指、沪深300分别上涨0.11%、0.00%,即都完成了均值回复。中小板指上涨0.85%,创业板指数则上涨了8.68%。

公募基金的决策与结果

对于5月28日—29日的闪崩,公募基金的基金经理们是如何应对的?

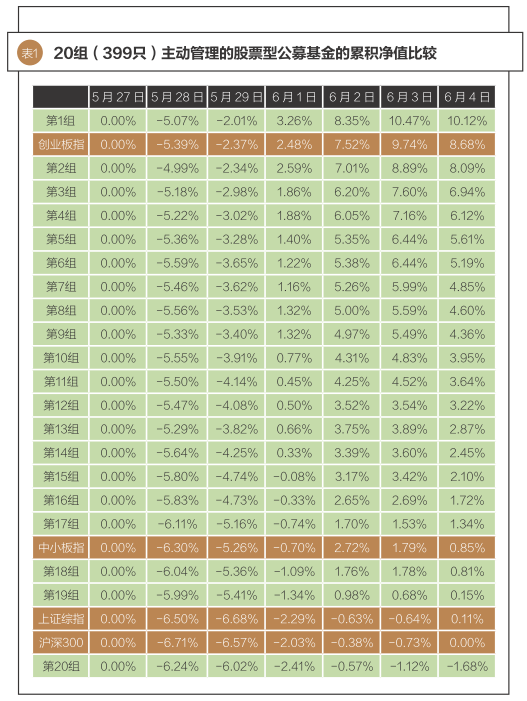

按照晨星的分类,2015年共有681只股票型公募基金参加排名。从中剔除指数型基金、交易型开放式指数证券投资基金(ETF)联接基金、分级基金等,剩下399只主动管理的股票型公募基金。设定其5月27日的净值都是0,计算出每只基金5月28日之后每日的累积净值。由于基金数目太多,为便于与指数比较,将这399只基金分成20组,每组20个(最后一组19个),然后计算出每一组每天净值的均值,最后按6月4日的累积净值排序如表1。

根据表1大体可以判断:

(1)这些基金配置创业板(成长股)的仓位普遍较高,体现在5月28日下跌时,大多数基金的跌幅远小于上证综指和沪深300;在后续反弹时,净值反弹较快。

(2)大多数基金在5月28日、29日乃至6月4日的闪崩中没有明显减仓。否则净值不可能反弹得如此迅速。通过分析第一组的20只基金最近几个月的历史净值,发现它们与创业板指数都高度相关,这些基金也是今年年初以来排名比较靠前的基金。它们在这次闪崩中基本上都没有减仓。

当然,也有的基金做了减仓。5月28日至6月4日一共有25只基金净值下跌,跌幅最大的是9.69%(跌幅第二大的是2.76%)。从其历史净值看,它显然在5月28日至29日做了减仓操作,错过了随后的反弹。

公募基金不减仓的原因

公募基金在面对闪崩时大多不减仓,可能有以下几个原因:

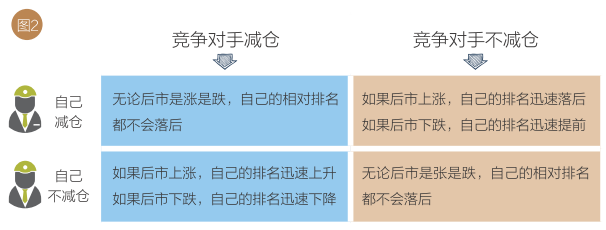

第一,制度原因——公募基金经理追求的是净值的相对排名,而决定净值的,一是仓位,二是持仓结构。在遭遇闪崩时,几乎每个基金经理都会考虑的博弈问题如图2所示:

显然,每个基金经理的最优选择,既依赖于自己对后市的判断,也依赖于竞争对手的选择。

然而,在现实中,有三个原因导致这个问题被简化了:一是公募基金经理大都是行业分析师出身,习惯于自下而上分析市场挖掘个股,天生倾向于看多,不会轻易看空,除非已经明确步入熊市(这就是他们很少把仓位降到60%的下限的原因);二是排名压力迫使其对市场的判断不会偏离市场主流观点太远;三是公募基金经理也具有一般投资者普遍存在的弱点——适应性预期。也就是说,如果市场之前持续上涨,他们会预期将继续上涨;如果市场连续下跌,他们会预期将继续下跌。

因为这三个原因,只要市场大的趋势和主流观点依然是看涨,公募基金经理就不太可能看空后市并大幅减仓。因此在发生闪崩时,他们普遍的做法是“不减仓”。这一行为客观上稳定了大盘。

第二,基金经理普遍经验丰富,能准确判断股价将快速均值回复,因此即便闪崩发生在熊市中也不会手忙脚乱,而是会等市场反抽(均值回复)时再减仓。2011年8月8日那一周就是一个明显的例子。

第三,技术性原因。闪崩发生的时间太快,公募基金的交易流程又不像私募基金那么灵活,基金经理来不及发出有效的减仓指令,或者发出了有效指令,但交易员短时间内收到指令太多,来不及实施交易。

追求绝对收益投资者的行为与高杠杆下的风险传染

以获取绝对收益为目标的机构投资者——公募基金、证券公司和银行向特定客户发行的资产管理计划(俗称专户理财),以及私募基金和个人投资者——在面临闪崩时更有可能进行减仓操作。

笔者6月初在调研某股票配资公司时,获悉有部分杠杆较高的私募基金在5月28日触及平仓线,被配资公司强行平仓。

对A股市场来说,这一轮“杠杆上的牛市”孕育了巨大的风险。在市场剧烈波动时,高杠杆的投资组合一旦触及平仓线,就会被强行平仓,其持有的股票会被不计成本地抛售,导致这些股票突然暴跌,迅速拖垮大量持有这些股票的其他投资组合,进而引发更大面积的股票暴跌与强行平仓……这种风险迅速传染开来,即便是比较安全的投资组合的投资经理也会惶恐不安,忍不住迅速抛售股票,回避风险。

5月28—29日、6月4日市场闪崩后迅速均值回复,因此这种高杠杆风险的传染性没有表现出来。但是在6月15—19日这一周则表现得淋漓尽致。这一周,闪崩的幅度加大、速度加快、频率增加,强制平仓成为一种常态,先是1:8倍配资的投资组合被强行平仓,随后是1:7倍、1:5倍……整个市场风声鹤唳,陷入恐慌。这是A股历史上第一次出现高杠杆下的崩盘,意义重大。这表明,高杠杆投资组合已经成为A股的一个重要风险来源,这不能不引起监管部门的重视。

对高杠杆投资组合的监管建议

目前公募基金、券商和银行发行的专户是受到证监会和银监会监管的,杠杆较低。私募基金和个人投资者的场外配资账户则杠杆较高,有的高达10倍,并且没有法律授权证监会对场外配资进行监管。在这种情况下,证监会只能一边要求证券公司对其信息系统外部接入进行自查,加强管理,一边对伞形投资管理平台(例如HOMS)开发商恒生电子、铭创、同花顺和配资公司等进行窗口指导。

对于场外配资,不能取缔,也取缔不了,笔者建议:

第一,将投资者融资门槛从现行的50万元降低到20万元,以便更多投资者能从正规渠道(券商)满足融资需求,便于监管。

第二,由银监会对配资公司(一般是P2P平台)进行资格认证,发放牌照,纳入监管,减少配资公司诈骗、违规抽走客户资金、违规操纵客户账户等行为。

第三,立法授权证监会对场外配资进行监管,对伞形投资管理平台进行监控,时刻监控风险状况,以便随时做出应对。必要的情况下,可以限制杠杆比例。

第四,加强对投资者的风险教育。

大盘闪崩时的决策流程建议

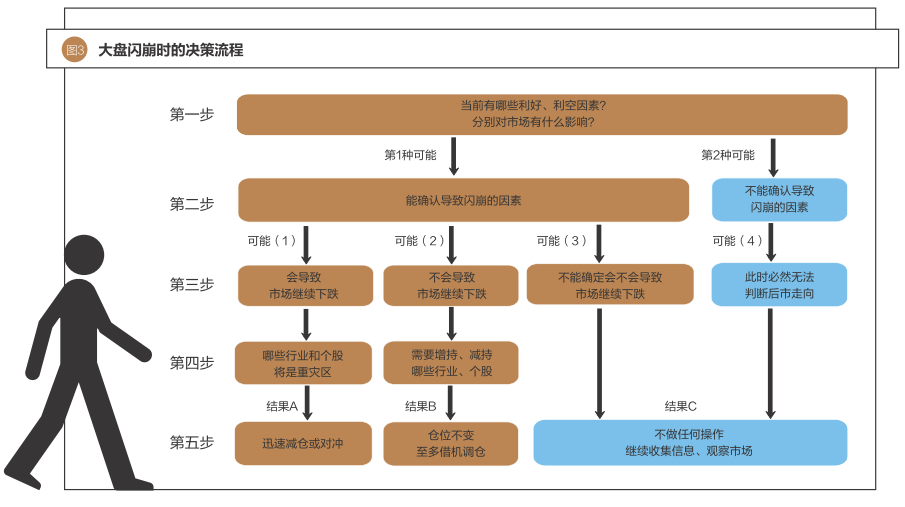

非量化、非高频交易的主动管理型投资经理(包括绝大多数公募、私募和专户投资经理)时刻需要在一个相对稳定的策略分析框架下,通过对各种因素进行分析,判断市场在长、中、短期的走势,做出大类资产配置决策,进而细化到具体的证券和仓位。在平时,他们有充裕的时间进行思考、交流与决策。但是在大盘闪崩时,必须迅速做出决策。此时正确的决策流程就非常重要。

笔者建议遵循图3所示的流程。这一流程很大程度上来自实践经验。

第一步,检视当前市场有哪些(潜在的)利好、利空因素?分别对市场会产生哪些影响?

第二步,尽量确定是哪些因素造成了闪崩。

第三步,造成闪崩的原因是否会破坏股市上涨的逻辑,导致市场持续下跌?

这有三种可能:一是会导致市场持续下跌,二是不会导致市场持续下跌,三是不能确定会不会导致市场持续下跌。

分情况来说:如果判断会导致市场持续下跌,进入第四步。

第四步,考虑哪些行业和个股是下跌重灾区?最后做出决策,迅速减仓或对冲。

如果判断不会导致市场持续下跌,很快会出现均值回复。那么应该维持仓位不变,至多根据行业和个股的相对优劣进行调仓。如果不能确定会不会导致市场持续下跌,则不要做任何操作,继续收集信息、观察市场。

如果不能确认造成闪崩的原因,此时也不要做任何操作。

这样,图3中共有4种可能性,3种结果。

为什么对于后两种可能性,建议按兵不动?这是因为,一方面,当投资经理无法预判后续市场走向时,要么是因为掌握的信息不够,要么是因为对掌握的信息理解不到位,此时进行任何操作都是盲目的,不如不动,静观其变。另一方面,经验表明,在大多数情况下,大盘闪崩不会改变趋势,闪崩之后会迅速均值恢复,贸然减仓的话,很可能会减在最低点。

(本文编辑/彭晓云)

上一篇:相互保险是一种新型保险吗?

下一篇:关于开展挂牌股票质押回购交易业务的思考(上)