作者:清华金融评论

分类:互联网金融, 互联网金融-总17期, 总17期, 清华金融评论杂志文章

标签:无

评论:没有评论

文/易宝支付首席技术官陈斌

征信是金融发展的基石。我国现有的征信体系制约了互联网金融的发展。本文认为,为推动互联网金融良性发展,迫切需要打破征信垄断,调整现行的征信法律法规,把互联网征信纳入其中。

近年来,我国的互联网金融事业蓬勃发展,各种传统金融服务和移动互联网技术相结合,陆续出现了网贷(P2P)、众筹、互联网理财、互联网保险、互联网银行、比特币等新型金融服务形态。特别是P2P平台如雨后春笋般大量涌现。截至目前,P2P平台数量已由2013年的700多家快速增长至近2000家,2014年交易额突破2500亿元。在P2P火爆发展的同时,P2P问题平台频繁出现,卷款跑路、提现困难、集资诈骗等现象越来越多。

互联网金融繁荣,特别是P2P异常火爆,其根源在市场的强烈需求和我国现有金融服务范围及水平之间的严重不匹配。目前P2P平台之间的竞争主要是依靠许诺高收益率来维持非理性的繁荣,投资者常常追逐高收益率而忽略投资项目的风险,P2P平台管理者在无法长期维持畸形高收益的情况下出现提现困难,甚至诈骗、平台倒闭跑路也就不足为奇了。P2P在我国还是新生事物,在其发展初期出现一些问题是不可避免的。深入分析和研究从2011年开始到目前所出现的359例P2P问题平台的案例,我们可以清楚地看到近六成的问题归因于平台的经营管理不善,近四成属于恶意诈骗。由此可见,造成P2P问题频发的主要原因在经营管理。把解决P2P问题平台的希望盲目地寄托在制定行政措施和加强政府监管难免以偏概全。加强监管或许可以部分解决恶意诈骗的问题,但在监管机构还没有完全理解和彻底掌握其发展规律的时候,如果贸然下重手,很有可能会把新生事物扼杀在摇篮中,不利于互联网金融长期的健康快速发展,甚而会使我国失去互联网金融这个金融创新弯道超车的绝好机会。

P2P平台业务和传统的信贷在信用本质方面没有区别。移动互联网技术为P2P业务拓宽了时间和空间,改善了传统借贷的流程,提高了借贷的效率。但是无论如何,借贷业务都是以信用评估作为风险控制的基础。征信是借贷业务的基石。目前,我国的征信体系还在不断健全的过程中,现有的征信系统无法满足P2P平台对风险管理的迫切需要。可以说征信体系的不完善和征信水平的落后是造成今天P2P平台问题频发的社会根源。

中国人民银行从1997年开始筹建银行信贷咨询系统,主要采集企业和个人的基本信息及在银行的借款、担保等信息。目前已经建设并管理企业和个人信用信息两大基础数据库,覆盖了8.4亿个人和近两千万家企业。近几年也开始出现专门从事信用信息调查、搜集、加工,同时提供信用信息产品的专业征信机构。目前主要的信用报告来源仍然是中国人民银行的征信中心,不过其目前的信用报告存在如下几方面的问题:

首先是效率问题,即使查询本人的信用记录也要先注册,隔天激活,然后上网提交申请,隔天才能上网查询结果,最少需要三天,无法适应今天移动互联网对快速确定信用状况的需求。相比之下,美国的征信系统是任何人在任何时候都可以使用自己的社会安全号码取得信用报告,网上贷款的情形或者经过本人授权的人也可以在几分钟内取得信用报告。

其次是报告的结论,央行的征信报告根据风险的大小将信用记录客户分为三大类:

● 禁入——不得与其发生新的贷款业务;

● 关注——原则上不得与其发生新的贷款业务(需要足够的理由证明);

● 正常——可按有关规定进入贷款业务审批流程。

这种结论是定性的,而非精确定量的,很难直接使用此评估结论对需要申请贷款的人做出快速而准确的判断。反观美国的征信报告,美国的征信报告详细地给出了一个介于0到800的信用评估分数,这个分数可以用来直接估计风险高低并可以确定授予的贷款额度。

再次,央行的信用报告一家独大,如果因为技术或者操作原因而造成数据不准确,信用报告的使用者将无法做出有效的判断。美国的信用体系是三足鼎立,信用报告会同时披露Experian、TransUnion和Equifax三大征信公司对同一个人的信用评估报告,可以比照交叉参考,从而有效地避免某一个征信机构因为技术或操作原因而造成的信用记录错误。

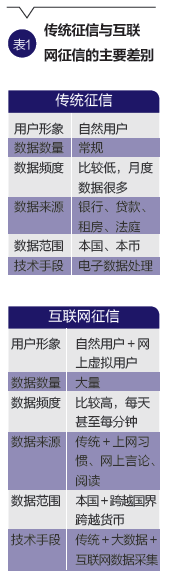

互联网金融要求征信体系充分地考虑和适应移动互联网时代的征信特点。传统的征信体系以银行的信贷信息为基础,在移动互联网时代,征信参照系统被大大地扩大了,其参照的范围跨越平台,跨越行业,跨越国界。下表详细列举了传统征信与互联网征信的主要差别:

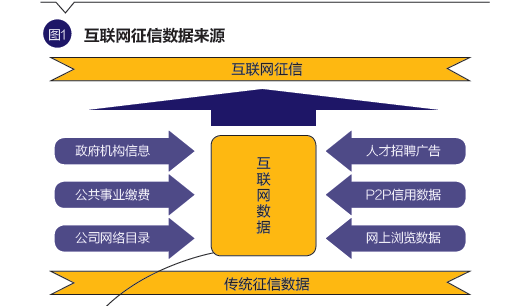

传统征信是以时间为轴线,基于对历史信贷交易记录的分析,结合住房、职业和其他公共信息通过统计学模型(比如FICO)而做出的信用程度判断。互联网征信以传统征信为基础,同时充分利用移动互联网和大数据技术,通过大范围、多维度地采集公开的互联网数据,确定相关的人或者企业的信用水平。另一方面,今天的P2P平台是一个个信息孤岛,每个平台都在业务发展过程中积累了不少有价值的信用信息,但是相互之间缺乏信息共享。互联网征信可以通过信用数据联盟的方式,通过技术接口标准化、数据格式标准化等措施,广泛连接各个P2P平台。图1概括地描述了互联网征信的基本思路。

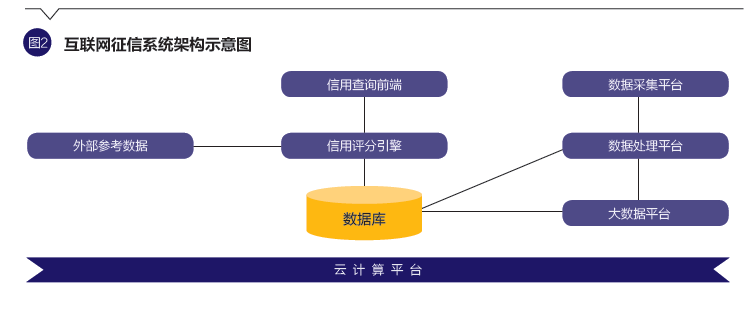

实现互联网征信,要充分利用云计算、大数据和相关的互联网数据采集技术,图2给出了一个互联网征信系统的架构示意图。数据采集平台使用各种互联网数据获取手段(如:爬虫技术),从公开网站上取得数据。外部数据参考通过标准化的服务接口,按照商务协议从其他征信公司和机构获取必要的参考数据。信息查询平台是互联网征信系统的对外服务接口,需要取得信用数据的个人或者企业提交需求,然后取得自己需要的信用报告。云计算和大数据为处理和存储海量数据提供了坚实的技术基础。

征信是金融发展的基石,P2P问题平台的出现说明我国现有的征信体系已经严重制约了互联网金融的发展。为推动P2P等互联网金融良性发展,迫切需要打破征信垄断,调整现行的征信法律法规,把互联网征信纳入其中,同时参考国际先进国家的标准,制定和完善我国互联网征信的行业标准,从而快速有效地推动互联网征信事业的发展,为互联网金融保驾护航。

(本文编辑/邢缤心)