作者:清华金融评论

分类:互联网金融, 互联网金融-总17期, 总17期, 清华金融评论杂志文章

标签:无

评论:没有评论

文/中国证监会创新部副主任王鸥

作为众筹的一种,股权众筹也出现了迅速发展的态势,但是由于缺乏有效的监管,股权众筹的发展出现了良莠不齐的情况。本文介绍了股权众筹监管所遵循的基本理念,阐述了股权众筹监管的难度和挑战。

近年来,“众筹”成为一个时髦的名词,国内的尝鲜者不在少数,在实践领域里,我们甚至可以与发达国家比肩。作为众筹的一种,股权众筹也出现了迅速发展的态势,但是,由于缺乏有效的监管,出现了良莠不齐的情况。因此,业界普遍呼吁尽快出台相应的法律、法规,规范行业发展,保护投资者权益。

2014年底,中国证监会发布了《私募股权众筹融资管理办法(征求意见稿)》,接下来,还将继续出台有关公募股权众筹融资的相关法律、法规。在这些法律、法规出台的背后,监管部门遵循了怎样的监管理念和框架,这对相关法律、法规的进一步出台有何影响,本文将做出详细解答。

传统资本市场的监管理念和框架

若要研究股权众筹的监管理念和框架,需要先从我们所熟知的传统资本市场的监管理念和框架谈起,再比较股权众筹与传统资本市场业务的差别,由此导出我们现在面临的挑战。

我们熟知的对传统资本市场的金融监管理念,是在过去二百年的金融市场发展过程中,尤其是美国一百多年的资本市场发展过程中,逐渐形成和积累的,被各国市场参与主体反复地验证,被各国研究者们反复地探讨,形成了多如牛毛的研究成果,进而形成了全世界基本达成共识的监管理念和框架。这些共识有两个基本点:

第一,投资者适当性原则。投资者适当性原则是规范投资者和金融机构之间权利义务关系的重要原则,已为当前世界主要资本市场所普遍采纳。投资者适当性原则要求任何一个金融业务、金融产品的风险与投资者自身的成熟度必须相互匹配,金融机构在向其客户或潜在客户提供金融产品或服务时,应当确保其所提供的金融产品或服务与特定客户的财务状况、投资目标、知识和经验以及风险承受能力等相匹配,不得将高风险产品或服务推荐或销售给低风险承受能力客户而导致客户利益受损。

比如,如果投资者想参与沪深A股,那么,他/她只要开户即可;但是,若要参与风险较高的创业板市场,就需要满足两年股龄要求,同时,投资者在向证券公司提出开通创业板申请后,还应向证券公司提供本人身份、财产与收入状况、风险偏好等基本信息,证券公司据此对投资者的风险能力进行评估,并将评估结果告知投资者,投资者自行判断其是否合适参加创业板交易。

第二,信息披露原则。现代的金融监管被称为是基于信息披露的金融监管体系。信息披露原则就是要通过市场的手段、渠道让投资者便利、有效、及时地获取有关他/她的投资产品和投资业务所需的所有数据,信息披露的主体、责任人是融资方。

我们的金融监管体系建立了投资者适当性制度,我们假设投资者都具有风险识别能力,但如果投资者无法便利、有效、及时地获取有关他/她的投资产品和投资业务所需的所有数据,投资者的风险识别能力就无从谈起,投资者适当性制度就是无效的。所以,信息披露是资本市场运行的基本原则。

同时,在现代资本市场里,信息披露还有一个更高的要求,就是投资者应当具备相应的分析能力。过去信息沟通的渠道比较少,见面聊天、打电话、看报纸、看书籍是投资者获取信息最主要的方式,所以信息披露的主要渠道来自于一个特定主体向外定期传播的信息,比如上市公司的年报、季报等等。但是,随着现代媒体的发展,不断地出现新的方式对外传递信息,尤其是近年来互联网的爆发式发展,我们进入了信息爆炸时代,我们的信息披露面临一个独特的难题:投资者要有能力和精力从海量信息中筛选出对投资判断有价值的信息,这个能力是现在的投资者所面对的一个巨大的难题,于是,我们经常说信息的过分披露等于没有披露。

传统资本市场监管的基本模式

在投资者适当性原则和信息披露原则这两个框架下,形成了传统资本市场监管的基本模式。

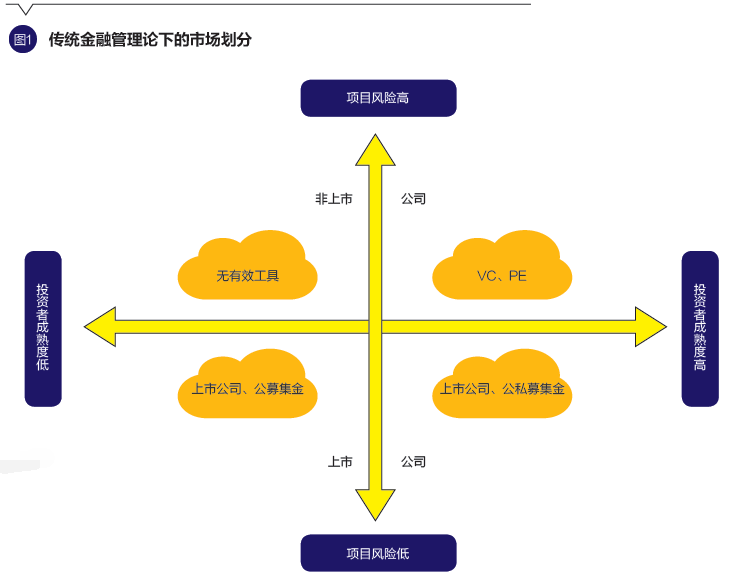

按照金融产品的风险由低到高和投资者的承受度由低到高,我们可以在一个坐标系里划分出四个象限:象限一,金融产品风险高、投资者承受度高;象限二,金融产品风险高、投资者承受度低;象限三,金融产品风险低、投资者承受度高;象限四,金融产品风险低、投资者承受度低。

在上述四个象限里,最简单的象限是第三象限,在这个象限里,几乎什么都可以做,比较明显的例子就是私募基金。第四象限也值得一提,在这个象限里,比较明显的例子就是上市公司股票、公募基金产品,对于这些金融产品,我们对投资者适当性基本没有要求,要求投资者风险自担,就像现在监管部门一直在教育投资者“股市有风险,入市须谨慎”。

但是,象限一和象限二里的金融产品的风险越来越高。象限一的情况尚好,因为在这个象限里,投资者的承受度较高,比如传统的风险投资(VC)、私募股权投资(PE)。对传统的VC、PE监管的基本模式,就是在这个理念下诞生的,因为虽然金融产品风险较高,但投资者的承受度也较高,在这种情况下,监管部门并不要求传统的VC、PE做更多的信息披露,唯一的落脚点就是投资者的承受度,投资者必须是合格、成熟的投资人,风险自担。

长期以来,我们的资本市场都在象限一、象限三和象限四里运作,唯一一个没有有效产品的象限就是象限二。在象限二里,金融产品风险很高,但投资者的承受度却很低,所以,在这个象限里,金融监管部门严禁有任何金融产品,严禁任何组织和个人擅自把风险高的金融产品向不能承受的投资者去推荐,所以,这个象限从来都是“打非”(打击非法集资)的传统领域。

但是,近年来,立法者们突然发现象限二也不能忽略,因为在股权投资领域,可以细分出很多领域,有所谓诞生期、初创期、成长期、扩张期、上市期,越早期风险越大。各国的立法者都有一个坚定的理念:一个国家的经济是靠真正的小微企业来推动的,大企业的创新能力是不足的,越代表着最创新、最活跃的细胞,在传统的监管体制下越是没有资源去跟它对接。但是,很多风险很高的早期项目,VC、PE无法承担大家希望它们承担的职责,它们无法介入这些项目。这导致了立法者们产生一系列的困惑。

股权众筹监管的难点和挑战

股权众筹是众筹的一种,它是一种金融创新,它的出现给小微企业融资带来了一线希望,填补了传统金融的空白。因此,从监管的角度来看,各国的监管部门都是支持或是默认股权众筹的。但是,股权众筹必须纳入目前的金融监管体系;而作为一种金融创新,如何把股权众筹纳入监管,做到既支持其发展,又能维护市场秩序,这给各国的监管部门都带来了不小的挑战。

首先,如何解决投资者适当性的问题。2012年4月,美国颁布了《初创期企业推动法案》(JOBS法案)。该法案出台的背景是近年来美国资本市场服务中小企业的能力不断下降,而高成本和高负担被视为是症结所在。JOBS法案涉及的内容全面系统,包括对认定的新兴成长企业(EGC)简化首次公开募股(IPO)发行程序、降低发行成本和信息披露义务;在私募、小额、众筹等发行方面改革注册豁免机制,增加发行便利性,提高成为公众公司的门槛等。业界普遍认为乔布斯法案在为众筹中的股权型众筹保驾护航。

JOBS法案的创新之处就在于,它似乎用一个很新颖的监管理念代替了传统的监管理念,这主要表现在投资者适当性方面。过去,我们一直认为投资者适当性的含义就是投资者有能力去分析、理解金融产品的风险。但是,JOBS法案却颠覆了这个理念。

我们知道,股权众筹有三个特点:小企业、小融资额、小老百姓。JOBS法案的创新之处就在于,它不要求投资者去分析、理解金融产品的风险,只要求投资者能够承担这个风险。那么,投资者如何承担这个风险呢?JOBS法案给出的答案是将单个投资者的投资规模降到非常低,单个投资人一年对股权众筹只能投资不超过2000美元。这符合股权众筹“三小”的特点。在传统的金融监管领域里是没有这样的理念的,但在其他领域里出现过,比如彩票,彩票的风险远远高于VC、PE,甚至比股权众筹还高,但是,为什么在彩票领域里没有出现投资者适当性的要求呢,原因就在于彩票非常便宜。

逻辑似乎非常清楚了,但这在立法过程中却容易出现大问题。根据我们对国内市场的了解,目前像JOBS法案这样在国内以公开发行的方式进行股权众筹业务活动,条件还不成熟,造成这种局面的原因很多,如果完全放开,可能会出乱子,这是我们的一个基本判断。

但是我们仍然认为公募型的众筹或者以公开发行方式进行的股权众筹业务模式仍然是市场的一个核心组成部分,只是目前我们需要更多地积累实践经验,所以监管部门的起步是以私募的形式,或者是以非公开发行方式开展的股权众筹业务。

其次,如何解决信息披露的问题。我们在信息披露领域也遇到了非常大的障碍:融资方需要披露哪些内容?以什么频率披露?如果监管部门要求太高,就会给企业带来很大的额外负担,还可能涉及商业机密。反过来,投资者是否能够准确理解融资方所披露的内容,如何保障投资者的风险识别能力?有效的信息披露原则在股权众筹领域怎样实现?这是监管部门面对的最大挑战,没有有效的信息披露,对投资人的保护就无从谈起。

监管部门面临的另一个挑战,就是在立法程序上也出现了一个比较大的变革。在传统上,各国的金融监管部门比较倾向的立法模式是实践先行,经过一个比较充分实践的积累,在这个基础上由学界来进行思辨,找出本质,形成理论、理念,在这个基础上,对实践进行反馈,形成理论与实践的正反馈效应。在经过一段时间的积累以后,立法部门再根据实践的需要以及研究者的理论,提出一个最基本的立法的理论和理念,在此基础上再构建出一个相应的法律框架,反过来指导实践,规范市场的发展。这就是一个良性循环。但如果实践过度地超越了理论,就会严重地超越立法,形成周期性的市场波动,2008年金融危机就是这种现象的一个突出反映。目前,在互联网金融领域的立法面临着非常大的挑战,在一些互联网金融的子市场上,我们有一定的实践,但在股权众筹这个子市场,我们的实践还不多,理论就更少之又少了。而实践和理论的缺乏则导致了立法的困难。

但不管怎样,随着理论与实践的不断发展,相信股权众筹会迎来规范发展的一天。

(本文编辑/邢缤心)

上一篇:互联网金融需要互联网征信

下一篇:中国股民,是时候获利离场了?