作者:清华金融评论

分类:总56期, 清华金融评论杂志文章, 论文故事汇, 论文故事汇-总56期

评论:没有评论

本文分析了美国次贷危机的重要原因之一——居民部门负债规模扩大,以及分配差距扩大导致居民部门内生信用扩张。认为基于居民部门整体资产负债表的平均指标都大大低估了实际的金融风险,判断风险需要考察不同收入水平的家庭的负债状况。这对中国房价和居民部门杠杆率过快上升起到警示的作用。

美国次贷危机已过去了10年,与股市崩盘引起的1929年大萧条不同,次贷危机的爆发是因为房地产价格的暴跌。事后看来,次贷危机爆发前并非没有征兆,其中一个最应引起警惕的征兆是居民部门负债规模的异常上升。

居民过度负债与次贷危机

我们以2007年次贷风险暴露的那年为基期,统计了基期前后五年美国居民负债规模的变化。从危机前五年到2007年,美国居民部门负债规模上升了39%。美国居民部门负债占整个非金融部门负债的比重也显著从2002年的28.5%上升到2007年的32.4%。可以看到,危机前显著加杠杆的是居民部门,而不是政府和企业部门。由于危机前过度加杠杆,次贷危机后去杠杆的也是居民部门。危机后五年美国居民部门负债规模缩减到2007年的95%。事实上,二战后发达国家爆发的几次重大危机都与居民部门负债规模过快上升有关,例如日本1990年房地产危机和2009年欧债危机。

居民部门负债过度与危机的关系似乎很容易理解,然而,居民部门为什么要负债呢?我们知道,即使对于美国这种低储蓄率国家,居民部门总体上也是净储蓄和净金融投资部门,在储蓄率等于甚至大于投资率的情况下,似乎没有负债的理由。当然,我们可以说居民部门存在着对期限和风险的不同偏好。期限和风险的不同偏好确实会使经济当事人同时持有金融资产和金融负债,但是,将之推演到居民部门整体的资产负债表,就无法解释危机的爆发,甚至也无法解释产生负债的原因,因为居民部门的金融资产的规模更大,并且流动性也很好。所以只看居民部门整体资产负债表就不应该有危机的发生,因为居民部门负债多,但资产总是更多,而且负债的理由也不充分。这种整体视角忽略了个体的差异,其中最关键的差异就是居民部门内部的分配差距。

分配差距扩大与内生信用扩张

“冰冻三尺非一日之寒”,危机总是以一种事先无法预料、非线性的方式爆发,危机前我们总能观察到一些不稳定因素以一种长期、线性的方式缓慢累积,最终量变促成质变。除了前述居民部门负债规模上升之外,在美国次贷危机前,一个更加隐蔽的不稳定因素就是分配差距的不断扩大。

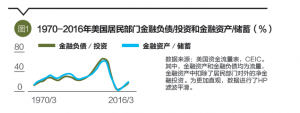

分配差距主要包括收入分配差距和财富分配差距。从现有的文献看,基本都认同危机爆发前美国的分配差距是不断扩大的,而且美国的财富分配差距要大于收入分配差距。例如,研究显示,自20世纪80年代至2013年,美国前0.1%最富有人口占有的财富比重从7%左右持续上升到20%多。不过,关于分配差距的统计存在一个问题:这些统计通常基于微观家庭的调查,尤其是财富分配差距的统计——这与公开可得的关于收入分配的基尼系数不同,往往要依靠研究者自己去挖掘。这种状况不仅使得学术界一直在争论分配差距究竟有多大,而且微观上的分配差距在宏观经济上的含义也不甚清楚。本文给出了一个在宏观上可以间接反映分配差距的统计指标:居民部门的金融资产与储蓄之比或者金融负债与投资之比。在图1中我们发现,从前10%最富有人口财富占比上升的上世纪80年代末开始,美国居民部门的金融负债/投资、金融资产/储蓄从25%左右持续上升到2004年的67%和63%。除了美国之外,陷入欧债危机的希腊、西班牙等国这两个指标也从2000年后持续上升到2009年。

我们知道,一个部门的金融资产增加等于该部门的储蓄减去投资,或者金融负债的增加等于投资减去储蓄。换言之,储蓄大于投资的部门就应该不断积累金融资产,反之亦然。那么,作为净储蓄和净金融投资的部门,居民部门何以同时出现金融资产和金融负债呢?原因在于分配差距。若收入分配完全均等,使得储蓄和投资函数也呈现出在人口中均匀分布的特征,当事人的储蓄和投资完全相等,储蓄大于投资的居民部门就只能积累金融资产,不会出现金融负债。相反,当存在分配差距时,即使有相同的储蓄偏好,高收入端的人群也将会拥有比低收入端人群更多的储蓄。但由于消费倾向递减(对应着储蓄倾向递增)的规律,储蓄函数会表现为一个从低收入人群向高收入人群递增的凸函数;同时,尽管高收入人群的投资额高于低收入端人群,但如果投资是一个必需品(收入弹性在0和1之间),则投资函数将呈现为一个由低收入人群到高收入人群递增的凹函数。在这种情况下,储蓄大于投资的中高收入端就会积累金融资产,而投资大于储蓄的中低收入端就会积累金融负债。可以想象,分配差距越大,则金融资产和金融负债就越多。在储蓄和投资总量一定的情况下,分配差距越大,金融资产/储蓄和金融负债/投资就越大。因此,这两个指标就成为反映分配差距的间接指标。

在马克思经典理论中,分配差距扩大与资本主义经济危机的关系再明显不过。但论证次贷危机与分配差距的关系的正规理论分析甚少。一个直接讨论分配差距和次贷危机的文献来自Kumhof & Ranciere(2010),分析基于这样的观察:在次贷危机前,收入和财富分配不均等趋于严重,且中低收入家庭的消费开支,如住房需求相对刚性。根据美国消费者开支调查,收入越低的家庭,其税后收入中用于住房开支的比例越高。结果就是收入/财富分配差距的扩大和住房消费/投资的相对均等(隐含着负债向中低收入家庭集中),最终会因一个冲击而引发低收入和中等收入家庭的债务危机。不过他们随后建立的DSGE模型中并没有明确阐释收入分配差距扩大、信用扩张、利率和房价变化的机制。事实上,他们的模型中没有住房市场。另外,与分配差距扩大相伴的一些典型事实也需要得到解释。与收入分配差距扩大相关,次贷危机前,一个特别需要解释的典型事实是美国居民部门储蓄率的持续下降(殷剑峰,2009)。按照凯恩斯的理论,边际消费倾向随收入递减,或者边际储蓄倾向随收入递增,因此如果收入分配差距不断扩大,高收入阶层的收入和储蓄不断增加,经济总体的储蓄率应是上升的。那么如何解释同时发生的分配差距扩大和储蓄率下降?另外,美国(和其他发达国家)的名义和真实利率自20世纪80年代后持续下降。按照可贷资金理论,储蓄是资金的供给,在储蓄率下降的情况下为何会发生资金的价格即利率的持续下降?

研究上述指标变化需要一个统一的理论框架,这个框架需要回答三个问题:一是在分配差距扩大过程中,为什么会同时出现储蓄率、利率的下降以及房价的上升?二是即使没有金融自由化等外部因素,分配差距扩大会不会引起内生信用扩张?三是居民部门整体资产负债表质量不错的情况下,如何测度分配差距扩大导致的风险?此外,关于财富分配差距、收入分配差距和债务分布的关系也应得到阐释。

从理论上回答上述问题需要有一个包含异质当事人的模型,要明确嵌入信贷市场和房地产市场以考虑分配差距所导致的内生信用扩张和房地产市场风险。为此,本文以美国次贷危机为背景,基于一个在同代人之间存在分配差距的交叠世代模型,分析了分配差距扩大导致的内生信用扩张和利率、房价、杠杆率等的变化。我们发现,在外生信用扩张因素既定的情况下,收入分配差距扩大也会在居民部门内部推动金融资产向收入中高端集中和金融负债向收入中低端集中,从而形成内生的信用扩张。这一过程中,储蓄率和利率下降,房价上涨,并且若只观察居民部门整体的资产负债质量,会大大低估实际存在的金融风险,因为收入中低端的杠杆率、尤其是违约概率显著大于整体平均水平。

简短结论与对中国的借鉴意义

本文结论表明,分配差距的存在是居民部门同时存在金融资产和金融负债的前提;在货币政策、金融自由化等外生信用扩张因素一定的情况下,分配差距的扩大会产生内生信用扩张,进而推动房价上升、利率下降;房价涨幅本身并非测度风险的有意义的变量,与同等程度的非均等增长相比,收入分配不变的均等增长会导致更高的房价涨幅,而杠杆率不发生变化;在分配差距不断扩大的非均等增长模式下,无论是杠杆率还是违约概率,基于居民部门整体资产负债表的平均指标都大大低估了实际的金融风险,判断风险要考察不同收入水平的家庭的负债状况。简而言之,金融之所以产生就在于一部分群体存在资金盈余需要贷出,另一部分群体存在资金短缺需要借入。资金盈余和资金短缺的规模越大,金融就会愈发繁荣,同时爆发金融危机的可能性也就愈大。因此金融管制和金融自由化之间始终存在着两难权衡:放松金融管制以扩大家庭部门的信贷可得性,固然可以让家庭部门跨期平滑收入和消费,从而增进福利,但过度借贷又会使得低收入家庭杠杆率和资不抵债的违约概率上升。在此次全球危机后,如何平衡信贷可得性提高带来的福利与防范过度借贷的风险,已经成为建立宏观审慎监管框架的重要考虑。国际货币基金组织报告称,居民过度借贷通常会在3~5年后严重影响经济甚至引发危机,防范危机的手段除了良好的监管之外,一个重要措施就是降低分配差距。

本文逻辑框架用于我国的情形,似乎同样令人警醒。我们也许能找到一万个房价还会继续上涨的理由,但只要居民部门负债规模和杠杆率出现明显上升,我们就要警惕金融风险。而且未来应加强对家庭负债分布的调查和研究。从长期看,降低分配差距、实现共同富裕是保持金融稳定乃至社会稳定的更为基础性的工作。

(殷剑峰为对外经济贸易大学金融学院教授、浙商银行首席经济学家,王增武为中国社科院金融研究所副研究员、对外经济贸易大学兼职副教授。原文《分配差距扩大、信用扩张和金融危机——关于美国次贷危机的理论思考》发表于《经济研究》2018年第2期。本文编辑/王蕾)