作者:清华金融评论

分类:总56期, 清华金融评论杂志文章, 财富与资管, 财富管理-总56期

标签:裴勇

评论:没有评论

养老目标基金将是公募基金行业的新产品,而同样以养老为目标的企业年金业务在中国早已存在。本文认为,企业年金投资管理机构应借鉴公募基金行业“养老目标证券投资基金采用基金中基金投资(FOF)方式”的思路,在投资管理架构、投资流程管理、组合投资经理培养以及年金资金汇集四个方面予以调整和改进。

2018年3月2日,中国证监会发布了《养老目标证券投资基金指引(试行)》(简称《指引》),从而为基金行业以FOF为主要形式开展养老目标证券投资基金(简称“养老目标基金”)业务做好了制度准备。《指引》定义养老目标基金为:“以追求养老资产的长期稳健增值为目的,鼓励投资人长期持有,采用成熟的资产配置策略,合理控制投资组合波动风险的公开募集证券投资基金。”要求养老目标基金应当采用成熟稳健的资产配置策略,控制基金下行风险,追求基金长期稳健增值,同时要求养老目标基金应当采用FOF形式或中国证监会认可的其他形式运作。由此可见,在养老目标基金业务发展初期,应该把绝对收益作为投资目标。而要获取较好的绝对收益,就要在固定收益、权益、另类及流动性等多元资产品种(简称“多元资产”)上做好大类配置,进行“组合投资”(有别于单一品种投资),并控制基金下行风险。

养老目标基金将是公募基金行业的新产品,但同样以养老为目标的企业年金业务在中国则早已存在。2004年,当时的劳动和社会保障部发布了《企业年金试行办法》和《企业年金基金管理试行办法》,开启了中国企业年金规范发展的新时期。经过十余年的发展,截至2018年一季度末,中国企业年金实际运作规模达到12,977.91亿元,为养老金第二支柱的建立做出很大贡献。但同时,在企业年金行业发展过程中也碰到了一些困难,主要表现在:绝对收益与相对排名的纠结、年金计划及投资组合数量多(截至2018年第一季度,共有年金计划1,571个,投资组合3,660个)、单个组合金额少(平均3.55亿元)。企业年金行业竞争激烈(21个投资管理人),年金管理之难在行业内早已形成共识。中国证监会从养老资金的风险收益特征出发,借鉴国际成熟经验,明确要求养老目标基金主要采用FOF方式进行投资。这启发我们考虑对企业年金业务也采用FOF的方式进行管理,解决行业中碰到的困难,为企业年金投资管理探索一条新路。为此,企业年金投资管理人需要在投资管理架构、投资流程管理、组合投资经理培养以及年金资金汇集四个方面予以调整和改进。

投资管理架构

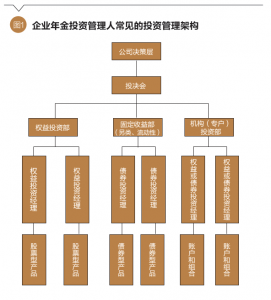

目前,中国企业年金投资管理人包括四类专业投资机构:基金公司、养老险公司、保险资产管理公司和证券公司。这些投资管理人基本上均采用以资产品种为主线的投资管理架构(详见图1)。

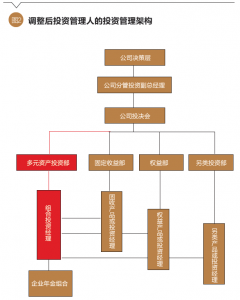

按照资产品种管理投资的好处显而易见,可以形成优秀的专业投资能力,在大资管时代树立鲜明的专业机构投资者形象。但是,随着投资者需求的多样化,尤其是社保基金、企业年金、基本养老基金以及即将推出的养老目标基金等追求绝对收益目标资金规模日益增长,按照资产品种管理投资的不足日益显现。根据资产配置理论及实证研究,在多元资产投资中,影响投资业绩最重要的因素是大类资产配置。要做好大类资产配置,既需要从上到下制定投资策略,也需要从下到上进行情景分析和压力测试,根据市场变化适时调整投资组合。由于投资机构按资产品种管理投资,绝大部分投资经理也基本上只擅长某个资产品种的投资。企业年金需要投资到多元资产上,行业内通行的做法是给每个年金组合配备两名投资经理:一名负责固定收益,一名负责权益。这样虽然依靠两名投资经理覆盖了全部资产品种,但由于在年金组合层面上没有明确的责任人(在两名投资经理中,大部分公司会确定其中一名为“主”投资经理,但其在年金组合上的管理权限并不充分),因此在资产配置、风险管理、资产再平衡等投资关键环节上缺乏有效管理。而且,随着中国资本市场的发展,投资品种日益丰富,一名投资经理已经很难完全把握住一大类资产品种的投资机会。因此,安排一名投资经理负责一个大类资产品种,一方面可能力所不逮;另一方面也没有发挥整个公司的投资能力。为解决此问题,可以借鉴FOF的管理思路,在公司新设多元资产投资部,负责企业年金组合的投资管理。公司为每个年金组合安排一名组合投资经理,该投资经理以FOF方式投资,为组合业绩负责(详见图2)。

在调整后的投资管理架构下,原来的按资产品种管理投资的体制没有改变,品种投资经理继续专注于所负责资产品种的投资,争取达到行业的领先水平。不同之处在于新设的多元资产投资部及组合投资经理岗位。组合投资经理不直接投资各类品种资产,而是以FOF方式管理年金组合。组合投资经理根据公司投资决策委员会(简称“投决会”)的决议、组合的要求和资本市场情况等,制定投资策略。在既定的投资策略下,组合投资经理与品种投资经理密切沟通和交流,选择符合其策略的投资产品进行投资(也可挑选合适的品种投资经理管理组合中相应品种的资产),构建投资组合。因为以FOF方式投资,组合投资经理可以选择表现优秀的多个投资产品和投资经理,同时为组合服务,这样就能弥补单个投资经理能力上的不足,较好地发挥公司整体投资优势。另外,每个年金组合由一名组合经理负责,可以全面掌握组合的投资情况,更好地与委托人沟通与交流,提高客户满意度。

投资流程管理

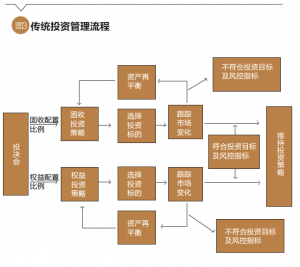

在传统的企业年金投资管理模式下,公司投决会制定大类资产配置策略,确定年金组合中各类资产的配置比例(通常情况下是一个范围)。品种投资经理根据市场情况制定品种投资策略,在规定的投资比例内选择投资标的。若资产状况表现正常,则维持投资策略;若资本市场的不利变动使组合净值触及风控指标或有更好的投资机会,品种投资经理即可调整投资策略,进行再平衡操作(详见图3)。

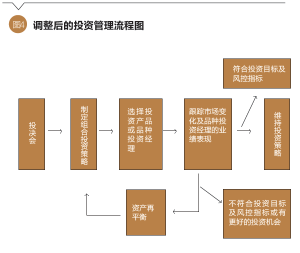

可以明显看出,固定收益与权益投资过程基本上是平行的。虽然在大多数情况下,公司也会确定一名“主”投资经理,但两名投资经理之间的沟通与协调仍有欠缺,从而会影响整个组合的业绩表现。新设多元资产投资部,公司为每个企业年金组合安排一名组合投资经理。组合投资经理遵照投决会决议,根据年金组合的特点和要求,通过自上而下和自下而上的研究分析,制定组合的投资策略。在该投资策略下,组合投资经理选择投资产品或者品种投资经理,构建投资组合。同样地,若投资组合表现正常,符合投资目标及各项风控指标,则维持投资策略;若资本市场的不利变动使组合净值触及风控指标或有更好的投资机会,组合投资经理即可调整投资策略,进行再平衡操作(详见图4)。

调整投资管理人的投资管理架构新设多元资产投资部及组合投资经理岗位,由组合投资经理以FOF方式负责企业年金组合的投资管理,形成组合与品种投资相对分离又相互联系的关系,这样就可以在很大程度上弥补传统投资管理架构在管理企业年金组合投资上的不足,使年金组合投资全流程得到有效管理。各品种投资产品定位于投资工具,主要满足具有资产配置能力的客户的需要,在当前的市场环境下,以在同类产品中的相对排名为主要考核指标,同时适当考核其业绩比较基准。企业年金组合定位于理财产品,满足客户的养老需求,以客户设定的绝对收益水平作为主要考核指标,同时适当考核其在委托人及行业内的相对排名,以反映组合投资经理的市场竞争力。这样即可部分解决困扰企业年金投资的绝对收益与相对排名的矛盾。

调整现有投资管理架构,新设多元资产投资部及组合投资经理岗位,看似增加了管理和人力资源成本。但是,由于组合投资经理与品种投资经理分工明确、职责清晰,实则提高了效率,降低了成本。另外,组合投资经理的工作主要是制定和调整投资策略、选择投资产品和挑选品种投资经理,这些工作程序严谨,变动频率低。因此,组合投资经理有时间和精力管理更多的年金组合,而不像传统管理模式下每个投资经理只能管理较少的组合。多元资产投资部可以将风险收益特征相同的年金组合分配给同一名组合投资经理,从而有效降低投资管理的复杂程度,提高管理效率,这样即可缓解企业年金组合数量多的困难。

组合投资经理培养

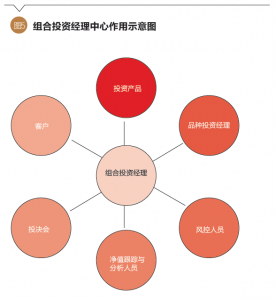

从上述调整后的投资流程可以看出,组合投资经理在投资管理流程中将会起到至关重要的作用。组合投资经理需要与公司内部多个部门和人员打交道,必要时,还要与客户充分交流沟通(详见图5)。《指引》明确提出了养老目标基金的基金经理的任职要求:“(一)具备5年以上金融行业从事证券投资、证券研究分析、证券投资基金研究评价或分析经验,其中至少2年为证券投资经验;或者具备5年以上养老金或保险资金资产配置经验;(二)历史投资业绩稳定、良好,无重大管理失当行为;(三)最近3年没有违法违规记录”等。

对组合投资经理的核心要求是其资产配置能力。这就要求组合投资经理熟悉各类别资产品种,对市场风险有敏锐的洞察力,还要有良好的人际沟通能力。由于目前中国企业年金投资管理机构基本上都是以资产品种为主线进行管理,投资经理的能力也主要在各类品种资产方面,较少熟悉多元资产品种并且有较好的资产配置能力,这就使得合格的组合投资经理是市场上的“稀缺资源”,目前市场上大量“高薪”招聘养老目标基金经理的广告也从一个方面说明了这类人才之难得。缺少组合投资经理这一关键角色,上述调整不可能得以实现。因此,企业年金的投资管理机构要大力培养组合投资经理,有意识地选拔有潜质的品种投资经理或研究员,熟悉多元资产品种,逐步培养所需的综合素质。

年金资金汇集

通过FOF方式管理投资,可以在具体投资环节解决企业年金投资困难。而对于中国企业年金组合数量多、平均金额少的管理痛点,则需要通过建立年金资金汇集机制予以解决。这可以在年金计划和年金投资组合两个层面着手。

首先,由受托人在年金计划层面上建立年金资金汇集机制。人社部于2013年3月发布了《关于企业年金养老金产品有关问题的通知》,允许法人受托机构在年金计划层面投资养老金产品(行业内简称“受托直投”)。法人受托机构可以将受托管理的企业年金基金资产,分配给一个或者多个养老金产品。法人受托机构应当在《企业年金计划受托管理合同》或者补充协议中说明将企业年金缴费分配给养老金产品的原则和方法。法人受托机构应当与养老金产品投资管理人签订《企业年金计划投资管理合同》,《养老金产品投资管理合同》《养老金产品投资说明书》作为《企业年金计划投资管理合同》的附件。同时要求规模较小企业年金计划的委托人或者法人受托机构,应当优先考虑将企业年金计划基金资产全部投资于养老金产品。根据人社部公布的企业年金业务数据,截至2018年第一季度末,实际运作养老金产品共292只,涵盖固定收益类(其中包括另类品种)、权益类、流动性等资产,资产净值3729.55亿元,占受托资产总额的43.72%,为受托直投创造了良好的条件。行业内已有多家受托人开展直投业务,但目前规模尚小。按照现有制度规定,受托直投只能在单个年金计划上操作,还不能有效汇集年金资金。但是,受托人可以通过改进投资管理软件系统,开发“批量下单”功能,由一名组合投资经理同时管理多个投资策略相同的年金计划,变相达到汇集年金资金的目的。另外,为了更好地在年金计划层面汇集年金资金,受托人可以呼吁人社部允许受托人开立“集合直投账户”,将多个年金计划的资金汇集到一个“集合直投账户”,这样将极大提高企业年金计划的投资管理效率。

其次,由投资管理人在年金组合层面上汇集年金资金。投资管理人发行多款目标日期策略养老金产品、目标风险策略养老金产品。年金组合的投资经理按照其投资策略,将组合中相应匹配的资金投资到这些养老金产品中,如此一来,这些养老金产品就发挥了汇集年金资金的功能。我们把这些养老金产品视作前文中的“组合”,对于基金公司,即可安排组合投资经理(这些组合投资经理可以同时担任年金组合的投资经理)以“FOF”方式管理投资;对于养老险公司、保险资产管理公司和证券公司,因为目前制度不允许养老金产品投资养老金产品,因此,这些养老金产品可以以FOF的管理方式投资公募基金产品,或者以管理人的管理人基金(MOM)方式挑选本公司的品种投资经理在养老金账户上直接投资。

(裴勇为中国人寿养老保险股份有限公司信用评估部总经理。本文编辑/王蕾)