作者:清华金融评论

标签:国际

评论:没有评论

文/财新智库莫尼塔研究董事长兼首席经济学家钟正生,财新智库莫尼塔研究宏观分析师夏天然

一、特朗普税改方案要点

美国时间11月2日公布的名为“减税与就业法案”(Tax Cuts and Jobs Act)的税改议案与9月底公布的框架没有明显差别。税改议案首先明确了四大基本原则:1、让税收方案简单公平易懂;2、让美国工薪阶层少缴税;3、吸引全球劳动力来美就业;4、海外企业利润汇回。具体税改方案分为个税改革和企业税改革两方面,重点如下。

1、个税改革方面:1)将个人所得税等级从7个减少至4个:12%,25%,35%和39.6%(对高收入人群);2)个税起征点上调至12000美元(原来是6350美元),家庭免税起征点上调至24000美元(原来是12700美元);3)减少州税和地方税抵扣,仅保留房贷利息和慈善捐款抵扣;4)取消遗产税(遗产超过549万美金)。

2、企业税改革方面:1)企业税上限从35%下调至20%;2)非法人企业税率从最高的39.6%下调至25%;3)取消部分企业抵税,资本开支可以在未来5年费用化;4)海外企业利润留存将会一次性征税,可分多年缴清,最终税率可能定在10%。

按照智库 Committee for aResponsible Federal Budget 的测算,截至2027年,这份税改将减税5.8万亿美元,同时一些减少抵扣的方案会增加3.6万亿美元的税基,所以共带来净减税2.2万亿美元。

二、为什么特朗普税改值得期待?

对于特朗普的税改,我们一直抱有较高信心,认为其推出几乎是必然,这种判断并非盲目,确实存在一些坚定的理由。

理由一:税率高,税制杂

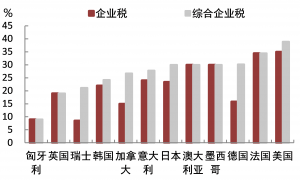

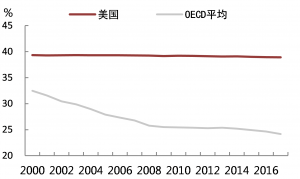

目前美国的税制系统从80年代成型,已经运行了近40年,部分机制已经相当老化。就企业税来看,不仅联邦政府会征税,地方政府也会征税,跨州经营的企业还需要在不同州之间缴税。在OECD国家中,美国的企业税率最高,边际税率为35%,但综合税率为38.91%。且在这十几年来,OECD国家不断减税,美国的税率却一直居高不下(图表 1)。

图表1:美国企业税率为OECD国家中最高

(来源:OECD,莫尼塔)

图表2:美国税率一直居高不下

(来源:Wind,莫尼塔)

除了税率高的问题,美国税制复杂程度过高也一直遭到诟病,目前税法条文已经高达5700多页,很多条款可能连税务署的工作人员都不清楚。填报税表也是美国公民的一大负担,据统计,每年美国人在报税上的花费就有近1300亿美元,总计耗时约60多亿小时。

特朗普希望进行的税改,不仅是减税,还有简化税制。这两项均是针对当前税制的最根本问题,自然能得到大多数人的支持。

理由二:以往税改有效果

从历任美国总统的税改来看,其对经济的刺激作用是毋庸置疑的。1981年里根的《经济复苏和税收法案》和1986年的《税制改革法案》不仅将经济带出了滞胀泥潭,还促成了二战后持续时间最长的复苏。1990年老布什进行了减税与增税并举的改革,对于资本利得和高新技术行业减税,对个人所得税增税,刺激了高新技术发展并保证了财政赤字规模的收缩。1997年克林顿政府通过了《税收削减法案》,各项减税政策让美国经济实现了稳定高速增长,且财政赤字首次出现盈余。小布什政府在2001年-2003年期间各颁布了一个减税法案,但由于其为富人减税程度更大,导致了贫富差距加大,这次减税对经济刺激作用一般。在奥巴马任期,其主要在2010年签署了减税延期法案,并在2012年颁布《美国纳税人减税法案》,对富人多征税的同时为中低收入人群和企业减税,成功降低了财政赤字并促进美国经济复苏(图表3)。

图表3:大多美国税改都对经济有刺激效应

(来源:NBER,Wind,莫尼塔)

从以上的案例中,都能看到,大多的税改对经济作用较为积极。特朗普宣称这次的税改力度将超过里根税改,如果真如他所言,那么美国经济有望再上台阶。

理由三:企业税改难度不大

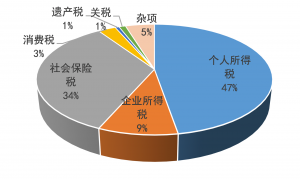

我们在此前的报告中多次提到,后期非常值得关注的就是特朗普的企业税改。企业所得税在美国联邦财政收入中只占很小的比重(不到10%),所以企业税改最有可能取得进展(图表 4)。企业税改是很多美国企业家和投资人翘首以盼的政策,可能不仅会促进国内投资,还会带来很多海外投资,其影响深远,也不一定会带来很大财政负担。

图表4:企业税只占美国财政收入一小部分

来源:Wind,莫尼塔

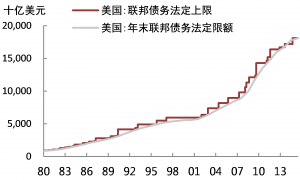

除此之外,共和党可能也会在税改方面给予特朗普更多支持。由于此前特朗普在医改问题上的失势,不仅令他个人能力遭受质疑,也导致共和党的声誉受损。在媒体口诛笔伐之下,共和党也有了紧迫感。加之明年是美国的中期选举,如果没能拿出有力政绩,共和党可能会丢掉两院控制权。近期两党对于债务上限问题很快达成共识(图表 5),当前的资金至少可以维持政府支出到明年年初,所以,在年内特朗普可以集中精力推动税改事宜。

图表5:美国联邦债务上限曾多次被提高

(来源:Wind,莫尼塔)

三、税改通过需要解决的关键问题

从税改框架公布,到参众两院通过2018财年年度预算案,再到详细版本的税改议案出炉,特朗普税改之路似乎已经完成一半,但后半程才是最艰辛的:参众两院对税改议案进行讨论和修改,并最终投票表决。由于税改方案中一些争议性条款的存在,会导致两院讨论和投票的时间拖延很久,特朗普希望的年底前通过基本已经没有可能。一系列流程走完,可能要到明年一季度。

如果税改通过,需要解决以下几个关键问题:

关键问题一:遗产税能否取消?遗产税无疑是本次税改争议的焦点,在4月税改草案最初发布时,该条款就引起很多反对之声,称其为“给富人减税更多”。这也是令民主党派最为不满的条款。目前,共和党参议员Bob Corker和共和党大佬McCain均表示对税改的否定态度。参议员Susan Collins则明确表示反对取消遗产税,她的投票很关键,因为拥有参议院52个席位的共和党中如果出现3票反对,则很可能无法达到50票的要求,税改方案就此流产。

关键问题二:企业税能下降至20%吗?目前透露消息显示,众议院正在考虑逐步削减企业税的方案,即从2018年起,每年下调3%的税率,连续5年,到2022年,最终将企业税削减至20%。这样可以避免一次性减税带来的巨大财政赤字冲击。参议院则考虑,将下调企业税的政策延迟一年执行。特朗普此前一直坚持企业税要降低至15%,20%已经是其折衷方案,而且他期待的是一次性减税。如果国会在减税幅度或进度方面打折扣,可能会与白宫产生争执。

关键问题三:美国政府收入如何补足?美国政府债务上限在不久前已经被暂停,所以政府债务再度上涨,目前已经突破20万亿关口,未来需要参众两院再度提高债务上限才能避免政府关门。然而,正如前文所述,税改方案可能会净减税2.2万亿美元,近期通过的2018年财政预算案,只给了税改1.5万亿美元的新增赤字空间,剩下缺口如何补足,依然是国会的最大顾虑。此外,目前税改方案中用以补足财政资金的方式,主要是取消原先的一些税收抵扣,所以对于一些人来说,税改反而会加重他们的负担。某种意义上来说,这也就是一种财富的转移,且这种转移不一定是“均贫富”式的,必然会遭到很多群体的反对。

关键问题四:对小企业的帮助能落实吗?在税改框架中提到会将营收较低的“独自企业、合伙制企业和S型企业”的最高税率控制在25%,但对营收水平的具体门槛没有定义。尤其是特地指出的“独资”和”合伙制”企业,可能更利好于一些大型公司避税。美国一些大型公司(包括特朗普的公司)将公司资产拆分成上百个中小型企业,以享受更低的税率。反而真正的中小型企业可能得不到好处,因为很多小企业原本就达不到25%税率规定的营收标准,这次税改方案可能不会影响到它们。

四、谨慎期待,注意风险

总体看来,对于特朗普税改,我们依然抱有信心,其通过应该是大概率事件。这是因为,美国过高的税率以及过于复杂的税制已经到了不改不行的地步。而且,税改已然成为特朗普的“枷锁”:一旦税改失败,因税改预期而一路高涨的美股和投资者信心均会遭到重创,美国经济也难免受到殃及,特朗普势必难辞其咎;相反,要是税改不成功,美国经济依然走强,“总统无用论”更会强加至其头上。从这个角度来看,特朗普也不得不力保税改通过。

但我们显然不能对税改期待太高。目前,最有争议的条款尚没有很好的解决方案,两院讨论、修改和投票的过程或将持续很久,最终出炉的方案与目前的版本可能也有不小偏差。所以,未来几个月内,税改失败或低于预期是美股或美元投资者最需要注意的风险。

本文编辑:丁开艳

上一篇:王玉珍:中国大幅度放宽金融业开放的原因何在?| 财富管理周报

下一篇:周小川:守住不发生系统性金融风险的底线 | 财富管理周报