作者:清华金融评论

分类:宏观经济, 宏观经济-总42期, 总42期, 清华金融评论杂志文章

标签:无

评论:没有评论

本文指出税收影响中国制造业整体竞争力,建议尽快推动改革,提高制造业竞争力。

税收负担是影响制造业竞争力的重要因素。尤其中国税制以流转税为主,当经济下行、企业盈利不佳时,制造业实际税负趋于上升,直接拖累竞争力的提升。同时,美国总统特朗普宣称将加大力度减税,可能会扩大美国制造业的税收成本优势,以至于吸引更多产业资本流向美国。未来,中国应立足于培育和做大做强中高端制造业,推动合理降低企业税负,增强中国制造业的竞争力。

税收负担是影响制造业竞争力的重要因素

税收负担对于制造业竞争力的影响,既体现在推高综合生产成本进而降低利润总额上,也体现在缴纳企业所得税进而降低净利润上。如果税收负担较轻,制造业企业可以轻装上阵,增强参与市场竞争的实力;如果税收负担较重,制造业企业将受到拖累,有损其竞争力的提升。

一方面,税收负担是生产成本的一部分,会直接影响制造业竞争力。一般而言,生产成本越高,制造业竞争力越弱;生产成本越低,制造业竞争力越强。根据德勤2016年的调查,成本竞争力被列为影响制造业竞争力的第二大因素。在中国,可纳入综合生产成本的税负包括增值税、营业税、消费税等税费及其附加。按照财政部财政科学研究院的调研,税费成本仅占中国企业总成本的6%左右;根据统计局工业企业效益指标所做的估算表明,2015年税费成本在其总成本中仅占5.7%。尽管税收在综合生产成本中的占比并不高,但往往在激烈的市场竞争中,微弱的成本优势对于赢得竞争也很关键。

另一方面,税收负担会直接减少净利润,不利于制造业积蓄后劲增强竞争力。在利润总额一定的情况下,所得税率越高,制造业获得的净利润越少;所得税率越低,制造业获得的净利润越多。在净利润较高的情况下,制造业企业参与市场竞争的策略选择空间增大,对于增强其竞争力比较有利。企业既可以通过降价让利,在市场上获得主动权,扩大市场份额;也可以将更多资金投入创新研发,在开发新产品、满足新需求上快人一步,进而在竞争中脱颖而出。

税收负担对中国制造业竞争力的影响

制造业税负高低直接影响企业参与国际市场的竞争力。同一行业的中国企业在国内市场开展竞争时,各自所承担的税负大体一致,都可以在一定程度上将税负转嫁给国内消费者,因而更多地在技术、效率、管理等层面比拼实力。但是,一旦中资企业进入国际市场,同台竞争的大多是来自不同税制体制、承担不同税负的外国企业。尽管出口退税等政策抵消了一部分国内税负的影响,但在资本跨国流动便利化的条件下,有的企业为了提高收益率或者提高市场份额,会选择靠近市场、税负较轻的地区投资,可能对国内制造业发展产生不利冲击。

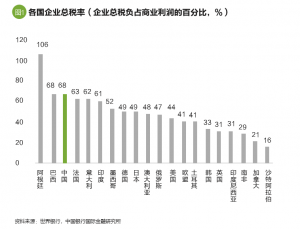

中国制造业承担的总税率较高,不利于增强企业竞争力。世界银行和普华永道采用模拟推算方法,通过模拟一个从事劳动密集型制造业的中型企业,根据各经济体的税种税率推算企业总税率,以反映该经济体代表性企业的税负。2016年底,世界银行和普华永道公布了《世界纳税指数2017》,计算了190个经济体的总税率。其中,中国总税率为68%,全球排名第12位。与主要经济体比,中国企业总税率与巴西相当,小幅高于法国、意大利和印度,但比德国、日本高19个百分点,比美国高24个百分点,比韩国高35个百分点。如此高的总税率,增大了中国制造业赢得国际竞争的难度。

考虑税负转嫁因素后,中国制造业税负依然较高。由于各国税制存在显著差异,制造业流转环节税负可以转嫁一部分,总税率高并不意味着实际税负一定就高,因此还需要比较税负转嫁后的税负。以中国和美国为例,中国以间接税为主,开征增值税,目前税率分为6%、11%、13%和17%四档,一般估计制造业企业承担的增值税2/3可以转嫁,实际承担1/3左右;美国以直接税为主,不征收增值税,企业所得税税率为35%,高于中国的25%。经合组织(OECD)数据表明,2016年美国各级政府企业所得税实际税率合计38.9%。不考虑税收减免等其他因素,按照中国企业所得税率25%、实际承担增值税款率4%所做的数值模拟表明,销售利润率越低,实际税负率越高。由于中国大部分制造业行业平均利润率都低于20%,因此折算所得税税率基本都在45%以上,高于上述美国所得税实际税率;按照2016年全部制造业上市公司8.62%的平均利润率计算,折算所得税率为71%,显著高于美国实际所得税税率。

除了增值税、企业所得税之外,中国制造业企业还承担了大量税外缴费。2016年,中国非税收入与国内生产总值(GDP)的比值为10.2%,而美国仅为5%,中国是美国的2倍多。这进一步增大了中国制造业的税费负担,有损国际竞争力。

盈利状况不佳以及特朗普减税等因素,倒逼中国加大减税力度,有利于增强制造业竞争力。一方面,在经济下行背景下,中国制造业企业盈利下滑,实际税负进一步增大。从估算看,当企业利润率越高时,税负越低;当企业利润率越低时,税负越高。近几年,由于经济减速、产能过剩,中国制造业企业利润率持续下降,税负随之增大损及竞争力。另一方面,美国特朗普强调要推动“制造业回归”,把减税作为高调宣布的主要刺激政策。如果美国像特朗普宣称的将企业所得税税率从35%降至15%,如此大力度的减税必将进一步增强美国对制造业资本的吸引力,也将增强其制造业的竞争力。在资本跨国流动便利化的条件下,有的中资企业也会为了提高收益率,选择赴美投资。中国已经确立了“中国制造2025”等战略,需要从减轻税收负担入手,增强中国制造业的国际竞争力。

政策建议:降低税收负担

当前中国制造业税收负担较重,压低了本就比较微薄的利润,使其内生投资动力不足或者转向海外投资,对中国制造迈向中高端、参与国际竞争产生不利影响。当中资企业进入国际市场时,同台竞争的大多是来自不同税制、承受不同税收负担的外国企业,税收负担较重的中国企业要想取胜难度更大。要增强中国制造业竞争力,降低税收负担可以成为选项之一。

第一,推动增值税转型改革,继续落实减税降负政策。全面推开营改增试点政策实施之后,企业税费负担明显减轻。然而,目前增值税依然存在抵扣链条不完整、进项抵扣不充分等问题,这明显增大了制造业的实际税负。因此,应该继续深化营改增,将增值税四档税率减并至三档,进一步完善抵扣制度。由于中国增值税制有别于西方,包含增值税的含税价格成为市场交易信号,容易造成供求失衡等“无谓损失”出现。下一步,应当逐步探索建立价税分离的增值税体系,促进纳税人意识的培养,实现增值税良性运转。通过结构性减税,将更多的中小微企业纳入减半征收企业所得税范围,提高研发费用加计扣除比例,推动中小微企业和高新技术产业加快发展。

第二,规范涉企非税收入,减少行政事业性收费项目。短期而言,一方面,要严格限制相关部门和单位通过非法的自我赋权形成非税收入,严禁针对企业违法乱收费;另一方面,要按照不同性质对非税收入进行分类,实行类型化、有差别管理。中长期来看,要进一步推进财税体制改革,将适合税收形式征缴的收费、基金项目改为有法可依的税收项目,将某些收费项目适当并入税改方案统筹实施,同时健全完善地方税体系,保证地方政府财源稳固,降低因收入不足而增加地方性企业收费项目的可能性,切实降低制度性交易成本。

第三,严格贯彻税收法定原则。一是全国立法机关要逐步将税收立法权完全收回,以立法的方式将涉企税收明确下来。二是行政机关要正确理解税收法定原则的含义,在法治思维下实施税收法定原则,确保税收政策的连续性、稳定性和有效性。三是要加强培育纳税人权利意识的提升,加强税收从业人员的专业素质,对收缴“过头税”“过头费”现象要严肃监督问责。

第四,坚持制造业创新发展之路,推动新技术、新产业、新业态蓬勃发展。税收是增强制造业竞争力的一个方面,但并非治本固本的长久之计。未来中国必须通过落实“中国制造2025”,深化企业创新体制,加快制造业转型升级,在若干领域形成中国制造的全球领先地位。在依靠政府、国企力量推动基础性创新、战略性新兴产业发展之外,要依靠“互联网+”与制造业的深度融合,提升制造业的技术含量、智能化水平和生产效率。同时,政府要为制造业发展提供良好的创新环境和营商环境,为持续提升中国制造业竞争力提供制度保障。

(高玉伟为中国银行国际金融研究所研究员。本文编辑/丁开艳)

上一篇:高善文:供应响应压制PPI

下一篇:贾康:中国经济“新常态”的内涵与演进