作者:清华金融评论

分类:封面专题, 封面专题-总38期, 总38期, 清华金融评论杂志文章

标签:无

评论:没有评论

在“万科股权争夺”事件中,独立董事在公司治理中的作用引起了市场和监管机构的关注,本文对2012年—2015年深市上市公司年度报告中关于独立董事背景及履职情况进行分析后,提出从提高独董的薪酬激励机制,完善独董的履职机制,完善独董的保障机制三个方面改进独董制度。

在“万科股权争夺”事件中,独立董事在公司治理中的作用引起了市场和监管机构的关注。特别是万科独立董事张利平的弃权票,以及一直不断发声引起争议的独立董事华生,引起了人们对独立董事的再思考。一直被认为是橡皮图章、花瓶董事的独立董事在公司治理特别是监督过程中到底发挥了多大作用?提出了多少不同意见?这些意见又指向哪些方面的公司治理问题?本文通过对2012年—2015年四年深圳证券交易所(以下简称“深市”)上市公司年度报告中关于独立董事背景及履职情况的分析,提出了相关建议。

深市上市公司独立董事的基本情况

本文逐一梳理了深市1745家上市公司2015年年报的独立董事数据,结合2012—2014年年报的数据及深市公司治理报告关注的几个重点问题,在简要分析独立董事基本情况的基础上,重点分析独立董事在各自公司的履职情况。

独立董事的数量

首先,在独立董事的平均数量上,主板、中小板和创业板不存在太大差异,平均人数约为3人。以2015年的数据为例,深市聘任独立董事最多的企业主要分布在主板上,分别有四家公司(深南电A、泛海控股、粤电力A、南天信息)聘任了6名独董,中小板只有一家公司(宁波银行)聘任了6名独董,而创业板公司中最多的(佳讯飞鸿)聘任了5名独董。而在历史上,主板上市公司中最多独立董事的公司出现在平安银行董事会,聘请了8名独董。

如果将独董的数量与深市公司董事会规模相比较,不论从最高值还是平均值来看,深市公司独董的数量完全符合监管部门规定的“三分之一”达标线。根据2001年《关于在上市公司建立独立董事制度的指导意见》,上市公司董事会成员中应当至少包括三分之一的独立董事。

独立董事的背景

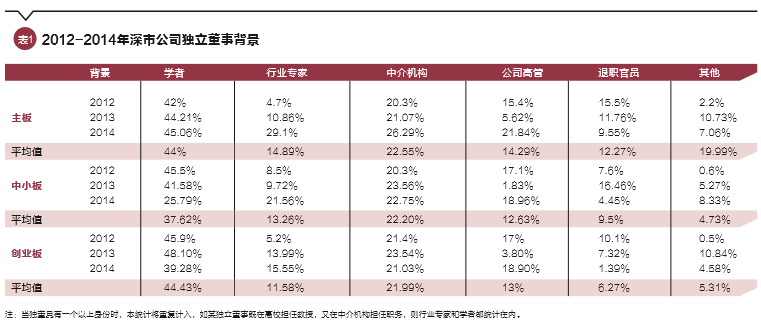

独立董事的任职背景一直是对独立董事专业性的重要参考指标。根据我们的统计(详见表1),独立董事群体主要以学者为主,中介机构和行业专家次之。在独董的相关规定中,只强制要求要聘请会计专业人士,“聘任适当人员担任独立董事,其中至少包括一名会计专业人士”,除此之外没有强制规定必须聘请哪些人作为独董。从国外的情况看,上市公司主要是聘请其他公司的高管作为独立董事(或外部董事),而国内的上市公司倾向于聘请大学教授,其中主要的原因是对独立董事制度寄望不大,大学教授相对而言拥有一定的知名度和社会影响力,对相关领域和专业也能提供一些参考建议,但或许并不能真正起到独立董事应有的监督作用。

退职官员成为独立董事的数据曾经一度十分敏感,但相比前两年的数据,在2015年中独立董事退职官员的比例持续降低,主板、中小板和创业板的比例分别为4.16%、2.84%和3%(由于2015年统计口径与前三年不完全一致,因此单独列出),这与过去两年中央关于领导干部在企业兼职的规定有直接关系。

独立董事薪酬情况

根据我们逐一统计,自2012年主板、中小板和创业板独董薪酬的平均值逐年小幅度上涨,到2015年分别达到了7.5万元、6.5万元和6.21万元。除了创业板独董薪酬的最高值历年维持在相同水平,主板及中小板的独董最高年薪均无呈现明显变化规律。其中,2012年平安银行独董储一昀43万元的薪酬是主板公司中最高的;2013年宁波银行独董的37.08万元薪酬是中小板公司中最高的;连续四年创业板大富科技独董的20万元薪酬是创业板公司中最高的。三个板块公司的最低独董年薪历年变化不大,主板、中小板、创业板的最低值分别达到了1.2万元、0.16万元和1万元。

2015年,宝安地产独立董事42万元的薪酬是主板公司中最高的;中小板的国信证券的30.27万元薪酬是中小板公司中最高的;创业板盛天网络独董的20万元薪酬是创业板公司中最高的。

深市上市公司独立董事履职情况分析

独立董事出席会议情况

过去四年,只有平均39.52%的主板公司独立董事和平均52.60%的中小板独立董事是采取现场出席董事会会议的,其他都是采取委托或通讯出席方式;独立董事历年缺席比例都很小,主板和中小板平均只有0.19%和0.10%。其中,主板和中小板独董的最高现场出席率均出现在2012年,分别有41.1%和54.6%;两个板块的最高缺席率则分别出现在2015年及2014年,有0.27%和0.11%。

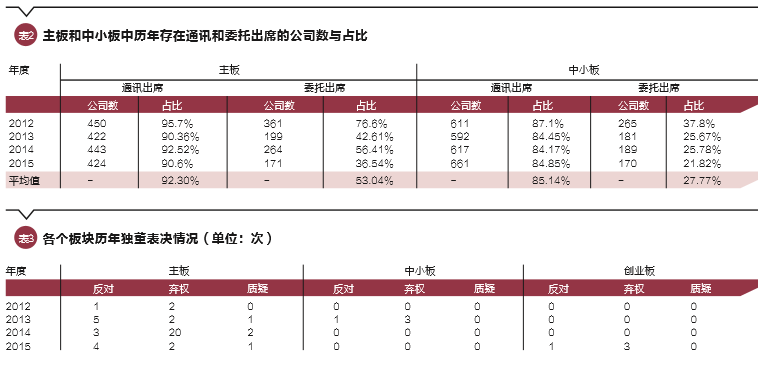

据本文统计(详见表2),深市主板平均有92.52%的公司都存在通讯表决情况,而中小板公司中平均85.14%的公司存在通讯出席情况;委托表决方面,主板中平均有53.04%的公司其独董采取委托出席方式,中小板情况稍微好一点,但也有平均27.77%的公司存在委托出席问题。其中,在2012年分别有95.7%的主板公司采取通讯出席和76.6%的公司采取委托出席,均为历年最高;同样在2012年中小板的通讯出席占比和委托出席占比也是历年最高的,分别达到87.1%和37.8%。

独立董事表决情况

1.独董在董事会发表了多少不同看法?

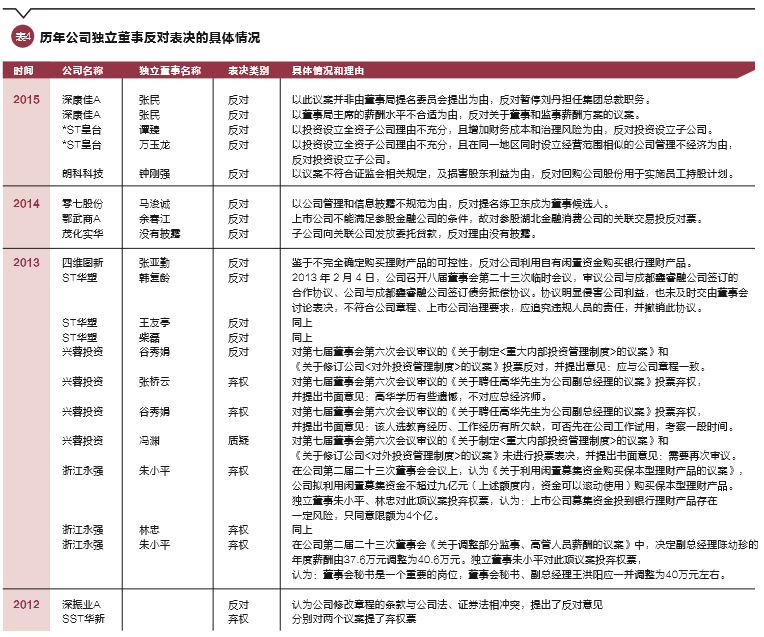

独立董事的表决情况意味着独立董事真正参与到公司治理或者说监督作用的大小,但是从这几年的数据来看,并没有起到预想中的作用。从2012年到2015年的数据看,深市三个板块的公司独立董事总共出现了15次反对票、32次的弃权票和4次质疑意见(详见表3)。

参考最近几年的深市董事会召开的次数,每家公司平均一年召开10次董事会,以1600家上市公司为例,一年开会总次数有16000次,这四年里独立董事反对、弃权和质疑的比例仅仅占到千分之一的比例,也就是说每开一千次的董事会,可能才会有一个独立董事提出不同的声音。

尽管这一比例很低,但与其他国家不同,我国上市公司独立董事意见强制披露制度提供了打开独立董事履职的“黑匣子”,给我们留下了直接研究独立董事监督机制的宝贵机会。中国证监会在关于《在上市公司建立独立董事的意见》中规定,“独立董事应当认真履行职责,维护公司整体利益,尤其要关注中小股东的合法权益不受损害……应当对上市公司重大事项发表独立意见,独立董事出现意见无法达成一致时,董事会应将各独立董事的意见分别披露”,独立意见包括“同意”、“保留意见及其理由”、“反对意见及其理由”、“无法发表意见及其障碍”等4类。

从理论上说,独立董事履行监督职责时可能具有多种动机,例如,通过监督行为提升自身在人力资本市场中的声誉进而获得更多新的席位、降低监督力度以维持与被监督者之间友好关系而保住现有席位、实施有效的监督从而避免可能的法律风险、通过监督职责的履行满足“在其位谋其政”的心理等。在不同动机作用下,独立董事的监督力度或监督效果并不相同。

但从这一微小的比例来看,独董缺位的这种现象与我国的“股东会中心主义”背景是密不可分的,很多公司将董事会会议当作是走过场,并没有充分的讨论,大量的议案只是贯彻大股东的意愿,一旦发生了意见不统一,要不是事先做工作,要不就干脆不提交表决,出现这种现象的确与我们的公司文化密切相关。

就上市公司本身而言,它们都将独立董事的反对意见等看作是一种非常负面的信号,当事先发现有可能会出现反对意见时,宁可不开董事会会议,也不能让否决意见出现在公司的公告中。

2.独立董事都在反对什么?

从公司理论而言,公司董事义务主要是指董事的诚信义务,具体而言又分为董事的忠实义务和勤勉义务。独立董事不参与到公司的具体经营,因此很少涉及了忠实义务问题,更多的是勤勉义务的范畴,但勤勉义务在我国公司法并没有明确的阐述,虽然《公司法》148条规定“董事、监事、高级管理人员应当遵守法律、行政法规和公司章程,对公司负有忠实义务和勤勉义务”,但是除此之外《公司法》并没有明确界定了。而查阅有关公司治理的规章指引,早在2002年的证监会和国家经贸委发布的《上市公司治理准则》中,就规定了“董事应以认真负责的态度出席董事会,对所决议事项表达明确的意见……”。在证监会的《上市公司章程指引》中细化了勤勉义务。从这些规定可以看出,证监会在勤勉义务方面的采取的是一直积极义务的态度,对于客观的出席、投票等方面的义务以及能力等都有要求。美国修订标准公司法对于勤勉义务的表述就是典型的积极义务,该法规定,董事履行职责时,应当善意地、以该董事会合理相信的、为公司最佳利益的方式行事。

独立董事尽管是公司的非执行董事,但在董事会的开会决策时却扮演着重要角色,因此更不应当“冷漠”、“失语”或者盲从。根据2012年-2015年已经明确披露的独立董事反对和质疑的意见类型,分析一下独立董事都在反对和质疑什么?我们一共采集了21人次的反对及质疑意见,涉及了12家公司(详见表4)。详细分析这些否决和质疑事项,大致可以分为四大类,前两类是属于违反法律法规以及公司章程的,对于这两类投反对票是明显的风险规避行为,也是独立董事对公司明显违法违规行为的一种的约束,是公司合法合规的问题;而后两类涉及经营和人事薪酬决定的议案,在某种程度上更能体现独立董事积极义务的履行,这些判断大多是独立董事对经营风险的判断,对独立董事了解公司的深度要求更高,也是独立董事真正发挥作用的体现。总体而言,尽管反对的数量极少,但独立董事对合规事务和公司经营决策的反对意见各占了一半,从另一个侧面也反映了独立董事不是不想作为,也不是不能作为,只是需要更多的配套保障和激励约束机制。

独立董事履职保障和激励约束机制的反思

根据深市独立董事的履职情况,可以初步发现,独立董事在上市公司治理中的作用仍然没有得到充分发挥,独立董事的激励机制仍然值得我们反思和探讨。笔者认为,独立董事履职既需要激励约束机制,同样需要相关的制度保障。

仍须提高独立董事的激励措施

薪酬机制主要是指独立董事任职期间所获得的薪酬和津贴。目前,我国绝大多数上市公司都是由股东大会制定一个针对所有独立董事的共同的报酬标准,所有独立董事都按照这一标准发放报酬,并且报酬一旦确定,不同年度少有调整。从深市的独立董事样本中可以看出,独立董事的平均年薪为6万~7万元,50%的独董薪酬在2万元与6万元之间。年薪绝对值较小,而且薪酬都是事前给定,不会根据独董作用的大小调整,这样的薪酬机制对于独立董事很难有激励作用。

较美国等西方发达资本市场,我国独董市场机制的激励作用非常有限。在发达的资本市场中,独立董事大部分由其他公司的CEO或高管等担任,因此整体形成了一个发达的经理人市场和独立董事市场。该市场竞争充分,企业会根据独立董事表现等来决定聘任与否。履职较好的独董担任其他企业高级经理人的概率较高。而在我国,相关研究发现我国独立董事的劳动力市场缺乏有效性,来源背景相对单一,难以形成良好的激励和竞争机制。因此建议对独立董事进行多种形式的激励措施,使得更多具有专业背景、更积极参与公司决策事务的人士能成为上市公司的独立董事。

进一步完善独立董事的履职机制

第一,对独立董事的声誉约束机制,在薪酬机制、法律机制对独董的激励缺乏有效性的情况下,有部分研究表明声誉机制能够激励独董履行职责、发挥治理作用。相关的研究通过对独立董事的跳槽行为、独立董事的辞职行为等方面的参考指标,运用实证研究方法得出了独立董事声誉机制的积极作用。在我国,独立董事的主要来源是高校学者以及行业专家,在很大程度上更看重的是独立董事为其带来的社会地位和与资本市场的联系,而且一般都是享有教授、研究员以上头衔的学者才能被聘请成为独立董事,这也在一定程度上约束了他们作为独立董事的履职行为。但由于我国并没有一个完善的独立董事的劳动市场,独立董事的来源和选择都是非常分散和相对单一,独立董事更多的成为一种“走穴”性质的工作,严重削弱了其专业性。

第二,应当要求上市公司建立相关配套的信息提供和查询制度,为独立董事的履职提供便利。独立董事并不参与公司日常的经营管理,要让他做出足够负责任的决策,首先要保障其了解公司的重大信息以及将要进行审议议案的相关信息,并且能够为其解答和协助他进一步的了解相关议案的内容,这样可以让独立董事充分了解议案内容,才可以更好的发挥他们的专业性,更好的履行职能。

第三,应当完善独立董事提名程序。从美国纽交所和纳斯达克的制度看,要求新任独立董事应当由现任独立董事组成的提名委员会推荐提名。我国关于独立董事指导意见的规定是“上市公司董事会、监事会、单独或合并持有上市公司已发行1%的股东可提出独立董事候选人。”而我国存在着较为严重的一股独大现象,我国的独立董事人选通常由大股东与实际控制人安排,独立董事更容易沦为花瓶,难以突显起监督作用。因为要求独立董事在董事会专门委员会任职,可以建议董事会专门委员会推选,既尊重大股东意愿,也考虑原独立董事的意见,

完善独立董事的保障机制

一方面,考虑建立独立董事的强制责任保险制度。根据相关的数据显示,目前给独立董事购买了董事责任保险的公司不超过100家,这在全部两千多家上市公司仅占非常小的比例。如果想要独立董事更多的“仗义执言”和不走形式,就需要更多的使他们达到风险收益的匹配,董事责任保险制度是一种在西方较为成熟的制度。

另一方面,建议成立独立董事自身的行业公会。独立董事自身形成自律管理的一个组织,制定相应的行业规范和职业规范,形成“金牌独董”和“黑名单”等声誉机制,构建独立董事的行为准则和指南,也给各上市公司提供更好的参考。

(曾斌为深圳证券交易所公司治理研究中心研究员,陈彬为深圳证券交易所公司治理研究中心主任、研究员。本文编辑/丁开艳)

上一篇:从周期视角透视中国经济

下一篇:从“宝万之争”看上市公司内部人持股披露制度