作者:清华金融评论

分类:总第36期, 清华金融评论杂志文章, 资本市场, 资本市场-总第36期

标签:无

评论:没有评论

文/国信证券监事会主席何诚颖

纳斯达克的成功经验为我国新三板市场的建设带来了启示。本文建议,新三板要做到既具有接受区域股权市场优质企业的功能,又具备为创业板提供储备资源的能力;在交易制度与发行制度上要尽快建立摘牌制度。

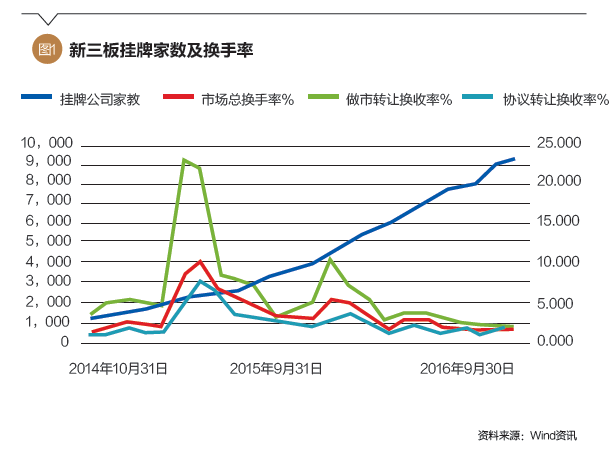

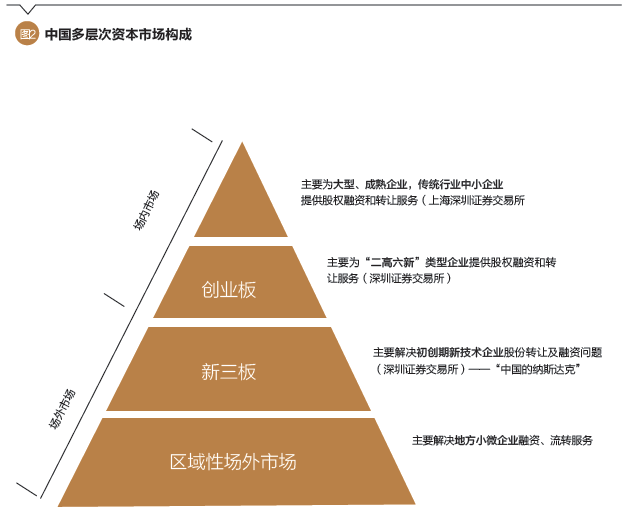

新三板缓解了中小企业融资难、融资贵问题,提高了金融服务实体经济的效率,已经成为中国多层次资本市场不可或缺的部分。其成长路径涵盖了中国场外股份交易从“两网”到“三板”再到“新三板”的漫长历程。2012年新三板扩容后,目前已经正式成为一个全国性的场外交易市场,挂牌公司数量呈几何增长。截至2016年9月30日,上市企业有9182家,其中做市企业1637家,协议转让企业7545家,做市券商85家。挂牌企业集中在沿海发达省市和一线城市,并主要以工业和信息技术为主,其中部分企业已经摘牌,已有12家新三板挂牌公司成功转板至中小板或创业板,包括合纵科技、康斯特、双杰电气、安控科技等企业。然而当前并没有转板的绿色通道,这些企业是先从新三板摘牌,再通过IPO实现上市。

为了提高市场流动性,2016年6月正式实施的新三板市场分层机制相当于是建立了一种筛选机制,对不同发展阶段、不同风险特征的企业分类管理,为流动性创造、投资者标的选择以及未来公司成长等设置差异化的机制。不过,自分层制度实施以来,新三板市场并未表现得更活跃,市场整体的流动性没有实质性改善甚至略有萎缩,分层以后市场交易量不升反降,被业内寄予厚望的创新层交易也略显清冷。

新三板持续发展中存在的问题

新三板市场发展历程较短,市场核心机制处于初步发展阶段,面临一些亟待解决的问题,比如首当其冲的最大问题在于市场缺乏流动性,使得市场发现价格的功能不能很好地体现,融资功能也未能较好发挥。

其次,做市商制度与分层制度作用未能充分发挥,做市商和挂牌企业数量供需失衡,做市商形成类垄断性做市,做市交易尚未发挥在大额交易流动性方面的优势,且做市商权利义务的不匹配形成自我循环的流动性枯竭机制。且分层制度实施后,若市场供求不匹配,定价机制不合理,企业融资及服务不足,创新层也将面临着流动性逐渐被侵蚀的问题,基础层的企业流动性也将更加恶化,甚至变成“僵尸企业”。因此分层制度并没有在本质上带来流动性,只是改变了市场的流动性结构。

再次,对于转板的预期是众多新三板企业挂牌的重要动力,特别是注册制尚不能实施的情况下,转板成为企业寄希望于绕开IPO排队、实现上市的“曲线战略”。然而当前新三板转板制度尚未明确。监管机构仅仅是对转板有笼统的表态,而尚未有明确的转变计划及时间表。此外成熟的多层次资本市场要让企业“能上能下”,才能够“流水不腐”,但新三板尚没有建立摘牌制度,没有和区域股权市场对接的系统制度安排,仅通过分层不能充分实现对企业的筛选机制。目前,针对此问题,股转系统已开始就新三板企业退市制度征求意见。预计未来不久将建立常态化、市场化的摘牌机制。

新三板发展战略定位:承上启下

纳斯达克一直是新三板学习和比较的对象,创新和包容是其核心和精髓。纳斯达克为了充分发挥其融资平台作用,采用灵活多元的上市标准、明确可预期的上市流程以及系统规范的监管等创新体系,以及对上市企业的高度包容性,不仅成就了谷歌、苹果、微软、Facebook等一批世界级科技企业,也造就了今日纳斯达克比肩纽交所的地位。而纳斯达克的成功经验,为新三板提供了至少以下两方面的经验和思考:

第一,新三板是否应该改革做市商制度,引入混合做市商制度?1997年以后的纳斯达克出现了混合型做市商制度,即让做市商和其他投资者一起参与竞价交易,目的在于防止传统做市商利用自身做市的优势地位侵害其他投资者的权益。然而新三板目前尚不具备立刻采取混合做市商制度的条件,但应该认识到传统做市商制度的局限性。从垄断性做市商到竞争性做市商、从传统做市商到混合做市商制度,代表着交易制度发展的主流趋势,也是新三板做市制度未来改革的方向。

第二,新三板是否有可能实现从场外到场内的转变,上升到交易所的高度?这一大胆设想取决于市场的发达程度。场外市场内化的要求一般都是在场外市场高度发达、产品极大丰富的情况才发展出来的,现阶段新三板仍处于发展初期,将市场培育壮大仍是主要的任务,所以一方面不能设置太多条条框框,以保证市场的灵活性以应对个性化的投资需求;另一方面,要适当地对于市场进行引导,从近期看保证市场风险可控;从中期看使市场规范运行,为实现跨市场的合作对接做好准备;从长期看,为可能的场外市场的内化打下坚实基础。

反观新三板自身发展来看,与沪深市场相比,新三板是标准较低、风险较高的场外市场;与以大宗产权、固定资产、土地等非标准化产品为交易对象的产权交易所相比,它又是标准化(股票)的交易市场。因此,新三板日后发展的市场定位是在多层次资本市场中具有承上启下的作用,应满足两个基本要求:

第一,新三板与创业板既有竞争又有所区分。新三板可逐步在内部最高层级分层(如创新层)引入竞价交易制度、降低合格投资者标准等改革,这样不仅可以留住资质好的企业,而且还可以与创业板进行一定程度的互相竞争。但新三板属于场外市场,要坚持自己的功能定位,且有些挂牌企业只适合在新三板等场外市场发展,并不适合在创业板市场等IPO上市。如果新三板一味只是追求向创业板等板块看齐而求同,放弃自己本身的特色,反而对某些新三板已挂牌或意向挂牌企业造成影响,也改变了创办这个市场的初衷。

第二,新三板与区域股权市场既有竞争又有联系。新三板与区域股权市场的服务对象都是为中小企业服务,服务对象上的共同性从而使得两个市场必然存在相互竞争甚至恶性竞争。相对区域股权市场来说,新三板发展较早,市场较成熟,资源也较多,因而当前有部分企业选择从区域股权市场退出后挂牌新三板。如果不将两个市场割裂来看的话,其实采用退出区域股权市场再挂牌新三板的方式已让两个市场初步形成了合作对接:资质弱的企业先在区域股权市场发展,等时机成熟再挂牌新三板,这样不仅能够促进中小企业的发展,而且加强了新三板与区域股权市场之间的合作,两个市场发展前景也较为乐观。

新三板转板制度构想:互联互通

若未来肩负着场外与场内市场承上启下的特殊责任,则新三板应当具有顺畅的转板机制。转板机制要提高资本市场资源配置效率,首先要实现不同板块之间的协调对接,还要鼓励更多的企业在早期发展阶段通过在相对低层次的市场挂牌参与到资本市场当中。这时,新三板有了接受区域股权市场优秀资源的功能,即符合条件的企业直接转板至新三板,那么不仅新三板的发展将得到极大促进,区域股权市场的吸引力也将大大增强。只有各个层次的资本市场实现有效对接,资本市场的整体效率才能大大提高,同时新三板作为连接场内与场外市场的重要桥梁,也为创业板提供了储备资源的能力。就目前来看,新三板挂牌企业转板与公司直接IPO在程序上没有任何区别。之前热议的转板“绿色通道”暂未出台,鉴于目前普通企业IPO通道中排队的企业非常多,转板机制出台之后肯定会大大加速新三板企业挂牌效率。因此,新三板要长期可持续发展,应完善其运行机制,对现有制度进行改进,或新设相关制度安排:

第一,完善交易制度与发行制度。新三板流动性问题的本质是市场供求的匹配问题,与交易制度和发行制度密切相关。在交易制度上,要注重流动性创造和定价机制的合理性。从做市商制度着手改革,可以考虑分阶段逐步实施以下方案:扩大做市商的主体范围,以市场化的竞争促进做市服务提升;完善做市商的权利义务体系,鼓励做市积极性;当风险防控比较稳定、发展阶段较为成熟后,适时引入竞价交易制度,考虑实施混合做市商制度。在发行制度上,要注重投资供求的平衡,避免过多企业滑入无人问津的底部。

第二,尽快建立摘牌制度。转板机制的建立离不开市场化的上市和退市制度。目前中国资本市场中新三板市场是最接近注册制的市场。然而现阶段出于市场信心的考虑,仅设置了从创新层降为基础层的制度,还尚未正式出台从基础层摘牌的制度。新三板如果没有摘牌制度,一方面造成挂牌企业只出不进,无限制地增加;另一方面大量无法满足创新层标准的企业堆积在基础层,投资者争抢创新层企业,基础层会出现劣币驱逐良币的现象,进一步造成市场的流动性分化。因此,新三板理应出台摘牌制度,明确各层次的准入和退出标准、摘牌流程,建立常态化的退出机制。从新三板摘牌的企业,可以选择到区域股权市场挂牌。这样可以保证多层次资本市场的筛选功能,使得基础层不成为“差生”的回收场,同时也使得新三板和区域股权交易市场避免重复竞争。

本文编辑/王蕾

上一篇:信用违约互换基础及其对中国的启示

下一篇:金融精准扶贫的难点与破解之道