作者:清华金融评论

分类:总26期, 清华金融评论杂志文章, 银行与保险, 银行与信贷-总26期

标签:无

评论:没有评论

文/浙江民泰商业银行陈友平 本文编辑/张英凯

经济新常态下,商业银行金融市场业务发展面临多重挑战,需要从转型模式、组织结构、投资策略等方面入手,加快大力发展和创新金融市场业务,促进商业银行经营模式转型升级,为实体经济提供更有效的融资服务。

2013年以来,全球金融危机第三波踏浪而来,我国产业结构转型如约而至,中国银行业面临着利率市场化、不良上升、互联网金融的巨大挑战,我国银行业加快了转型的步伐,但转型模式有待进一步实践。

中国银行业面临着四大挑战

第一,经济下行和产业结构转换的挑战。

我国依靠投资、出口拉动经济增长的模式已不能持续,中国的产业结构进入转型阶段,服务业、新兴产业正在兴起,对银行以资产为保证的信用、担保、抵押为标准的风险控制方式,提出了挑战。现有方式不能适应轻资产行业的融资需求审查,迫切需要找到一条为转型的服务业、新兴产业提供融资服务的新模式。

第二,利率市场化和不良率上升的挑战。

2015年10月中国基本完成了存贷款利率市场化进程。央行5次降息后,银行存贷款利差减少,2015年1-9月上市银行平均利差2.46%,预计到2016年有15~20点下降空间;而2015年三季度末上市银行不良率提升到1.52%,银行吃法定利差的传统盈利模式受到了真正挑战。

美国利率市场化后,2000年中间业务收入占总资产的比例由0.77%提高到2.5%,目前我国上市16家上市银行手续费和中间业务收入占总资产的平均比例约为0.85%。2005年,美国银行业非利息收入占比达到42.8%, 2015年三季度我国上市银行手续费及中间业务收入占比平均为22.12%,差不多只有美国一半,也有较大差距。

第三,资本市场的快速发展,直接融资上升的挑战。

2015年1-9月社会融资规模增量为11.9万亿元,其中本币贷款增加9万亿元,非金融企业股票融资5383亿元,债券净发行1.8万亿元。债券市场发展很快,2015年1-10月,债券市场累计发行债券17.2万亿元,同比增长72.8%,新发债券的利率不断下行,低于银行同期贷款利率。越来越多的大中型企业、上市公司会选择银行间、交易所市场发行债券,以替代银行的贷款,减少财务开支,这对银行间接融资是不利的,但给发展投行业务带来商业机会。

第四,居民资产管理需求升级的挑战。

据招商银行发布的《2015中国私人财富报告》分析,2014年底个人可投资资产超过1000万元人民币的高净值人群突破100万元,总规模112万亿元。但目前利率低、股市跌、黄金跌、房价高的情形,逼迫居民增强对财富的保值需求,如何进行财务规划、如何保值应对养老准备、如何传承等,居民资产管理需求升级,是商业银行面临的又一个挑战和机遇。

经济下行、产业转换,利率市场化、利差减少,不良上升、资本回报减少,这些因素催逼银行转型发展金融市场业务、中间业务。

商业银行金融市场业务发展的现状

目前各家银行都非常重视发展金融市场业务,甚至说屯以重兵。

第一,机构布局先行。

五大国有银行、十三家股份制商业银行、绝大多数城商行、农商行,早就成立了金融市场部,2014年按照银监会35号文要求,独立设立理财业务部或资产管理部,部分银行设立了同业业务部、私人银行部、投资银行部,大规模进军金融市场业务。

上海作为国际金融中心,是各家银行设立金融市场分部较为集中的地方。根据2015年相关银行的招聘信息,浙江地区的银行如浙商银行、宁波银行、杭州银行、温州银行、民泰银行、泰隆银行、宁波通商银行,也有在上海招聘金融市场人员的需求;江苏地区的江苏银行、南京银行,以及邻近上海的苏州银行、海安农商行、江阴农商行、射阳农商行、吴江农商行、昆山农商行,都在上海设立了金融市场部或者分部,或者设立上海同业中心、金融市场研发中心等,远离上海的龙江银行、吉林银行、营口银行、福建海峡银行、厦门农商行、广州农商行、顺德农商行,也云集上海设立了金融市场分部或中心,并招聘相关专业人员。值得提及的北京、上海、广州、重庆等农商行也敢为天下先,发展金融市场业务。

第二,全方位开展金融市场业务。

1. 同业融资业务和同业投资业务;2. 债券投资、债权投资、资本市场投资、衍生品投资;3. 推进财富管理、资产管理、私人银行业务;4. 转向投资银行和财务顾问业务;5. 开展中间代理业务,如基金、保险、私募产品、资管产品、黄金的销售;6. 试水托管业务,如信托产品、银行理财产品、养老金、保险、基金、私募、P2P、跨境业务托管等。

第三,金融资产配置加大,非信贷业务收入持续快速增长。

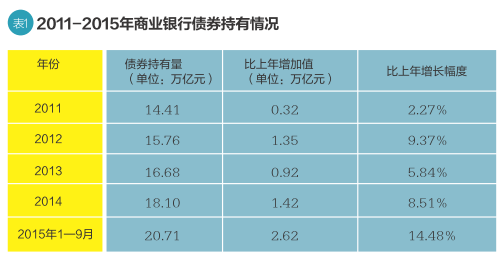

2015年三季度末,我国银行业金融机构本外币资产(境内外)总额为192.72万亿元,同比增长14.78%。在资产配置上, 2015年1-9月,各银行抓住数次降息、降准,货币市场流动性充裕带动债券市场走牛的机会,主动大幅度增配标准化债券。也加强对非标资产、同业存款、通道类存款等配置力度,以其获取更高的投资利息收入。银行承兑汇票也是资金充裕的银行的重要配置。

在资产配置上,商业银行重视对资本市场投资。2015年上半年股市火爆上涨,一些嗅觉灵敏、反应快、有胆识的商业银行与证券公司、基金公司合作,开展结构化证券优先级投资(上市公司增发配资、高管及员工持股配资、新股申购配资、二级市场配资等)、股票质押式回购、券商融资融券资产包等。但随着6月股票市场因为清理场外配资暴跌,银行对资本市场的投资大幅度减少,仍惊魂未定。

第四,加快银行理财业务发展,挺进财富管理、资产管理、私人银行业务。

截至2015年上半年,全社会资产管理规模超过70万亿元,扣除通道类业务等重复部分,预计全社会资产管理规模超过50万亿元。其中,国内银行理财规模已突破18.4万亿元。商业银行对中高资产净值人群提供资产管理、私人银行业务。112万亿元的个人资产及增长,对银行相关业务发展的空间很大。

第五,金融市场业务带来手续费和佣金收入增长较快。

2015年1-9月,上市银行手续费和佣金收入同比增长15.5%,高于净利润2.1%的增幅,手续费和佣金收入占总收入平均比例达22.12%,民生、光大、招行、平安均超过28%。

商业银行发展金融市场业务的策略

第一,确定转型新模式,大力发展金融市场业务,为新经济提供更有效的服务。

利率市场化、互联网金融改变了商业银行传统的经营模式,促进商业银行向中间业务、金融市场转型。

大型银行凭借重要的市场地位,尤其面临人民币国际化以及稳定人民币币值的国家需求,在利率、外币、外汇交易中扮演重要角色;此外,大型银行在投资银行、资产证券化、托管等高附加值业务上也要发挥出优势。

中小型银行要充分利用金融市场做好头寸和流动性管理,要善用通道吸收存款,为小微企业实体融资,获取存贷利差收入。

第二,优化升级金融市场业务的组织结构,强化队伍、专业投资能力建设,加强竞争力。

当前,商业银行应该推动相关部门事业部制,建立内部的研究、资产配置、组合管理、交易、清算、合规和风险控制体系,在人事管理、IT技术、财务、稽核、办公场所上仍然依靠总行的体系。大中型商业银行要向保险资产管理公司、基金公司学习,尽快成立投资管理子公司,分别负责自有资产和客户资产的运作。

商业银行要加强队伍建设,专业人员招聘、培训、培养、使用、考核要有计划地实施。全球资产管理业务做得最好的UBS,2015年在全球就配备了64000名投顾人员,其环球资产管理公司员工3800多人,投资团队900多人。摩根大通资产管理公司,2014年拥有2万多名员工,其中组合管理经理600多人,研究分析师250人,市场策略师30人。

第三,适应新形势,优化金融市场(含理财业务)投资策略。

1. 优化固定收益品种结构。

在较长时期内,固定收益投资仍然是银行的主战场。现有的18万多亿元的债券资产、数万亿元的债权资产,是商业银行的第二家当,必须主动管理好。盘活债券资产,开展债券质押式回购、债券借贷等同业业务。

票据转贴现、票据买入返售、买断卖断业务,会继续是一项常规金融市场业务。

要加大证券化信贷资产、ABS、大额可转让定期存单、他行理财产品、金融机构资管产品的投资。

当前基准利率很低,银行投资固定收益产品时必须未雨绸缪,注意久期,注意利用国债期货手段,注意资产负债匹配管理,防范庞大债券资产因为期限错配或者利率变动产生的巨大风险,要根据风险情况提前优化结构。

2. 向资本市场业务、衍生业务发展。

长期低利率市场环境下,商业银行甘冒风险进入资本市场是大趋势,不仅理财产品、资管产品进入二级市场,银行表内资产也可能涉足股票市场,商业银行不得不在风险与收益中寻求平衡,在监管环境、法律法规下谨慎操作。除结构化证券优先级投资(上市公司增发配资、高管及员工持股配资、新股申购配资、二级市场配资等)、股票质押式回购、券商融资融券资产包外,量化策略、衍生投资也会被商业银行加以运用。

商业银行可以在外汇及其衍生类业务寻求发展,如代理企业远期结售汇、国内外币代付、海外代付、内保外贷、外保内贷,开办人民币美元的远期互换、收购福费廷等业务。

3. 向投行业务转型,在资本市场发挥中介功能。

低利率环境下,企业的发债需求大,为银行的债券发行与承销业务提供了很大的商机;经济不景气时期,企业的兼并收购、重组,为商业银行的顾问咨询和投资银行业务带来机会;资产证券化也是投行业务发展的方向。人民币国际化给大中型银行提供新的机会。

4. 推进中间业务大好时机。

银行网点优势、人员优势、金融互联网优势,不仅可以提供理财服务,也是基金、保险产品、贵金属最重要的分销渠道。目前,理财产品销售仍然是银行的重头戏,通过理财资金获取投资管理费收入;当前股市点位有利于资管产品、基金的销售;低利率的市场环境迎合保险产品销售;1100美元以下的黄金价格以及美联储加息趋势有助于黄金、白银的销售。

5. 向托管业务发展。

近年来,国内资本市场发展迅速,股票总市值持续增长,企业债券发行量不断攀升,基金、社保基金、保险等机构投资者的资金量也迅速壮大,银行理财产品、券商资管、公募基金、养老基金、保险公司、私募基金、P2P、境外合格投资者等机构投资者成为资本市场的重要力量,以上巨大的资产规模为银行托管业务奠定基础。

第四,战略性转向资产管理、私人银行业务。

商业银行需要在居民财富管理、资产管理、私人银行业务中进一步投入,谋划更大的布局,谋得有更大的市场,谋取更大的发言权。

商业银行应该考虑成立财富管理公司、资产管理公司、基金公司,独立开展资产管理、私人银行业务。

第五,加强金融市场业务的风险管理。

金融市场业务对风险管理能力要求高。银行业转型大力发展金融市场、资产管理业务的同时,银行业风险控制能力受到前所未有的挑战。金融市场、资产管理业务复杂程度比较高,很多业务涉及金融同业、财富管理机构、证券交易所等多种类型机构;银行同业业务、债券(权)业务资产对经济波动、利率、汇率等越来越敏感,利率变动幅度过大对商业银行盈亏有巨大影响,不仅需要前瞻的策略,也需要高超风险控制技术。

除市场、利率、汇率等常规风险外,金融市场业务风险也涉及信用风险、流动性风险、操作风险、法律法规风险、信息技术风险、道德风险等,需要银行建立起统筹表内、表外和表表外的全面风险管理体系,实行决策、投资、风控的组织、人员分离;商业银行应建立注重“风险”条线的部门、队伍和系统建设,配备各类风险控制人员,运用现代风险控制手段强化防控;根据经济和行业形势变化,动态权衡投资风险与市场机会,适度将风险防线前置,在确定的风险容忍度范围内配置各类资产和品种。对可能出现的风险,要有化解预案;已经发生的风险,能及时化解。

银监部门要进一步细化商业银行金融市场业务、资产管理业务的各项管理规定,规范投资行为、投资比例、风险要求,与其他监管机构携手加强监管。积极推动商业银行金融市场业务、资产管理业务实行专业化公司运营。