作者:蔡喜洋

评论:没有评论

文/新浪财经专栏作家 蔡喜洋

政策与经济双向博弈,决策层仍忌惮总量刺激政策的严重后果,2008年“四万亿”刺激政策使得房价地价飚升、产能过剩加剧、地方债务累积,故不到万不得已,采用全面降准或降息的总量宽松政策仍将十分谨慎。

一、中国融资主体信用风险定价体系不健全使得总量货币宽松政策难以发挥作用

2008年以来,三类融资主体对金融资源存在虹吸效应。一是投资软约束主体,主要为地方融资平台和产能过剩国有企业,这类企业对利率成本变化不敏感,同时由于存在隐性政府信用担保,既可以获得大量金融额度配给,还可享受信用风险折价,加剧金融资源的配置扭曲。二是房地产行业,持续多年的房地产行业繁荣使得该行业因较高的投资回报率而可以承受较高利率,近年的影子银行、非标债务均直接或间接与房地产有关。三是过剩产能行业以及低效运营企业对金融资源占用。

投资软约束主体、房地产、过剩产能,三大主体盘据大部分存量和增量金融资源,对其他生产效率更高的融资主体产生了强力挤出效应,从使得后者被迫承受“融资难(额度配给不够)和融资贵(物以稀为贵)”,抬高社会融资成本。

二、中国高货币余额与高融资利率将长期并存

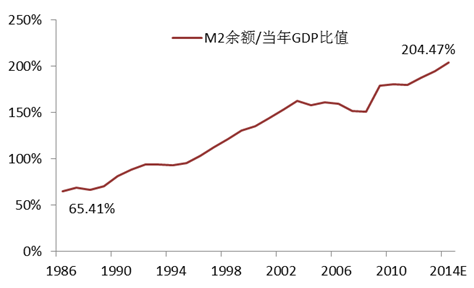

高货币余额。2013年末中国M2/GDP比重达到194.52%,假设2014年M2余额增长13%、GDP增长7.5%, M2/GDP余额将达到204.47%,根本原因是中国以间接融资方式为主,社会融资派生存款能力较强。

中国以间接融资体系为主,贷款派生存款的能力极强。2013年末M2余额/GDP的比重已经上升至195%。笔者测算,假定今年GDP增速为7.5%,M2增长12%,那么2014年底M2余额/GDP将进一步上升至204.5%,根据经验研究,以直接融资为主的国家,M2余额/GDP比值普遍在100%以下。正因为存在高货币余额,所以央行必须保证较高的存款准备金率以防止货币过量导致的通胀预期。

2014年5月末金融机构人民币存款余额为109.8万亿元、人民币贷款余额76.5万亿元,整体贷存比为69.67%。假设全面降准0.5%,基础货币的理论增加额为109.8万亿元*0.5%=5490亿元,如果货币乘数保持在当前4.2的水平不变,则对市场的新增货币供给将达到5490*4.2=23058亿元人民币,从而使得M2增速将较年初净增加2.08个百分点。所以,对于今年预期GDP增速7.5%、CPI增速2.5%,13%的M2余额增速已经较为宽松。如果全面降准,M2余额可进一步扩张至15%,这既没有必要、也存在很大的通胀风险。

图1: 2014年底M2/GDP比值将达到204%

注:假设2014年M2增速13%、GDP增速7.5%

数据来源:WIND、中国人民银行、国家统计局

另一方面,金融机构流动性总体上较为宽松。从存款准备金率来看,法定存款准备金率方面,大型存款类金融机构维持在20%、小型存款类金融机构银行维持在18%的水平。这个数据看起来比较高,但是并不表明金融机构“缺钱”。我们看另一个指标是超额存款准备金率,2014年5月份的超额准备金超过了1.8%,整体上表明金融机构流动性还是较为宽松的。

图2:金融机构存款准备金率

数据来源:WIND、中国人民银行

二是高融资利率。2013年广谱利率持续走高、利率波动增大,央行2013年四季度货币政策报告认为,金融创新加快发展、债务融资较快扩张和利率市场化不断推进,银行资产扩张以及表外的诸多金融产品创新,都直接或间接需要银行体系流动性的支持,而当扩张与创新越快、流动性需求越高,表现出来就是钱紧,在利率市场化初期,利率中枢抬高也是供求关系互动的结果。由于货币政策传导机制受阻,高货币余额与高市场利率仍将长期并存。

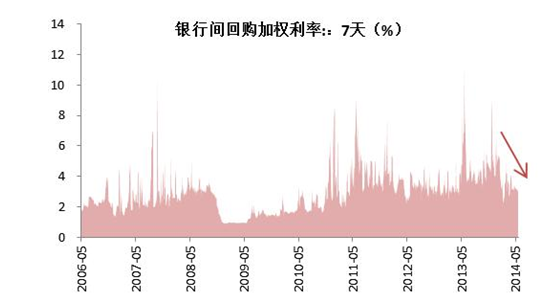

2014年以来,银行风险偏好有所下降、资金内松外紧。一方面,受经济下滑影响、政策放松意图较为明显,使得今年银行间资金面较为宽松同,短期利率大幅下行,银行间市场7天回购利率已由年初的5%下降至目前的3%。

图3:银行间市场主要价格指标下行

数据来源:WIND、中国人民银行

另一方面,经济下行压力加大、银行信贷投放有所谨慎。经营稳健的优质企业较为稀缺,部分银行风险偏好下降出现惜贷,融资利率仍然高企。2014年前三月,商业银行贷款加权平均利率为7.18%,民间融资利率更高达20%,银行间市场资金面宽松并有未效传导到社会融资/信贷市场,出现高货币余额与高融资利率并存局面。

2014年1-4月份,一般贷款加权平均利率为7.37%,个人住房贷款利率加权平均为6.70%。为什么说社会融资成本偏高,那就是过去GDP增速稳定在10%的平台上方,贷款利率为7%~8%,但目前GDP增速已经换档至7.5%的中速增长期,而贷款利率仍然保持在7%以上。

目前,6个月至一年的短期贷款基准利率为6.0%,1至3年的短期贷款基准利率为6.15%。从第一季度央行货币政策执行报告看,金融机构发放贷款执行利率上浮的比例达到70%。而日常经营当中,除去贷款利息成本之外,还有一定的担保费、财务顾问费等支出因此,年化的融资成本普遍在8%-10%左右,对于GDP增速仅为7.5%而言,融资成本过高。

表1:2014年1-3月金融机构人民币贷款利率幅动的区间分布

|

月份 |

下浮 |

基准 |

上浮 |

30%以内 |

30%以上 |

|

1月 |

8.20% |

22.81% |

68.99% |

45.29% |

23.70% |

|

2月 |

7.56% |

24.96% |

67.48% |

46.70% |

20.78% |

|

3月 |

8.35% |

21.40% |

70.25% |

46.50% |

23.75% |

数据来源:《2014年一季度中国人民银行货币政策报告》

因此,如何有效引导市场长期利率下降降低整体社会融资成本决策层关注的重点。改革的出路是加快理顺市场主体风险定价体系,但工程浩大、非一夕之功,故“定向”的结构政策优先于总量政策。

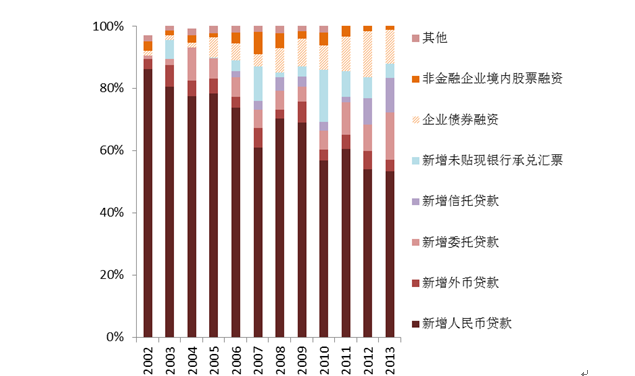

三、货币总量不是问题、问题出在融资结构

虽然银行贷款占全社会融资的比重已经下降至50%,较十年前下降30个百分点,但仍不改变中国以间接融资为主的金融市场体系。银行贷款信托贷款、委托贷款,合计占全社会融资的比重回升至80%上方,而信托贷款、委托贷款与银行又有着千丝万缕的联系,有时被称之为“影子银行”。反过来看,全社会融资当中,企业债券融资和股票等直接融资合计份额仅为12%左右,共中债券融资占比近年持续上升,已经基本稳定在10%~12%左右的份额,而股票融资基本停滞。

图4:全社会融资结构变化

数据来源:WIND、国家统计局、中国人民银行

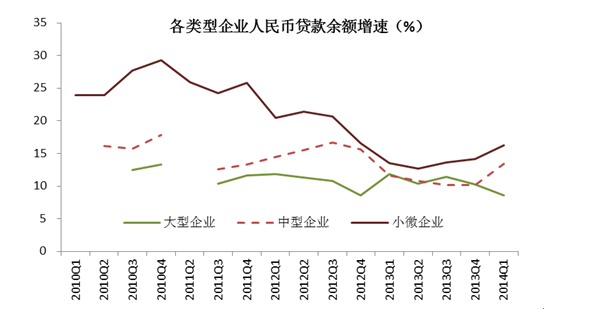

此外,在信贷市场的资源分布也在发生变化。大型和中型企业的信贷余额增速大体上保持平稳增长态势,而小型和微型企业的人民币贷款余额增速已经从2010年30%的增速下降至目前18%左右,与大中型企业的增速比较趋同。特别是在小微企业本身的贷款余额存量规模不大、增速显著放缓的背景下,中小企业融资难的问题更为突出。

图5:各类型企业贷款余额增速

数据来源:WIND、中国人民银行

三、基础货币投放方式转型、货币政策重塑独立性

货币政策与宏观经济将持续博弈,政策目标是着力加强定向微刺激以推动金融机构能向实体经济输送金融资源,但现实困境在于,中国融资主体的信用结构扭曲,总量刺激政策基本失效,除非经济出现急剧的断崖式下跌并突破增长底线,否则总量政策将不会被轻易采用。

央行83%的资产为外汇储备,使得央行在外汇市场具备强大干预能力的同时,也缺丧失了通过资产运用引导全市场长期短基准利率的能力。逻辑在于,为回收外汇占款产生的过多基础货币,央行只能被动回收流动性,商业银行并不必要向央行借入流动性的时候,央行引导全市场基准利率的可用资产和工具存在一定不足。

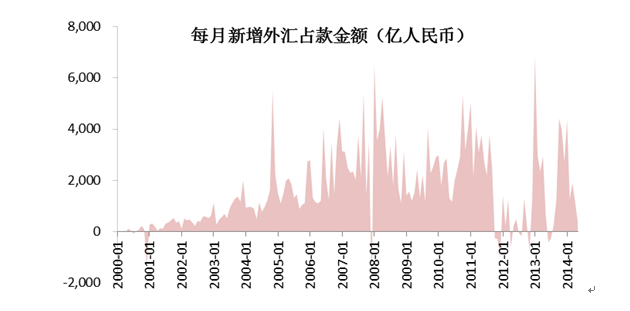

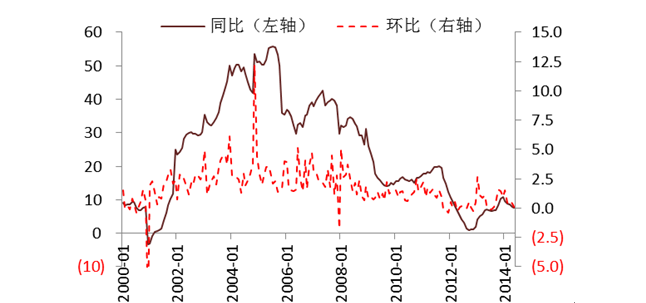

但目前情况正在发生变化。随着外汇占款规模平台式下降,5月新增外汇占款仅387亿元人民币,而今年1-4月累计新增额为8717亿元、月均2179亿元,虽然此前也出现单月外汇占款负值的情况,但今年外汇占款同比和环比已经开始趋势性收缩,使得央行被动投资基础货币,有助于央行重新获得基础货币投放主动权。

外汇占款速增平台式下降、基础货币投放将转型。随着外汇占款规模平台式下降,5月新增外汇占款仅387亿元人民币,而今年1-4月累计新增额为8717亿元、月均2179亿元,虽然此前也出现单月外汇占款负值的情况,但今年外汇占款同比和环比已经开始趋势性收缩,使得央行不必被动投资基础货币的压力有所减轻,有助于央行重新获得基础货币投放主动权、重塑货币政策独立性。

图6:2014年以来新增外汇占款急剧下降

数据来源:WIND、中国人民银行、中国银行

图7:外汇占款余额同比和环比增速(%)

数据来源:WIND、中国人民银行

央行灵活运用多种主动型政策管理工具,再贷款、定向降准;以及6月17日市场传闻央行正研究创设“抵押补充贷款”(PSL),PSL是一种标准化的再贷款,时间期限较长,有助于央行确定和引导中期政策基准利率;结合此前央行在短期利率水平上创设的“常设借贷便利”,利率调控的工具逐步完善,有助于央行实现“利率走廊”目标机制。

(完)

(本文作者介绍:供职于中国银行总行财富管理与私人银行部,文章仅代表个人观点,不代表所在机构。本文原稿于2014年6月18日刊载于作者新浪财经专栏,已略作调整和改动,作者与新浪已授权《清华金融评论》杂志与网络刊载)