作者:清华金融评论

分类:境外之声, 境外之声-总24期, 总24期, 清华金融评论杂志文章

标签:无

评论:没有评论

文/星展银行东北亚经济学家马铁英

继黑田东彦2013年上任日本央行行长以来,日本央行开始义无反顾地走上量化宽松之路。黑田行长所宣称的是,通过大胆的量化宽松可以营造通货膨胀预期,由此降低储蓄意愿、激励支出与借贷,带动经济进入物价上升、需求上升的良性循环。然而,日本央行所期待的量化宽松传导渠道是否会真的奏效?本文作者仍然持怀疑态度。

全球外汇市场自2014年下半年以来呈现美元一枝独秀的局面。除了对美联储加息的预期之外,日本、欧洲央行推行的量化宽松(QE)政策也起到了推波助澜的作用。在美元升值、非美元主要货币贬值的大环境下,包括中国、韩国、新加坡在内的亚洲国家也纷纷加入政策宽松的队伍,允许自身货币跟进贬值。关于全球“汇率战”的担忧可以说是日渐升温。

虽说美联储在9-10月的会议上没有启动加息,美联储主席耶伦仍然暗示说加息只是时机问题。与此同时,市场开始越来越多地关注日本、欧洲央行的政策动向。2014年10月美联储刚刚宣布退出QE,日本央行便立即宣布加码QE,将资产购买的规模扩大10万亿日元至80万亿日元。欧洲央行紧随其后,在3个月之后决定启动QE,正式宣告与美国分道扬镳。一年以后的今天,欧央行己经暗示说将会进一步考虑延展/加码QE。倘若日本央行同步跟进,全球外汇市场只怕会再掀波澜。这也将为亚洲新兴市场国家的政策制定者带来更多的难题。

笔者这些年来有机会观察日本经济,对“安倍经济学”出台以来的政策走向进行了比较连续、完整的追踪,在这里也尝试对日本央行的货币政策做一些解读。

黑田的如意算盘

量化宽松政策如何对实体经济发挥效力原本就存在争议。很多人用“推绳子”来形象地比喻QE,意思是说在名义利率已经接近为零的情况下,进一步放松货币政策将无从着力,起不到效果。日本央行前任行长白川方明就对QE政策持保留态度,在其任内一直采取小步渐进的方式进行资产购买,对通货膨胀目标的阐述也语焉不详。继现任行长黑田东彦2013年上任以来,日本央行出现了作风上的大胆转变,不仅激进地扩大资产购买规模,还明确地设定了2%的通货膨胀目标,可以说是开始义无反顾地走上QE之路。在各种公开场合,黑田行长所宣称的是,通过大胆的量化宽松可以营造通货膨胀预期,由此降低储蓄意愿、激励支出与借贷,带动经济进入物价上升、需求上升的良性循环。

关于日元的贬值,黑田从未亲口承认这是一个主动的政策意图。不过,对于日元贬值这个量化宽松的副产品,日本央行应该还是喜闻乐见的。一个如意算盘是,日元贬值将提振日本制造商的出口收入与企业利润,不仅带来股票价格的上涨,还应该会鼓励企业扩大投资并提高员工薪资。而薪资的增长将拉动消费,帮助经济进入一个良性的复苏轨道。

由此可见,通胀预期与工资应该是日本央行密切关注的两项指标。根据最新出炉的短观景气调查,日本企业对未来一年的产出价格预期下降到0.7%的水平,低于上一季的0.9%。对未来5年的产出价格预期也由2.1%下降到1.8%。这应该会让央行官员有些忧心。所幸的是,消费者的物价预期目前仍然大致稳定。对于未来12个月,目前仍有86%的消费者认为物价将会上涨,只有不到4%的民众认为物价将会下跌。

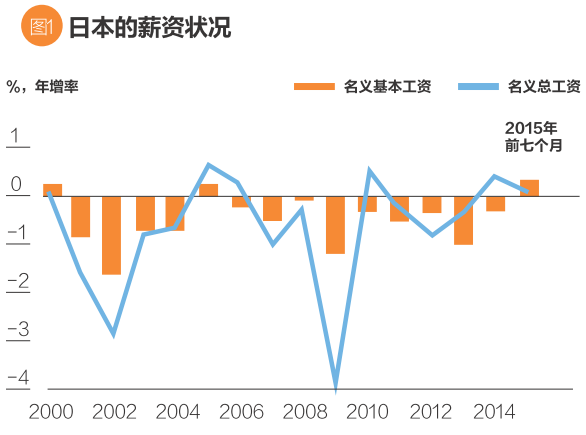

劳动市场的数据也可以说是好坏参半。好消息是基本工资自2015年初开始出现正成长,持续了6个月以上的时间,是10年以来的首次。坏消息是工资的增长幅度仍然很小,只有0.4%左右,与达成2%通胀目标所需的薪资增幅相去甚远(图1)。工资变动的趋势应该让央行官员感到欣慰,不过速度上仍然让人着急。

被遗漏的问题

日本央行所期待的QE传导渠道是否会真的奏效?笔者仍然持怀疑态度。通胀预期可以刺激家庭部门减少储蓄,提前消费。可是一个被忽略的问题是,由于人口老龄化的加速,日本的家庭储蓄率已经出现结构性下降的趋势。对家庭部门而言,要扩大消费支出,更重要的还是需要获得收入上的改善。从根本上来说,工资增长才是促进消费、创造通货膨胀预期、带动经济进入良性复苏周期的核心要素。

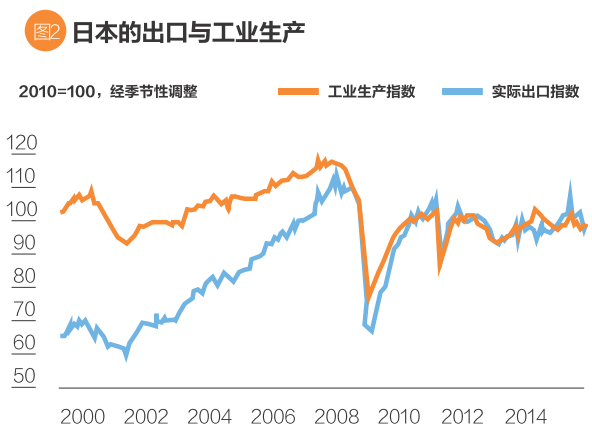

日元贬值不是应该提振企业利润、拉动工资增长吗?与过去3年日元贬值50%带来的企业利润增幅相比,目前的工资增幅显然是微乎其微的。这种企业收入与支出的严重不对称现象恐怕要归结于海外生产比率的提高。由于日本人口老龄化加剧、本地消费市场规模缩水、经济潜能成长率下滑,许多日本企业对增加国内的资本、人力支出望而却步。另一方面,新兴市场的经济成长强劲,消费实力增强,制造成本也相对低廉,吸引了越来越多的日本企业将其生产与投资基地转移至海外。事实上,日元贬值不仅对国内薪资增长的帮助不大,对国内工业产出、实际出口量的提振作用也十分有限(图2)。

除了人口老龄化之外,其他的结构性因素也抑制了日本企业增加国内人力支出的积极性。由于雇佣与薪酬制度过于僵化陈旧,市场竞争程度不足,日本劳动生产率呈现长期放缓的趋势。如果没有相应的生产率提高,工资的快速增加可能会带来单位产出成本的上涨、损害企业的获利能力与贸易竞争力。

普遍的观点是,日本需要推动全面的经济改革,以防止潜能成长率的进一步下滑和竞争力的流失。遗憾的是,在改革方面,“安倍经济学”目前进展很小。放松劳动市场管制、引进外国劳工的政策涉及太多的社会变革,具有高度争议性。开放医疗、能源、农业等受保护产业也并不容易,因为这将面临来自利益群体的政治压力。作为“安倍经济学”的第三支箭,结构性改革一直为市场所瞩目,却也一直失望多于希望。

在安倍9月连任自民党总裁之后的最新发言中,抛出所谓的“新三支箭”,重点提出增加育儿支持与改善社会保障,以提高人口出生率并鼓励更多的女性回归就业市场,解决人口老龄化的问题。可是,增加育儿支持与社会保障的钱从哪里来,他并没有给出具体答案。众所周知,日本的公共债务水平已经是全球最高,相当于国内生产总值(GDP)规模的两倍以上。近年来穆迪、标准普尔、惠誉三家评级机构均下调了日本的主权信用评级,对其财政稳健性和公共债务可持续性表示担忧。为避免重蹈欧洲债务危机的覆辙,安倍政府已承诺在2020年前达成财政整顿的目标。如何有效地开源节流、将钱花在刀刃上,并不是一件容易的事。

路,越走越窄

日本政府目前的经济成长目标是实际GDP年增2%、名义GDP年增3%,这样可以在7年之内将名义国内生产总值从500万亿日元提高至600万亿日元。理想很美好,现实却很遗憾。过去3年,日本实际GDP的平均增速仅为0.7%左右。即使剔除2014年消费税上调的影响,2013—2015年的平均经济增速估计也只是1%。名义GDP的表现稍好一些,但也远低于3%的水平。

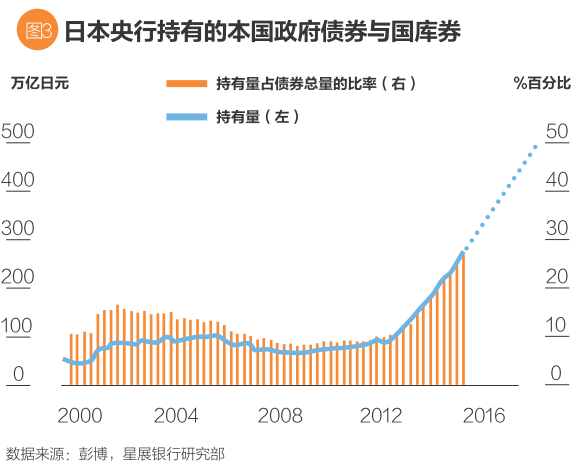

要达成经济增长目标,安倍政府显然任重而道远。如果结构性改革仍然进展缓慢,支撑经济的重担将继续落在央行身上。日本央行的量化宽松政策目前已经达到前所未有的激进程度。自新的QE计划实施以来,日本金融体系中基础货币的规模已经增长了近两倍,从2012年底的138万亿日元扩大到2014年底的276万亿日元,在2015年底预计将达到356万亿日元,占GDP的比重达到70%。日本央行持有的政府债券与国库券的规模目前已达到300万亿日元,占国债发行总量的30%(图3)。按照现在的趋势,这个持有比率到2017—2018年将会上升至50%。国债市场供应不足的问题迟早将会浮现,对现有的资产购买计划带来技术上的瓶颈。继续维持庞大的QE规模将需要拓宽资产购买的对象,也预示着道德风险的增加。

有意思的是,政府官员们对大胆的货币政策—“安倍经济学”的第一支箭—已经表现得不是那么热情。在经过3年的剧烈调整之后,日元已经完全纠正了2008年金融海啸期间的过强表现。按实际有效汇率衡量,日元已经下跌到30年以来的最低水平。货币贬值虽然提高了大型出口企业的销售收入,却也提高了进口型中小企业的生产成本。由于以日元标价的进口原物料价格上涨,消费者物价的增速在过去3年内持续快于工资的增速,导致实际薪资缩水(即使剔除消费税上调的影响)。这使得“安倍经济学”在2014年底日本国会大选时遭到反对党的强烈批评。在2015年9月关于“新三支箭”的演说中,安倍并没有重新强调大胆的货币政策。日本央行是否需要进一步扩大QE、压低日元汇率?首相自己恐怕也没有一个肯定的答案。

本文编辑/陈旸

上一篇:韩国“抵押贷款置换计划”及其影响分析

下一篇:德意志银行的“战略调整”及启示