作者:清华金融评论

分类:境外之声, 总23期, 海外之声-总23期, 清华金融评论杂志文章

标签:无

评论:没有评论

文/中国邮政储蓄银行金融市场部副总经理薛宏立、中国邮政储蓄银行金融市场部市场交易处孟芳芳

海外债券市场发展历史悠久,产品丰富,成本相对低廉。随着我国企业和金融机构海外业务扩张,越来越多的企业选择在海外市场融资。本文作者从中资发行人海外债市融资扩张原因入手,分析了可能面临的风险,在预判融资趋势的基础上对各种风险提出了相应的可行建议。

2012年以来,中资发行人在海外美元债市融资规模增速加快。本文将梳理中资发行人通过海外美元债市融资的现状和驱动因素,并就应对可能面临的风险提出了建议。

中资发行人海外美元债市融资现状

发行规模增长迅速

在金融危机之前,只有国家开发银行等少数实力雄厚的发行人在海外市场发行美元债。2009年—2012年中期,大型央企开始进入该市场。随着2012年底美国国债收益率进入30年来最低水平,大量中资发行人才开始发行美元债券。据不完全统计,中资发行人海外美元债券2012年、2013年和2014年的发行规模约为300亿美元、600亿美元、1000余亿美元;2015年上半年发行量近600亿美元,全年预计超1200亿美元。

融资主体多样化、评级水平总体较好

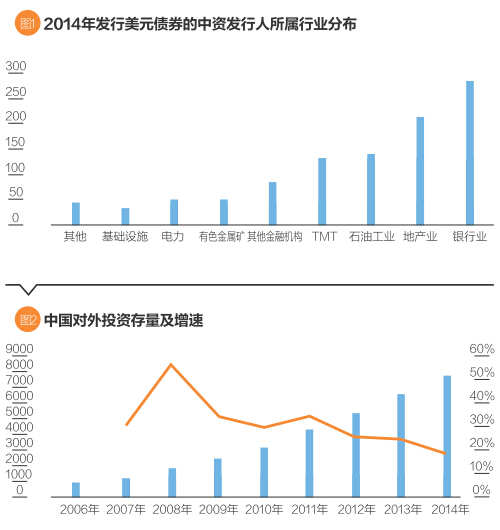

2014年共有约一百家发行人发行了海外美元债券,除传统的石油、地产行业发行人外,银行业金融机构、资产管理公司和证券公司等非银行金融机构、长期拥有海外业务的国有企业如国家电网等、TMT(科技、媒体和通信)行业如阿里巴巴等、地方政府融资平台等发行人都进行了较大规模债券融资。发行人越来越多,覆盖的行业愈加广泛。

从这些发行人的评级情况来看,只有中石油、中海油、国家电网、国开行和中国进出口银行等少数发行人能够在国际评级机构中获得与中国主权一致水平的评级。中资大型商业银行、中资大型国有企业和资质良好的民营企业大多获得A左右的评级;地方性国有企业、一般民企和平台类发行人等其他发行人一般是在BBB-至BBB+的评级。2014年发行的债券中,投机级别债券在总体中所占比例为百分之十左右,总体而言发行人的资质情况较好。

发行方式灵活、期限全面、种类丰富

从发行安排来看,可以采用海外新设特殊目的实体(SPV),然后由境外子公司/分公司,或境内母公司提供担保或其他信用支持的方式发行。其他信用支持包括且不限于提供支持函、维好协议、回购权益承诺协议、人民币备用额度协议等方式,一些发行人还通过中资银行出具备用信用证的方式进行增信安排,发行方式十分灵活。

从期限来看,2012年—2013年的超低利率时期,长期美元债券发行十分踊跃,永续债券也时有发行。通过境外美元债券市场募集长期资金的渠道十分畅通。

此外,除高级债券外,一些中资银行发行了次级债以补充资本。2015年,中资发行人开始发行绿色债券及巨灾债券,债券种类十分丰富。

中资发行人海外美元债券融资溯因

海外业务扩张增加美元融资需求

近年来中国企业走出去的步伐不断加快,对外投资流量和存量迅速增加。根据商务部披露,2014年末我国累计非金融类对外直接投资达6463亿美元。根据外管局披露,2014年末我国境内金融机构对境外直接投资存量达1346亿美元。由此,截至2014年末我国对外直接投资总额为7809亿美元。

根据商务部披露,2014年我国境内投资者共对全球156个国家和地区进行了直接投资,年投资流量1029亿美元,其中利润再投资168亿美元,占比16%。这意味着年投资流量中超过80%的份额均需要从外部融资。以往这部分融资需求可能通过本币融资或者美元银团贷款来满足,近年来,发行美元债券逐渐成为发行人青睐的融资方式之一。

境内融资难促使发行人出海融资

一些发行人并没有大规模的海外业务,但海外融资规模增加,这在一定程度上与境内融资可得性和成本相关。

例如,房地产调控政策一度使得房地产企业从境内融资比较难,成本也很高。证监会从2010年起基本上停止了房地产企业首次公开募股(IPO)和再融资;银行提高房地产企业准入门槛、控制贷款规模;房地产企业曾在境内通过信托等各种渠道融入高价资金,但后来也受到严格监管。在这种情况下,一些房地产企业转战海外市场发行美元债券,再通过各种途径回流境内。2012年—2014年,每年年初均是投机级房地产企业在海外发债的旺季,每年均有一两百亿美元发行规模,这种趋势直到2015年初佳兆业发生违约后才发生改变。

另一方面,美联储实行量化宽松政策期间,市场对长期限美元债券需求旺盛,加之成本低廉,且一些长期限产品在境内发行难度很大,这在一定程度上也促使发行人选择海外市场融入长期资金。

海外融资成本低

美元利率进入30年来低点后,用美元融资变得相对便宜。尤其对于拥有海外业务的发行人而言,直接在美元市场融资比利用人民币融资后再出海更便宜,也更便利。以2012年11月国开行美元债为例,5年期和10年期的发行收益率分别为2.1%和3.3%,而同期国开金融债在境内人民币市场的收益率分别报4.2%和4.5%。

2012年—2014年,中美利差逐步增大,尤其是2014年初期。以中美国债收益率为例,1个月期利差近5%,1年期利差4%,5年期利差3%,10年期利差近2%,海外融资的相对成本优势比较突出。

人民币汇率波动带来套利机会

2010年汇改后长达4年的人民币单向升值走势,使一些境内企业愿意借入美元债务,近端结汇成人民币、到期购汇还款,坐享人民币升值收益;或者通过远期购汇锁定汇率敞口。一些发行长期债务工具的发行人在发行后便在境外通过货币掉期等工具进行套期保值操作。按市场价测算,2010年到2013年这4年人民币分别升值了3.2%、4.7%、1.1%和2.9%,相当于借入美元债务除了享受2%~3%的利差好处外,额外获得了人民币升值带来的汇差收入。

这种操作从境内外币贷款的增加额中可以得到印证,在人民币升值趋势明显的行情下,月度新增外币贷款的规模均在200亿~300亿美元,这种趋势一直持续到2014年一季度。2014年人民币是先贬后升再贬的波动走势,但境内外利差尚高于远期购汇锁定汇率风险的成本,这种操作也还有利可图。

海外美元债券融资风险分析

美联储加息预期提升利率风险

利率风险对发行人而言,最显著的影响是再融资成本将上升。美联储已经结束量化宽松购债安排,并有可能在今年内加息。回顾2004年6月—2006年7月的上一轮加息周期可以发现,美国国债收益率曲线显著走平,3个月期、1年期、5年期、10年期等几个重要期限的收益率水平在加息后分别上升了3.7%、2%、1.2%和0.5%左右。

值得一提的是,虽然在上一轮加息周期中长期美国国债收益率上升幅度不大,但是金融危机后美联储实行的量化宽松政策人为压低了长期利率,如果美联储加息后同时缩小资产负债表规模,将引发长期国债利率的回调。

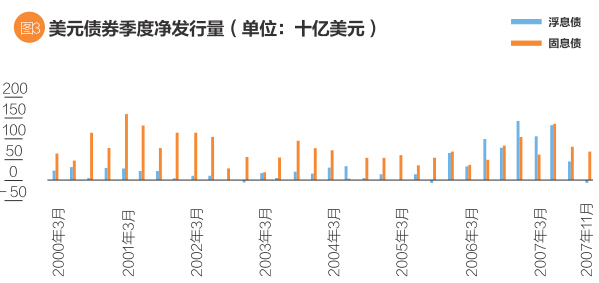

另外,随着加息所带来的流动性收紧和经济紧缩的效应,可能导致经济整体债务水平降低,债券市场整体发行量减少。根据国际清算银行(BIS)公布的美元债券净发行数据显示,2001年1月—12月降息周期中,美元固定利息债券净发行量显著增加;2004年6月—2006年6月的加息周期中,美元固定利息债券净发行量显著减少。

汇率风险

人民币汇率贬值挤压套利空间

人民币汇率在2014年第四季度起进入贬值通道,国际货币基金组织(IMF)也发文认为人民币汇率不再被高估。加之美元利率可能上升、中美利差可能缩小,届时用美元融资再换回人民币的套利交易不再有利可图;而且未来用美元债务满足境内融资需求的成本,相较于境内本币融资将会变得昂贵,这两方面因素将使套利空间减小。

且对于借入长期美元债务的发行人而言,人民币市场上目前一两年以内的远期产品交投活跃,但是缺乏更长期限的衍生产品,长期限的美元融资在回流人民币市场后,如果没有进行有效对冲,可能在还款时面临较不利的人民币汇率,遭受汇率损失。

币种错配导致汇率风险突出

我国企业对外投资的区域分布十分广泛,这意味着企业美元融资都在很大比例上需要转换为本地货币。近年来汇率市场比较动荡,如欧洲债务危机、新兴市场货币贬值、俄罗斯卢布危机等都带来市场巨变。企业用美元融资后兑换本地货币再进行投资和经营,资产负债表的币种错配风险增加。

市场波动风险增加再融资难度

发行人新发行债券时,融资成本的重要参考因素之一是其在二级市场已发行的或同类可比债券的收益率水平。一些特殊风险事件会使债券市场信用价差水平整体升高,甚至影响市场情绪,从而影响融资成本和融资能否顺利发行。

我国资本账户尚未完全开放,但海外美元债市则是自由的,越多越多的中资发行人美元债券被全球投资人持有,如果市场对中国经济的整体判断发生变化,这部分资产首当其冲会受到影响。例如2015年中期A股市场暴跌,影响了海外投资者对所有中国相关资产的判断,一时间债市甩卖成风。

管控风险,理性利用海外债市融资

我国企业走出去的步伐正在加快,海外融资需求也会愈加旺盛。目前我国对外负债中,利用债券方式融资的比例还相当小。发行债券作为直接融资的重要方式之一,具备成本、期限、透明等相对优势,可以预期中资发行人未来通过海外债券市场融资的规模还会继续增长。前述所提及的风险因素,是所有发行人都将面临的问题,在回归实需、理性融资的前提下,应积极应对。

利率风险方面

对于即将上升的美元融资成本,发行人一方面应争取赶上市场低收益率的尾声,尽早安排融资计划;另一方面,在利率上升的周期中,可以采取缩短期限、发行浮动利息债券等安排,增加债务工具的吸引力。

汇率风险方面

本地化融资将是重要方向。欧元债券市场的存量和规模仅次于美元,欧元区也正处在量化宽松政策带来的低息时代,许多地区如西非等地的货币与欧元联动程度更大。用欧元融资一方面具备成本优势,同时也满足企业在欧洲和非洲等地区投资的实需。此外,澳洲、新加坡等地金融市场也比较发达,提供了本地化融资的空间。如果人民币国际化的进程顺利,人民币被广泛使用和接受,用境内外人民币债券市场进行本币化融资也将是很好的选择。

市场波动风险方面

把握融资窗口是跨国企业财务管理的重要工作之一。每年的1月—5月、10月—11月均是发行旺季,而暑期市场连年来都比较动荡。把握好利率走势、市场情绪等因素,能够很好地帮助企业顺利、节约地发行债券。

此外,我国对外证券投资的规模这几年一直在增加,2015年人民币主动贬值之后境内投资者持有美元资产的意愿也逐步增强。未来随着更多的中资机构进入买方市场,对中资发行人发行的美元债券和其他外币债券的需求也会增加。目前大部分的中资发行人发行的投资级别美元债券,由中资机构持有的比例都很高,市场风险总体而言是可控的。

综上,中资发行人海外美元债券市场经历高速发展的阶段后,虽然将面临一定风险,但可以预期中资主体海外债市融资的规模仍将增长,融资币种更加丰富。发行人需要更加深入地认识和管理海外债市融资的风险,更好地利用海外债券市场融资,以服务企业走出去和中资机构国际化的进程。

本文编辑/刘代英