作者:高善文

分类:宏观经济, 宏观经济-总21期, 总21期, 清华金融评论杂志文章

标签:无

评论:没有评论

文/安信证券首席经济学家 高善文

沪港通开通以来,AH溢价从可忽略水平迅速拉升到超过40%。为何A股与H股之间会出现如此大的价差?本文用股票“二象性”的假说对此现象做出了解释,即股票同时具有两种性质:股票的价格是企业内在价值的一部分,同时股票也是筹码。

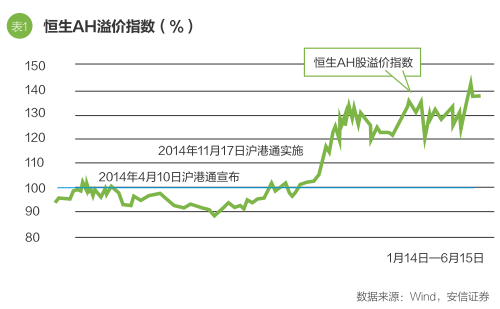

沪港通开通以来,超过半年时间里,AH溢价从可忽略水平迅速拉升到超过40%。也就是说,平均来讲,A股比H股至少贵40%。

AH溢价现象明显

我们知道,正统经济分析通常认可如下两个关于股票的基本看法:

第一,股票是企业所有权的凭证,具有内在价值。其内在价值来源于企业未来自由现金流的贴现。股票价格围绕着自身的内在价值上下波动。

第二,在交易成本可以忽略、套利活动能够很便利开展的条件下,同样一件商品,包括金融产品,只可能有一个价格。

在开放经济和资本自由流动的条件下,追踪发达市场同一公司多地上市的案例,我们会发现,绝大多数时候,同一公司在不同市场上的价格是非常接近的。这一观察结果在一定程度上佐证了以上看法。

但是当我们把目光投向A股和H股同时上市的这些股票的时候,会发现一个奇怪的现象。

2014年11月17日,沪港通正式开通。在这样的背景下,内地和香港两地的投资者,可以相当方便地去购买对方市场上的很多股票。AH股多数也是包含在沪港通标的范围内的。

对于AH股公司,首先,它们具有完全相同的基本面;其次,在沪港通开通的条件下,交易成本总体来讲不是那么大。

那么,基于正统的经济观点和对发达市场同一公司多地上市案例的观察,我们合理的推断是,AH股价差将被约束在非常低的水平上。

然而事实上我们看到的是,自沪港通开通以来,在超过半年的时间里,以恒生AH溢价指数(该指数追踪在两地同时上市的A股、H股股票的价格差异,指数计算出A股相对H股的加权平均溢价或折让,高于100表示溢价,低于100表示折让)衡量,AH溢价(AH股溢价指同时有A股和H股的上市公司,将两地汇率换算后股票价格,A股股票价格高于H股市场价格)从可以忽略的水平迅速拉升到超过40%。也就是说,平均来讲,A股比H股至少贵40%。

价差产生原因分析

如此大的差价的存在,难道是因为两地同时上市的这些股票非常边缘化、市值非常小、非常不透明等造成的?

截至6月,AH公司目前有88家,在A股市场上的市值达到15万亿元,占A股总市值20%;其中58家公司市值规模不低于500亿元,占A股总市值19%。这不是一个市值特别小的、特别边缘化的组合,里面包含有市值非常大的、非常主流的股票。

是不是可以完全归结为交易成本呢?

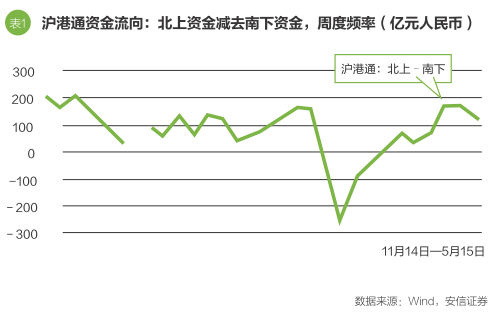

如果交易成本是合理的原因,那么可以推断,在交易成本相对固定的条件下,随着A股和H股之间溢价的扩大,将会有越来越多的资金南下。

但是如果我们去研究沪港通资金流向,以周度为频率,可以看到,沪港通开通以来半年多的时间里,绝大多数时候,北上的资金都远远大于南下的资金。从2014年12月中旬到2015年6月,北上资金的净规模(北上减去南下的差额)大体上不变,甚至还有一些上升。这表明,交易成本也不太可能是溢价如此之高的原因。

股票同时具有两种性质

那么我们到底应该如何理解AH价差呢?

实际上,我们可以提出一种竞争性的,完全对立的,也许过于极端化的经济观点,即股票本质上是一种筹码。

如果投资者将股票看成一种筹码,那么他买入股票最重要的期待,就是有人以更高的价格把股票“接走”。投资者并不关心股票是否具有内在价值,更不关心内在价值是什么。

在这样的背景下,很大程度上我们就可以理解,为什么AH股会有这么大的溢价,同时这么大的溢价伴随着总体上更多的资金在北上:因为当投资者把股票看成一种筹码的时候,同一家公司的A股股票和H股股票,尽管具有完全相同的内在价值,却是两种非常不一样的商品,未来的价格走势可以完全不同,从而也就不容易出现大量的套利。

在草根层面和交易层面上,把股票当成筹码的观点是非常流行的。但这是很难为正统的经济观点所接纳的。因为如果股票完全是筹码,没有任何内在价值,那么我们很难理解这样的事实,即在出现非常严重的货币紧缩的条件下,资金在迅速枯竭,为什么股票的价格不会下跌到零呢?在我们经历过的极其惨烈的大熊市中,股票价格距离0也是有很长一段距离。

毫无疑问,这是因为股票具有内在价值,内在价值支撑了股价。

所以,合并起来看问题,或许我们需要提出一些更接近现实的更折中的观点,即股票同时具有两种性质:股票的价格是企业内在价值的一部分,同时股票又是筹码。这就是股票的“二象性”。

一些时候,特别是在熊市里,股票价格更多地表现为企业内在价值的一部分,价格由内在价值支撑。价格的波动也就主要由内在价值的变化引起,投资者需要花费足够的精力研究内在价值。

而另一些时候,特别是在牛市里,股票又更多地表现出筹码特性,价格的涨跌与内在价值波动没有那么紧密的联系,市场参与者的交易心理和博弈行为在一段时间里主导价格变化。

从2015年上半年的市场以及以往的经验来看,在牛市里,交易价格相对于内在价值的偏离,或者说筹码交易行为所带来的价格溢价,可以是很大的。此时合理地理解股票价格的波动,我们就必须同时理解其内在价值的变化和筹码价值的变化,也许相对来讲后者还显得更重要一些。