作者:龙门资本

分类:国际, 国际-总19期, 总19期, 清华金融评论杂志文章

标签:无

评论:没有评论

文/美国龙门资本朱丽洁、洪正阳

社区银行是美国传统生活的一部分。在大银行裹挟着新技术带来的冲击之下,优势渐失的社区银行还能继续,在于其深深植根于社区,秉持“一公分的传统”。

一公分的传统

每年的4月,对于美国的社区银行来说都是特别的日子。这个月是法定的社区银行月,全美近8000家金融机构都会庆祝“社区银行”这个美国人引以为豪的金融节日。

与中国近些年才兴起的社区银行不同,美国现存的社区银行中,有2500家已经运营超过100年。社区银行是美国传统生活的一部分。美国的社区银行与所在社区的黏性,早已超出了单纯的金钱范畴,而是直接深入了生活的其他方面。

2015年3月12日,美国龙门资本在迈阿密海滨举行了一场美国社区银行家的聚会,来自美国各州的社区银行掌舵人齐聚一堂。他们中很多人是满头银发的白人银行家,虽然他们都身着西服,但细心的人却可以看出这些西服款式和纽约的银行家们有所不同。在华尔街,修身款西装和纯色的窄领带是最受欢迎的打扮—始终追求前沿的华尔街人,在着装上自然都是紧跟风潮。而在迈阿密聚会的这帮绅士,在着装上都是清一色剪裁自然的款式,在西裤和皮鞋之间总比华尔街人多留了一公分的裤脚,打着传统“驷马车结”的领带总比华尔街人多了一公分的宽度。

这种“一公分的传统”,如果放到曼哈顿,可能是保守的标志,而放在遍布美国的小城镇里,却是对社区传统的尊重和坚持。

就像粮油米店逐步在连锁超市的竞争挤压下慢慢消失一样,美国的社区银行光靠人性化的软服务是无论如何也跑不赢坐拥人才和技术优势的华尔街大银行和方兴未艾的互联网金融服务提供商的。在面对竞争时,社区银行必须体现出自己不可取代的价值,偶尔也会展示一下自己坚实的肌肉和宽广的胸怀。

15%的“金融脊梁”

在一份宣布2015年4月为“社区银行月”的政府公告(proclamation)中,美国得克萨斯州州长格雷格·阿伯特(Greg Abbott)表彰社区银行是“确保城市和小镇发展的金融脊梁”。

根据社区银行行业组织美国独立社区银行家协会(ICBA)2015年的统计数据,美国的社区银行拥有5.2万多个网点,覆盖美国99%的郡,雇佣超过70万员工,提供着全国范围内超过50%的小企业贷款(small business loans)以及超过70%的农业贷款,全美有26%的郡只有社区银行服务而没有被大银行覆盖。而社区银行在美国银行业资产的比重仅为15%。

根据美国国营的联邦存款保险公司(FDIC)发布的社区银行最新统计报告,社区银行在非都会地区(nonmetroareas)一直保有绝对的竞争优势。在小城市和农村地区(micro and rural counties)的网点数量和存款总额上,社区银行一直占有绝对优势,并且这种优势在过去的二十几年中一直很稳定(表1)。

而非社区银行在小城市和农村地区的网点数量和吸储总额,1987—2011年间虽有所增长,但相比于其在都会地区的增长幅度来说,显得十分缓慢。

特别是在出现人口增长放缓甚至负增长的小城市和农村地区,非社区银行始终缺乏进入的热情,而社区银行不但坚持了下来,并且在诸如美国中部著名的大平原地区(the Great Plain),社区银行在这个美国人口负增长最严重的农村地区所实现的收益率和长期整合率(rate of long-term consolidation,代表行业整合的烈度)与其他农村地区相比毫不逊色。

不仅如此,单就金融行业来看,当银行业资产和存款都在向华尔街集中时,资产规模小、经营独立分散、行事保守的社区银行,无疑成为银行系统分散风险的重要一环。

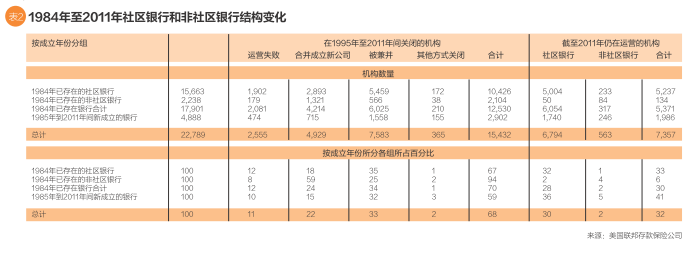

33%的存活率

3个中活1个,这个看似残酷的存活率基本体现了从1984年到2011年的27年中社区银行兼并并购的烈度。或许这个存活率让人觉得社区银行不堪一击,并非“百年老店”般稳固。但这个想法只会存在于对比过同时期的非社区银行数据之前。

在同样的27年间,美国银行业的平均存活率是30%,而非社区银行的存活率则只有让人大跌眼镜的6%。

换句话说,相同时期内,社区银行的存活率是非社区银行的5倍有余。

然而,活下来并不能说明问题,活得好才是关键。虽然有三分之一左右的社区银行经历过80年代银行业危机、2008年次贷危机而活下来,但总体来说,活下来的社区银行过得并不太好。

1984年,非社区银行的平均资产规模是社区银行的12倍,而到了2011年,这个数字放大到了72倍。

从办公网点数量上,也很容易看出社区银行过得并不好。非社区银行从1987年到2011年间,办公网点数量增加了53%,而同期的社区银行网点数量,则减少了18%。与网点数量一同下降的还有社区银行的吸储规模。在同一时期内,社区银行的存款总额占整个银行业存款总额的比重从40.9%下降到19.4%。

社区银行不好过的原因

让社区银行过不好的原因主要来自大银行,除了资产规模的疯狂扩张,这些大银行在对新技术的尝试上比作风保守的社区银行要快得多。

首当其冲的是社区银行原本极具优势的在地客户数据和信息。因为在所在社区深耕多年,社区银行对当地企业和个人客户的信息,甚至是家族信息、历史信息、个人性格、家庭情况都十分熟悉。原本基于这些数据优势,社区银行能够为那些标准信用记录不够好的企业和个人,在贷款政策和操作上提供更多的灵活性。根据Berger和Udell的贷款分类,银行通过与借款方长期的合作或多渠道的接触而积累了与贷款方比较完整、难以量化和传递的“软信息”,基于这些“软信息”进行贷款决策并放贷的贷款方式叫作关系型贷款。社区银行由于自身在社区中的积累,在关系型贷款上一直比大银行有非常显著的优势。

然而在新的征信技术以及金融交易数据化的冲击之下,这些在地信息变得不再是一家独占的资源。大银行通过与征信机构的合作,将大量原本难以被获取和利用的数据进行加工,在传统的信用分数之外有了新的参考,在放贷上也更加灵活。加上年轻一代对电子交易和电子支付使用更加依赖,他们也更容易成为大银行的用户。

与新技术一起到来的,还有大银行的社区化战略,而其中最为业界称道的就是美国富国银行的社区化发展。这家美国市值第一的银行,每月从个人征信机构获取每个客户100多条动态信息(如评分、用款、查询、账户数量、贷款余额等),由电脑自动进行处理并采取措施。每年受理200万笔小额贷款,2/3是电脑自动审核批复。不仅如此,富国银行借助其9000多个金融商店、12000多台自助设备,成功与社区银行竞争,其利润的60%来自这些社区银行业务。

社区银行的优势

在大银行裹挟着新技术带来的冲击之下,为什么优势渐失的社区银行,还能保持5倍于非社区银行的存活率呢?在龙门资本看来,与其说这得益于社区银行的主动应对,不如说这得益于社区银行骨子里那“一公分的传统”的坚持。

这种坚持首先体现在社区银行对社区服务的坚持上。事实上,由于社区银行本身的资源太过集中在其所在社区,导致其发展严重依赖于所在地经济状况的好坏,因此这种依赖本身就会促进社区银行对所在社区发展的支持,这是一种融入骨子里的依存,是一种一损俱损、一荣俱荣的关系。

举例来说,在美国中部的农业州,社区银行的一个主要业务就是为所在社区的农场提供农业贷款。而同一地区有网点的大银行则由于收益率较低、规模经济效应不明显等原因,在这部分业务上持续收缩。从1984到2011年,农业贷款占社区银行贷款总额的比重从2.6%上升到4.3%,而非社区银行则从0.7%下降到0.4%。在这段时期内,美国的农村地区,特别是农业州,经历着人口增长放缓甚至是人口减少。而在这些地区的社区银行中,有47%的农业贷款比重高于其资产总额的20%。这些社区银行所在地区高度依赖它们提供农业贷款,而这些社区银行也高度依赖所在地区的农业经济发展来弥补由于人口流失造成的长期损失。由于近年来农产品价格走高,这些社区银行因为所在社区人口流失所造成的长期损失,很大程度上被农业贷款的收入所弥补。正是与所在社区相互依存的关系,使得社区银行更愿意在短期收益率之外为所在社区的长期和整体发展做考虑。

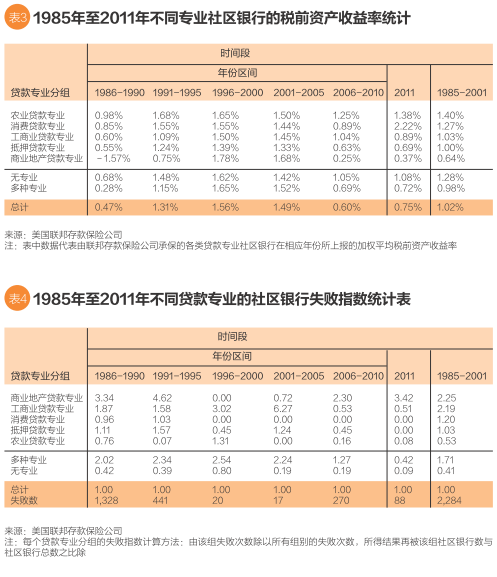

社区银行“一公分的传统”还体现在其对传统贷款业务的深度挖掘中。为了说明这一点,有必要先熟悉一下美国联邦存款保险公司按照某项贷款业务所占比重对社区银行进行的分类。社区银行一共分为抵押贷款(住房贷款)专业、消费贷款专业、商业地产贷款专业、工商业贷款专业、农业贷款专业、无专业以及多种专业这7个类别。其中,以抵押贷款专业、农业贷款专业以及无专业为策略的社区银行是传统社区银行的代表,我们不妨将其称为传统社区银行。

从20世纪80年代以来,有部分社区银行放弃了传统策略,开始将业务重心跟着不同贷款类型收益率的变化进行转移。虽然大部分的社区银行仍旧坚持传统策略,但将它们与这些放弃传统策略的社区银行进行对比,能够发现社区银行对传统的坚持的确帮助它们获得了更高的存活率。

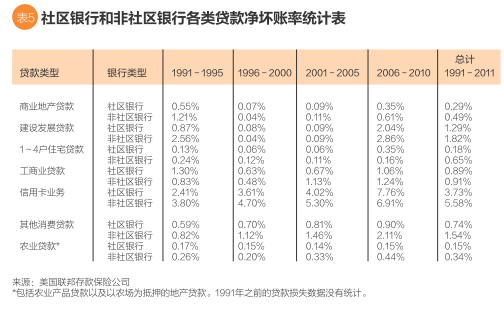

首先,在资产回报率上,虽然传统社区银行在某些年份要逊色于其他社区银行,但由于其相对稳定的收益率和较低的坏账率,使得依赖这三种传统业务模式的社区银行相比其他社区银行来说,死亡率明显低得多。

从表3中可以看到,1996—2005年这十年间,商业地产贷款专业的社区银行的资产回报率遥遥领先,但到2006年之后则一落千丈。而三种传统类型贷款的社区银行,则保持相对稳定,特别是农业贷款专业和无专业两类传统社区银行,在1986—2010年这段时期内,其税前资产回报率的波动程度小于其他类型社区银行,更重要的是,其税前投资回报率领先于其他类型社区银行。

其次,在银行死亡率上,三种传统社区银行同样表现亮眼。农业贷款专业、抵押贷款专业、无专业三种传统社区银行在1985到2011年间的死亡率是所有社区银行中最低的。

最后来看净坏账率(表5)。以1~4户住宅为代表的抵押贷款、农业贷款在所有贷款类型中的坏账率是最低的,这也从侧面说明了为什么三种传统社区银行有着最低的死亡率。

有趣的是,美国联邦存款保险公司对放弃传统策略的社区银行的“出身”进行了统计,结果表明,在这部分所谓“离经叛道”的社区银行中,以1980年以后成立的年轻社区银行为主。换句话说,老社区银行更倾向于坚持传统,并从中受益,在20多年的风雨飘摇中存活下来;而年轻的社区银行更倾向于跟着收益率走,这或许是商业社会不二的法则,但从结果来看,年轻的社区银行并未比老家伙们走得更远更久。

是的,凭着对传统贷款业务的深度挖掘、凭着与所在社区的唇齿相依,社区银行备受信赖。虽然显得与这个时代有点儿格格不入,但是,起码从长期的结果上看,社区银行做得还不赖。

美国社区银行在社区中所扮演的不同角色,帮助它们真正融入社区,形成“你离不开它,它也离不开你”的依存,形成“即使隔壁就是大银行,而我还是要找你贷款”的信任。

然而对社区的经营是有代价的。对于美国社区银行来说,这意味着坚持别人看来与时代格格不入的传统、不抢着去最赚钱的地方,而留在最需要自己的那些地方。或许这是出于客观条件的限制,是社区银行的一种无奈。但在另一个角度上看,这也是社区银行现实、合理的选择。

当所有银行都想做最赚钱的业务的时候,美国的社区银行启发我们,也许做一家服务可靠、值得信赖的金融机构也不错。然而真正伟大的企业家,却始终在思考着如何将品质和利润二者兼得。

(本文编辑/孙世选)

上一篇:伯南克与QE的功过

下一篇:中国与世界融合:21世纪金融全球化需要新范式