作者:清华金融评论

分类:互联网金融, 互联网金融-总19期, 总19期, 清华金融评论杂志文章

标签:无

评论:没有评论

文/《清华金融评论》张英凯

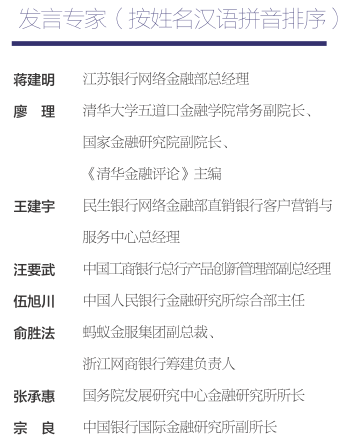

编者按:李克强总理在2015年政府工作报告中指出,要推动具备条件的民间资本依法发起设立中小型银行等金融机构,成熟一家,批准一家,不设限额。伴随着民营银行试点的扩大,银行业的竞争将更加激烈。浙江网商银行等纯网络银行如何发展,直销银行如何特色化经营?针对上述问题,本刊特别举办主题为“互联网银行机遇与挑战”的道口形势分析会,期望为互联网银行发展提供有价值的政策建议。本文根据会议专家发言整理而成。

2014年12月,我国第一家互联网银行——深圳前海微众银行获准开业。2015年1月,李克强总理考察期间见证了该行的第一笔贷款。从国外情况来看,互联网银行自20世纪90年代兴起,至今已有20多年。对比我国的金融环境,互联网银行能否在国内快速发展?

从环境看,淘宝、微信等社交平台以及电商平台的用户量都很大,基于这样的平台发展互联网银行与十几年前互联网技术刚刚兴起的美国发展互联网银行各种条件已经有很大不同。不论是网商银行或微众银行,甚至商业银行,将来都有可能完全基于互联网运行,如何应对是商业银行等共同面临的课题。

一、互联网银行兴起

廖理认为,互联网银行实际上是在20世纪末期美国利率市场化以后,伴随互联网技术发展而发展起来的,目前为止,根据对美国联邦存款保险公司的统计,美国有十几家互联网银行,互联网银行是指有独立法人地位在FDIC投保的,以及没有营业场所的银行。

互联网银行在美国发展比较快,但总的规模还比较小。相关数据显示,美国的直销银行存款总量是5000个亿,在整个银行业存款里面只占5%。而国内的互联网银行则处在一个刚开始探索的阶段。

银行发展需要把线上线下平台有机融合

互联网金融不仅是第三方支付、P2P、众筹,也包括互联网银行、互联网保险、互联网担保和互联网证券这些方面。

宗良提到,互联网与金融之间的有机融合,改变了金融信息不对称局面,同时降低了成本。中国互联网金融推动的主要力量来自平台电商,美国则来自实体商铺的网上商城。那么未来的银行会是什么样?银行发展的关键在于发挥自身优势,顺应互联网的发展,有机地把线上线下平台融合。这需要流程各个方面大的变革。另外大数据也很重要,是整个分析的基础,将影响银行在未来竞争中的格局。在监管方面,监管要适度考虑,兼顾发展与公平。

规模较大的互联网金融机构需要纳入系统重要性金融机构进行监管

伍旭川表示,互联网金融发展的模式可能更多地体现在像平安集团、蚂蚁金服这样的互联网金融控股集团上。

在互联网金融监管方面,无论是互联网企业还是传统的持牌金融机构,无论是线上还是线下,只要从事的是金融活动,就应该按同样标准进行监管,并且客户规模庞大的互联网金融机构需要纳入系统的重要性金融机构进行监管。

二、以浙江网商银行为代表的互联网银行如何发展

李克强总理在深圳前海微众银行考察时敲下电脑回车键,卡车司机徐军就拿到了3.5万元贷款。通过报道发现,微众银行通过人脸识别技术和大数据信用评级发放贷款,这表明从技术上已经部分解决了互联网银行发展过程中的面签、调查信用等难题。

高效率处理积累数据获得有价值的信用信息是挑战之一

张承惠提到,互联网银行在一定程度上颠覆了传统银行的运作模式,比如用刷脸的方式代替银行的面签,有助于降低成本。而且网络银行更容易开展一些综合性金融服务,在进行一些交叉金融产品销售方面比传统银行更有优势。

但与此同时,网络银行需要面对的很大挑战是数据的有效性问题,网络银行能不能高效率地处理数据,从中剥离选拔出真正有价值的信用信息至关重要。

加强金融基础设施建设比较重要

关于互联网银行发展,俞胜法表示,现在做直销银行也好,做互联网银行也好,都需要从客户的需求以及行为出发,去设计相应的产品和提供服务。

我们总体是想打造一家“互联网+”的民营银行,完全具有互联网理念的银行,经营模式将完全互联网化。不设实体店,依靠云计算技术,依靠大数据来进行业务运作,阿里金融原来在这方面有一些经验积累。商业银行实际上拥有的数据量很多,但是不能算大数据,这些数据怎么利用、加工和分析,在这方面还有很长的路要走。

在监管方面,希望注重对金融基础设施的建设。目前我国的金融基础设施建设还比较滞后,尤其是数据征信,包括支付体系的建设方面。从长远看,金融基础设施的完善对于整个互联网金融的发展会有很大的帮助。

另外,监管手段的提升和改进也是监管部门需要考虑的。因为之前考虑的只是针对传统银行的监管方法,但是互联网金融发展以来,网络银行,包括直销银行,是完全数据化的,完全基于互联网经营。

三、商业银行探索之直销银行该如何发展

目前已有工商银行、民生银行、兴业银行、浦发银行等多家银行直销银行上线,但在发展过程中也面临与该行网上银行的同质化等问题。那么传统商业银行能否学习利用国外互联网银行的发展经验更好地发展直销银行?

直销银行目前还处于起步阶段

汪要武指出,直销银行利用网络和移动通信技术弥补了传统银行物理网点在地理、时间和成本上的不足,为客户提供便捷的3A服务和更优惠的金融产品。目前来讲,直销银行的定位主要在渠道和客户群的延伸和拓展上。

而互联网银行则可能会做更多的颠覆性的创新,可能会体现在业务流程、经营模式方面,涵盖一些基础体系的创新。

虽然全线上业务随着技术发展和监管放开可以开展,但覆盖城乡、数量可观的银行网点可为互联网银行提供必要的线下支持和O2O联动服务,这也是商业银行构建互联网银行的独特优势。当然,传统银行网点也需要有一个转型。

对于银行来讲,提供服务的场景是最重要的,而且场景必须是多元化的。互联网银行是否应该向平台化的方向发展?如果银行扮演一个平台的角色,那不仅是模式的转变,也是理念的转变。除了标准化的产品之外,需要考虑的是,要为部分客户提供个性化的定制服务,未来银行利用互联网大数据技术可能做到这点,在模式和产品上,应该有更多的创新。

直销银行目前发展模式还不是特别明确

直销银行与传统银行如何竞争?王建宇认为,直销银行未来跟传统银行合作大于竞争,直销银行是对传统银行金融服务的补充,是为满足互联网群体需求而产生的银行运营模式。比如在欧美这些发达国家可以看到直销银行发展得也不错,但是线下的网点也非常多。

各家商业银行的直销银行产品是可以复制的,但是经营模式、获客手段和营销方式,差异还比较大。互联网时代大家都觉得直销银行是传统银行应对互联网挑战的很好的选择,但直销银行目前发展的模式其实还不是特别明确,包括产品、获客模式,而且现在的竞争局面已经凸现。

直销银行未来更多的是以成本取胜。有一项调查显示,德国直销银行的成本资产比在市场上处于比较低的水平,这是直销银行价值的体现,但在国内的市场环境中目前还没有充分得以体现。监管部门对于互联网银行以及直销银行采取了包容和鼓励的态度,利率市场化过后,直销银行的优势将逐渐体现出来,直销银行亟待解决的问题是客户和流量的引入,直销银行并不是一上线就能吸引大量客户。

对于互联网开户,目前还有一些问题需要解决,包括现在各种交叉验证的手段,有很多的工作要做。监管可能进行试点,但金融机构要能够把控风险,因为风险肯定是存在的。总之,直销银行应该作为独立的银行来发展。

需要学习互联网的理念做直销银行

蒋建明表示,我们是按照银行内部独立的网络银行方式做直销银行。在直销银行里面加入了一些应用场景的设计,初期则比较注重获客。我们通过线上引流、应用引流、产品引流、社交化,以及O2O行外地推的引流模式做了实践。

我们定位于做银行类电商,展开来讲就是银行学习互联网的理念做法,按照互联网公司的一些方式来做,跟原来传统做银行有很大不同,直销银行今后会有各种各样的特色化定位方式。

直销银行只是处于起步阶段,还不具备爆炸式发展的条件,是在试错中探索。如何吸引自己的直营店用户以及跟APP电商进行合作的顾客,依然有很多的困难要突破和尝试。

目前是包容性监管,但是有一些基础性制度期望建立。比如能不能独立持牌经营,以及互联网开户等基础制度。关于网络身份认证的问题,如果缺少国家通过技术统一实现,商业机构一般是很难办到的。从大环境看,为什么直销银行还没有到爆发之时,这与互联网金融方面需要的国家公共基础设施缺乏有关。