作者:清华金融评论

分类:消息汇

标签:银行

评论:没有评论

截至昨日,A股16家上市银行2014年业绩已全部公布。从年报数据来看,上市银行资产总额皆已突破5000亿元大关,最高的工商银行则达到创纪录的20万亿以上。上市银行净利润整体增速呈进一步回落之势,资产质量恶化的趋势仍未改变。

过半银行净利增速降至个位数

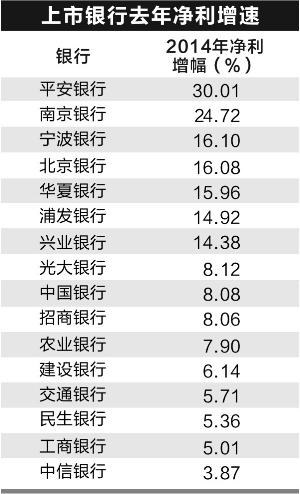

证券时报记者对上市银行的2014年年报统计结果显示,有13家上市银行去年净利润增速都呈回落之势,其中,中信银行净利润增速最慢,为3.87%;平安银行的净利润增速最快,达到30.01%。

从平安银行业务收入占比来看,中间业务收入占比的大幅提升,有效缓解利率市场化对息差收入的冲击。“平安银行2014年非利息净收入203.61亿元,同比增长77.04%,在营业收入中的占比由上年的22.04%提升至27.74%。投行、托管、票据和黄金租赁等业务成为增长的主要驱动。”平安银行在年报中表示。

值得注意的是,2013年仅交通银行净利润增速为个位数。但在2014年,有9家银行净利润增速滑入个位数。

“首先,在庞大的利润总量基础上不可能继续像以前一样快速增长;其次,经济结构调整仍在去产能、去杠杆的过程中,银行不得不增加计提拨备;最后,当前我国金融改革加速,利率市场化、金融脱媒和互联网金融等因素都给银行业盈利带来影响。”对于净利润增速放缓,工行董事长姜建清在业绩说明会上如此解释。

非息收入显著提升

去年11月以来,央行已经两次降息,利率市场化的步伐亦越走越快。

从上市银行2014年年报来看,各家银行为应对利率市场化对利息收入的冲击,纷纷加码中间业务,非息收入占比得到明显提升。具体来看,招商银行和民生银行的非息收入占比均已突破30%,其中招商银行的非息收入占比最高,为32.47%。

值得注意的是,A股上市银行的2014年度净息差水平,仅有4家银行出现下跌,招商银行净息差下降0.3个百分点,跌幅最大。而从季度数据来看,不少银行净息差在2014年呈现“U形”走势。

对此,光大银行高管在年度业绩分析师交流会上给出的解释或许具有代表性。光大银行一名高管说,“息差改善的主要原因是资产负债结构的调整和变化”,这主要体现在三个方面:首先,提高小微、零售等收益较高领域贷款投放占比;其次,负债方面抓好日均存款和核心存款;最后在贷款方面进行早投放,以应对降息预期。

不良贷款吞噬利润

从16家上市银行资产质量情况来看,截至2014年年底,除了宁波银行不良贷款率维持不变之外,其他15家银行不良贷款率以及不良贷款余额均出现“双升”。

具体来看,截至去年底,16家上市银行中13家不良率突破1%,而2013年末仅有3家银行不良率在1%以上。从不良贷款余额来看,四大行的不良贷款余额全部突破1000亿元。

“银行资产质量受经济下行压力的影响大,银行最大宗的客户来自于制造业和批发零售业,经济下行也造成了银行资产质量的下行。”浦发银行副行长兼董秘穆矢表示,银行走势会滞后于经济趋势3个季度至1年,因此未来银行将继续在资产质量上承受较大压力。

值得注意的是,从营业收入来看,仍有一半的A股上市银行增幅超过20%,但为应对不良率的继续增长,不少银行继续加大计提拨备,比如中信银行的营业净收入增长19.3%,但净利润增速不足5%。

(来源:证券时报)