作者:清华金融评论

分类:封面专题, 封面专题-总15期, 总15期, 清华金融评论杂志文章, 首页

标签:无

评论:没有评论

沪港通迄今为止的表现没有完全达到各界人士的期许。本文分析了沪港通“遇冷”以及沪港通没能显著提振A股市场走势的原因。

2014年11月17日,被寄予了厚望的沪港通正式开通。但沪港通开通首日就呈现了“南热北冷”的形势,在之后的交易日中更是不温不火。市场反应方面,沪港通开通后,A股和港股市场并未像市场预期一样大幅上涨,反而在开通之后的3个交易日(包括开通当日)都呈现了下跌趋势。

港股为何不受青睐?

从沪港通开通至12月4日的额度使用情况中可以明显看出额度使用量下滑的趋势。从沪港通的额度使用情况看,港股通比起沪股通更加无人问津。为何内地投资者对于港股不太感兴趣?

港股市场作为较为成熟的、国际化程度比较高的市场,与A股市场在交易制度、规则、品种、投资者结构、风格偏好、市场深度和市场监管方面均有很大差异。港股和A股市场是两个不对称的资金市场,港股对外资是开放的,国际投资者都可以投资香港证券,A股则对国际资本的进入设置了诸多限制。所以港股通和沪股通的资金来源也是不对称的,沪股通为国际资本开辟了一条进入A股市场的道路,而港股市场的潜在增加资金只是内地的闲置资金。

A股市场实行T+1交易制度,港股市场则实行T+0回转交易制度。A股市场有主板10%、特别处理(ST)股票5%的涨跌幅限制,港股市场没有这种限制。

A股和港股的投资逻辑有很大的不同。香港市场的开放化程度高,外资参与份额多,对于港股的估值也相对理性;而A股股价更多受到政策、消息、热点、概念和大额资金的驱动,投机性的意味更浓一些。两地投资者的投资风格也不同。A股投资者以散户为主,小盘股投资的风格十分明显,操作时期也多为短期,受趋势的影响很大;港股的主要投资者则是机构投资者,价值投资的风格更加明显,偏向于龙头股的长期投资。

不差钱,差业绩

各界认为沪港通是A股市场的一针强心剂,其背后逻辑在于沪港通有利于境外资本的流入,为A股市场提供了潜在的资金来源。但是,反观中国市场,资金真的短缺吗?是资金的短缺造成了股市的萎靡吗?

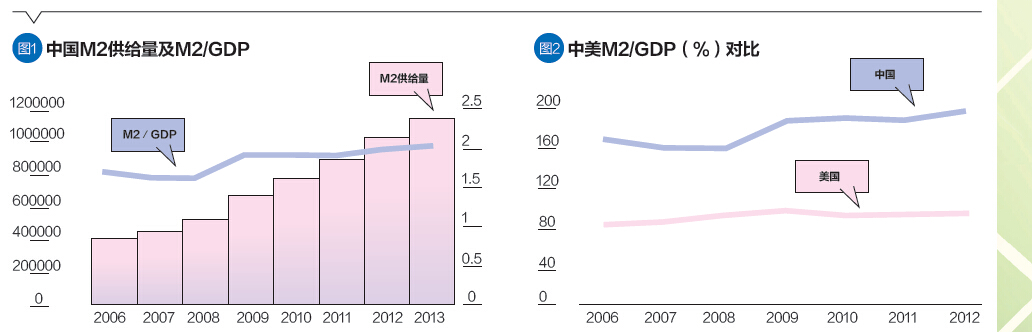

自2006年起,中国的M2一直在稳步上升,M2/GDP的比值也是稳中有升,截至2013年M2已接近GDP的两倍(图1)。这说明国内的资金面与经济发展是相吻合的,并且一直保持较为宽松的态势。

美国的M2/GDP比值(图2)自2006年起也呈现稳中有升的趋势,但是,在绝对数值上历年中国的M2/GDP接近美国的2倍。所以,沪港通开通前,国内的资金面已经比较宽松,内地投资者并不是手中没有资金,而是资金被分流到了其他的投资渠道。如果期望单凭沪港通就能救市,是把希望都寄托在了外资上,这种想法显然有待考证。

中国股市还存在着交易规则、发行制度和监管方面的种种问题,可能这些问题造成了股民对于股市望而却步。股价作为一种资产价格,其波动受到供需的影响,但是仍然围绕公司价值波动。根据Fama(1970)提出的有效市场假说,资产价格能够反映该资产的所有可获得信息,当信息变动时,就促使资产价格从上一个均衡过渡到下一个均衡。有效市场假说把市场分为强式有效、半强式有效和弱式有效市场,目前学界的主流观点认为中国是半强式有效市场。根据有效市场假说,A股股价会反映所有的公开信息,包括已经发布的公司公告、财务数据和沪港通对于股市的影响。想要得出某一时刻的股价均衡值,需要考虑这一时刻之前的所有历史信息,沪港通对于A股市场利好大于利空,但是仍然需要考虑公司披露的业绩数据对于股价的奠定性作用。

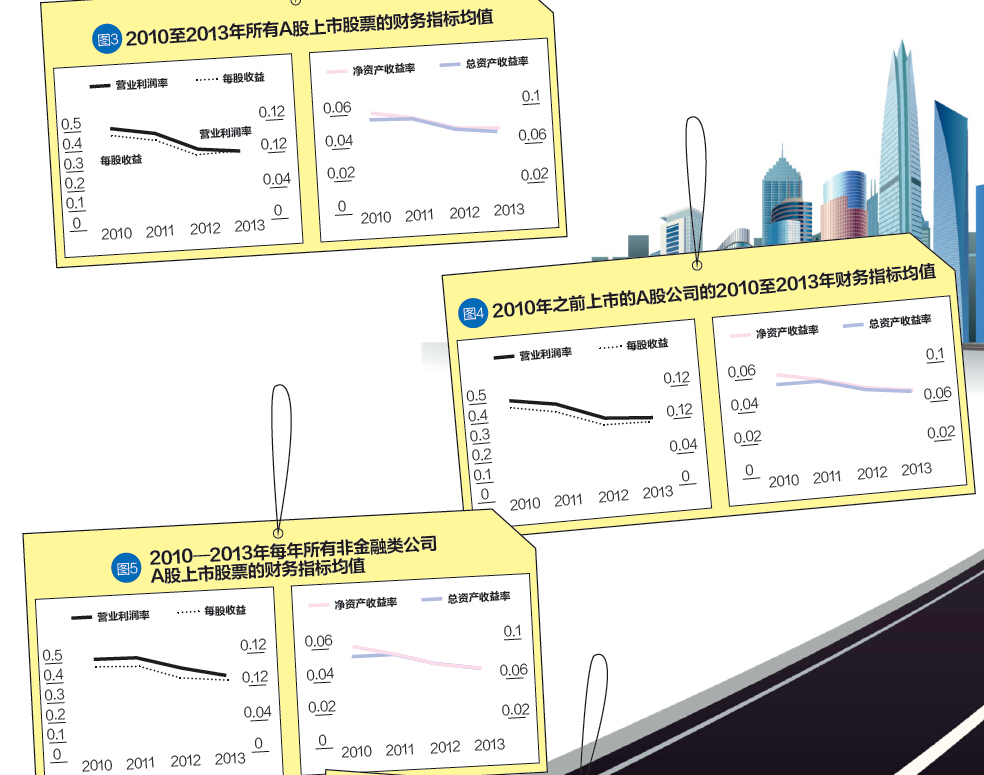

因此,本文针对上市公司的业绩进行了分析。文章选取了国泰安数据库2010年至2013年所有A股股票作为数据样本,考察上市公司的业绩走向。

本文共选取了4个最具代表性的财务指标,即每股收益、营业利润率、总资产收益率和净资产收益率。

图3中每年的样本数量分别为1855、2124、2266和2267只股票。可以看出,在样本为全体A股时,选取的4个财务指标全部都呈下降趋势,且降幅也十分一致,从2010年到2011年有小幅下降,2011年至2012年降幅最大,从2012年到2013年又有小幅下降。这样的结果说明,整体来看,从2010年到2013年,A股上市公司整体的业绩是趋于下滑趋势,由于4个指标的变动方向一致,可得出2010—2013年A股业绩正在变差的结论。

图4中这4年的样本数分别为1827、2092、2237和2237只股票。由于A股首次公开募股(IPO)股票的财务指标特殊性,限定2010年之前上市的股票可以剔除这部分股票造成的异常数据。在这个样本下,选取的4个财务指标都呈现下降趋势。这说明,整体来看,从2010年到2013年,2010年以前上市的A股上市公司的业绩是趋于下滑趋势,由于4个指标的变动方向一致,可得出2010年以前上市的A股上市公司业绩正在变差的结论。

图5中这4年的样本量分别为1827、2092、2237和2237只股票。可以看出,样本在剔除了金融类公司以后,选取的4个财务指标全部同样也都呈现下降趋势,且下降幅度与全部A股也十分一致。剔除了金融类公司,营业利润率会更准确,在新的样本下营业利润率仍呈下降趋势,这样的结果说明,整体来看,从2010年到2013年,A股非金融类上市公司整体的业绩同样也是下滑趋势,由于四个指标的变动方向一致,也可以得出2010—2013年A股非金融类公司的业绩正在变差的结论。

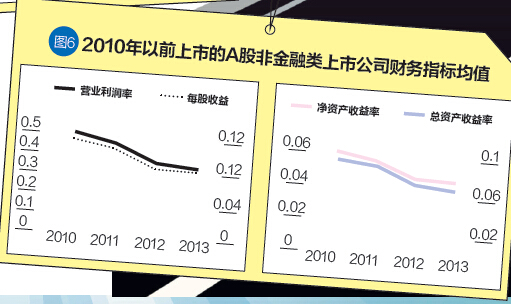

对于非金融类公司的分析,本文也划分出了2010年以前上市的公司样本。图6是在2010年以前上市的非金融类公司的财务指标均值。这4年的样本量分别为1827、1816、1812和1814只股票。可以看出,选取的4个财务指标全部同样也都呈现下降趋势,且下降幅度与全部A股也十分一致。着重观察营业利润率这个指标,在新样本下营业利润率仍呈下降趋势,这样的结果说明,整体来看,在2010年以前上市的非金融类公司整体的业绩同样也是趋于下滑趋势,由于4个指标的变动方向一致,也可以得出2010年以前上市的非金融类公司业绩正在变差的结论。

上市之后,反而更差?

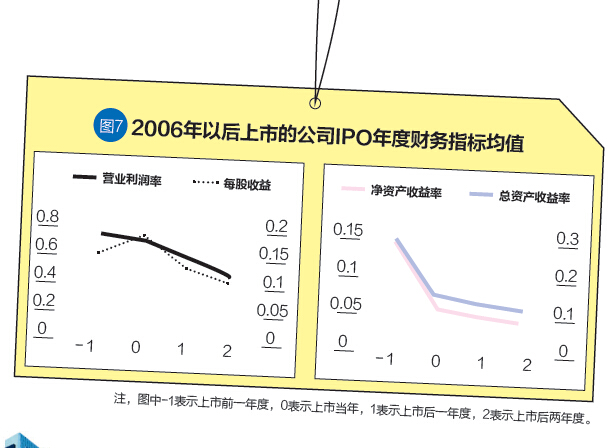

以上指标分析都是对A股整体业绩进行评价,为了使结果更具有说服力,本文还进行了公司上市对于公司业绩影响的分析。本文利用A股上市公司上市前一年和上市后三年(包括上市当年)的财务数据做了趋势分析。文章样本选取了2006年以后上市的公司,同时还要求选入样本的公司披露上市前一年的财务指标,并且可以获取上市后三年(包括上市当年)的财务指标,所以最终入选样本的共有758只股票,数据来源为国泰安数据库。

图7是上市对于公司业绩影响的分析结果。可以看出,除了每股收益指标在上市当年比上市前一年有小幅回升之外,其余指标和其他年度上市公司的财务指标均有明显的回落趋势。

由于公司上市需要满足证监会的盈利要求,从上市前一年到上市当年这个时间段中,公司可能会在上市前一年进行一些利润的调整,所以在上市当年的财务指标数值下降无法完全归因于业绩的下降。因此本文认为,上市之后的三年(包括上市当年)上市公司的财务指标更能准确反映出上市公司业绩的真实变化情况。而上市后三年(包括上市当年)上市公司的财务指标均表现为比较明显的下滑趋势。本文认为,这4个指标的趋势统一性可以推出上市对于公司业绩起到了负向而非正向的影响,即上市之后公司的业绩存在明显变差的趋势。

A股的繁荣任重而道远

沪港通至今的表现提醒我们,过于乐观的估计是不可取的。沪港通只是首班车,不是末班车,更不会是解决一切问题的良药。沪港通增大了A股的投资范围和资金来源,但只是增加了投资渠道,无法在一时间从根本上改变公司业绩下滑及投资者信心不足的根本性问题,因此难以影响股市的方向。中国A股要想真正成长为成熟高效的资本市场,除了市场化、法制化的道路外,更需要的是要靠上市公司业绩来唤醒投资者信心。

(本文编辑/孙世选)

上一篇:中国设立教育银行的可行性分析——以美国学生贷款公司萨利美(Sallie Mae)为例

下一篇:用转型思维引领城商行未来发展之路