作者:高善文

分类:宏观经济, 宏观经济-总15期, 总15期, 清华金融评论杂志文章

标签:无

评论:没有评论

文/安信证券首席经济学家 高善文

对于2014年下半年股票市场的上涨,普遍的解释是流动性过多、无风险利率和风险溢价的下降、居民大类资产配置调整等。而本文认为,2014年下半年大量资金入市更为关键的原因是钱荒第二波冲击对股票市场抑制作用的消退,市场大幅上涨的动力是均值回归。

对于2014年下半年股票市场的上涨,普遍的解释是流动性过多、无风险利率和风险溢价的下降、居民大类资产配置调整等。这些想法朴素、形象,很容易深入人心。但在接受这些看法之前,有必要仔细地检查一下金融市场数据的变化。

简单来讲,股票市场的参与者是两拨人,一拨是企业和企业主,另一拨是普通的公众。

对企业和企业主而言,其在参与股票市场和其他投资活动的时候,衡量资金成本的一个合理标准,是信贷市场利率。历史上几轮大牛市中,我们都见到了信贷市场利率一定量级的下降。但在2014年前三个季度,人民币贷款利率走势非常平稳;贷款类信托产品收益率还在持续上升。信贷市场上,无风险利率和风险溢价下降的证据很不充分。

对普通公众而言,衡量其资金成本的一个合理标准是理财产品利率,特别是保本型理财产品利率。2013年11月到2014年初,保本理财产品利率有过一段时间的下降,但2014年二季度以后,利率的下降很不明显,并且利率的底部水平明显地高于2013年上半年。

2014年利率的下降主要发生在银行间债券市场,这在国债、国开债以及票据市场上能够很容易地观察到。但需要注意到,银行间债券市场利率的底部水平,仍然比2013年上半年水平更高。并且,银行间市场的主要参与者是银行和保险公司,与股票市场参与者交集不大。

这些金融市场数据的变化清楚地暗示,流行的很多解释,诸如风险溢价下降、无风险利率下降、大类资产配置的调整等,都是不太可靠的。

在我们看来,2014年下半年大量资金入市更为关键的原因是钱荒第二波冲击对股票市场抑制作用的消退,市场大幅上涨的动力是均值回归。

首先讲一个故事。假设乘飞机跨越辽阔而平静的太平洋时,我们将一颗小行星从飞机上扔下去,如果可以的话。

基于直觉和生活经验,我们知道,小行星丢进太平洋以后,海平面会升起滔天巨浪,随后浪头开始回落,最终当一切重归平静时,太平洋的海平面与小行星撞击之前相比,一定会有所抬升。此外,在小行星撞击的过程中,太平洋不同区域水面受到波及的时间是有差异的,撞击的中心位置处最先受到冲击,边缘位置处随后。

2013年年中银行间市场爆发的严重的钱荒,就相当于投向中国金融体系的一颗小行星。监管机构对非标业务的清理和整顿,是钱荒爆发的关键诱因,这造成了表外影子体系信用供应的收缩和影子体系资金的“回表”,最终对整个金融体系产生了广泛而深刻的影响。

与小行星撞击太平洋类似,钱荒以后,各市场利率最终的稳态水平都会较钱荒之前更高,但不同市场上利率的上升并不是同时或同步的。我们可以形象地将钱荒对资产市场的影响比喻为三波冲击。

第一波冲击发生在债券市场。钱荒以后,债券市场的巨浪从2013年6月份开始升起,浪潮的顶峰在2013年11月份。之后浪头开始回落,并在2014年下半年回到相对稳态的水平。在实体经济融资需求大幅回落的背景下,这一稳态的利率水平仍然比钱荒之前更高。

第二波冲击发生在股票市场。冲击波大约从2013年年中开始,高峰在2014年年中,并对股票市场形成了非常大的抑制。2014年年中前后,这一抑制作用开始消退。

抑制作用消退以后,股票市场怎么走?它要涨回到原来的趋势中。在企业盈利触底改善的背景下,市场原来的趋势是向上的,而钱荒的第二波冲击,使得市场与其趋势背离越来越远,最终,当均值回归出现时,市场的涨幅非常大,涨速非常快。

对于前述钱荒冲击理论,我们提出两个关键证据。

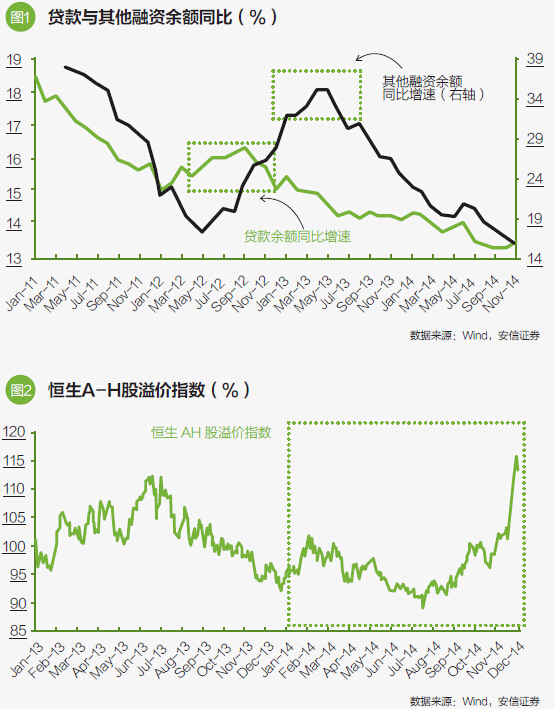

第一个证据是表内融资增速和表外融资增速的对比。图中红线是表内信用供应,蓝线是表外信用供应。钱荒前,表内和表外信用走势是背离的,表内信用供应增速回落,表外信用供应快速扩张。钱荒后,从2013年5月份到2014年5月份,表外信用供应快速收缩,表内信用供应非常平稳。2014年7月以后,表内和表外的信用供应增速,重新比较明显地同步起来。这清楚地表明,影子银行信用供应在2013年5月至2014年年中出现了快速的收缩,但这一收缩过程在2014年下半年开始稳定下来。

第二个关键证据来源于A-H股溢价。在一个相对长的时间里,两地投资者对经济的看法不会有很大的背离,因此A-H股溢价的波动很大程度上反映了两地流动性的差异和风险偏好变化的差异。

从2013年5月份到2014年6月份之间,全球金融体系以及香港市场很难认为出现了影响深远的冲击。然而这期间,A股相对H股,从大概13%的溢价水平,一路下降到10%的折价。

在两地基本面相同、香港市场没有发生持续的流动性冲击的背景下,A股与H股溢价指数一路向下,主要体现钱荒第二波冲击的影响,这与银行表外信用供应的收缩几乎是同步发生的。

2014年年中,在表外业务收缩过程趋于稳定以后, A-H股溢价指数也开始同步地掉头向上。一些说法认为,A-H股溢价指数掉头向上是因为沪港通的开通,但需要知道,沪港通宣布明显更早,并且随后A-H股溢价指数重新达到15%以上也是沪港通无法解释的。

钱荒第二波冲击结束以后,股指估值修复到何种程度?

以A-H股的溢价来衡量,至2014年底,A股指数已经超越了钱荒之前的水平。然而,与钱荒之前相比,债券市场的利率水平仍然要高一些。这似乎说明,至2014年底,A股市场估值均值回归的过程可能已经结束,甚至可能存在一定程度的透支。

在均值回归过程结束以后,未来市场的上涨将更多地依赖于基本面的改善,这一基本面的改善是可以预期的。

钱荒的第三波冲击,发生在信贷市场、房地产市场以及实体经济层面。由于这些资产的黏性更高,与钱荒冲击中心的距离更远,受到冲击的时间也因此更晚一些。这些领域大约从2013年底、2014年初开始受到波及,至2014年下半年及晚些时候,冲击波开始消退。

基于同样的逻辑,钱荒第三波冲击的影响消退以后,在房地产市场和实体经济活动中,我们也很可能会逐步看到改善的倾向。实体经济的改善最终会支持企业盈利,并支持股票市场基本面的回升。

(本文编辑/王茅)

上一篇:用转型思维引领城商行未来发展之路

下一篇:从“央企高管限薪”说起