作者:清华金融评论

分类:互联网金融, 互联网金融-总12期, 总12期, 清华金融评论杂志文章

标签:无

评论:没有评论

文/杨青丽 本文编辑/贾红宇

杨青丽 交银国际研究部董事总经理

“降低社会融资成本”这似乎已经成为互联网金融的神圣使命。然而,实证经验表明这一观点是颇有争议的。

直接融资发达,利率水平及利差是否会降低?

之前一直在讲互联网金融所倡导的直接融资有利于社会融资成本的下降。但是,全球实证经验表明,二者之间并无明显的相关性。直接融资比例高,利率及利差未必就低。

众所周知,利率水平更多地受经济增长阶段的影响。高增长高利率,低增长低利率,其他因素如金融业竞争状况、市场化程度也会影响利率水平。我们在2012年8月的《利率市场化长期看未必导致息差大幅缩窄》报告中已经指出:息差影响因素分两个层次,一是国别及地区的息差差异,二是国内及区内各银行的息差差异。从国别及地区的息差差异来看,息差的主要影响因素有经济发达程度、贷款对象议价能力、银行业集中度、与经济周期紧密相关的通胀因素等。从各银行的息差差异来看,各银行资产配置特点和风险偏好,更大程度上决定了各行息差差异。

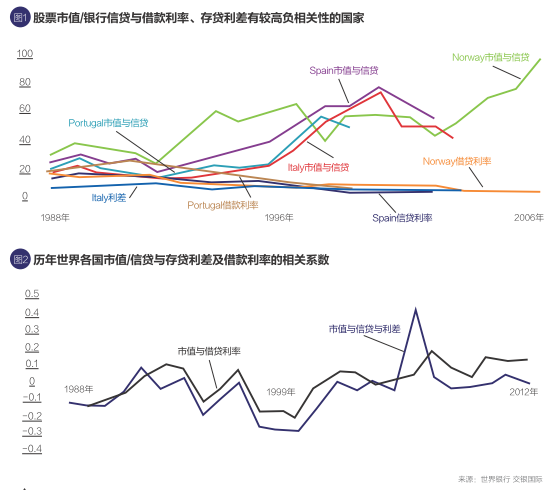

全球国别大样本来看,股票市值/银行信贷与借款利率的相关系数、股票市值/银行信贷与存贷利差的相关系数大体上从-1到1连续分布。从时间系列样本来看,各国市值/银行信贷与存贷利差及借款利率的相关系数的绝对值都在0.4以内。直接融资发达与否与利率水平高低、利差大小没有明显的相关性。这本来就是不证自明的道理,但在网络金融热潮中,明白的事可能会让人感觉模糊起来,在此,以实证数据再说明之。

中国可以借鉴吗?

股票市值/银行信贷之比与借款利率、存贷利差有较高负相关性的国家,可能还有其他因素导致高负相关。比如经济金融过热之后爆发危机,资金价格及利差也会随之变动,也可能有市场化改革因素。我们认为:在一定的经济增长条件下,社会融资成本的下降还得回到间接融资和银行业本身。

对中国内地来说,社会融资成本要下降,首先是要破除刚性兑付的隐形担保,其次要加快银行业的市场化改革,加快国有企业的市场化改革。互联网只是金融业务的实现形式,表浮于里,里不顺,表也难看。P2P平台风险个案的爆发,说明盲目助长互联网金融,忽视金融及经济的内在缺陷,反而催生更大的孽果:利率难降、风险更高。当财务软约束,刚性兑付存在,企业倒闭风险低时,部分网络金融也会卷入过度借贷的潮流之中,也会忽视中长期风险为追求短期回报铤而走险,资金更多地流向高风险企业,导致融资成本难以下降,真正需要资金的低风险客户反而受高利率之累。

P2P虽有风险暴露的问题,仍大有发展空间

一个好的总能找到较低风险融资对象的网络中介,一个拥有火眼金睛独技的网络中介,会得到消费者的拥护,其市场空间仍然很大。无论是无担保的纯中介还是有担保的融资中介,P2P仍有很大的探索空间。有无担保的关键仍是项目本身的可靠性。P2P融资量总体可能远非银行可比,不过足以打造若干千亿级融资规模的P2P。据统计,2013年末,工商系统注册登记的各类市场的主体,包括各类企业、个体工商户、各类合作社,有6062万家,在这里面银行服务到的不足5%。根据P2P的一般经验,小额贷款是主流,假设未被银行覆盖的主体的平均贷款额度为5万元,则P2P市场空间约为2.88万亿元,只相当于银行目前贷款总规模80多万亿元的3.6%。2014年上半年,P2P平台总贷款余额只有不到500亿元。虽然作为银行服务的补充,也可以诞生千亿级融资规模几十亿级利润的P2P平台。关键是平台的信誉及找到可靠项目的能力。

回归理性并不容易,网络仍需要中介

理性正确的选择并不容易,什么样的服务商品选择成就什么样的网络平台,正确与否经常需事后验证,理性的监管与制度因素更有利于市场主体理性选择的执行。秉承理性选择,行业发展或更为健康,个体经营或风险更低。否则,从众之下,难以免俗,热情冲昏头脑,畸形商业模式主导,新兴网络金融有名无实。

网络仍需要中介。信息不对称不会消失,网络世界是真实世界的镜子,如真实世界一样又嘈杂又有秩序,庞大的数据量中只有有序梳理的数据才有价值。因此,网络不会消灭中介,也不会消灭金融中介(包括间接融资和直接融资的中介),网络依然需要中介,依然需要金融中介。网下中介应该充分开发利用网上中介,否则会有被淘汰的可能。网络仍需要中介,这一朴素的常识再次提醒所有圈内圈外人,哪些是超越常识的妄语狂言。中介的功能始终是研究、是选择、是帮助消费者识别挑选出合适的产品及服务。还是这句话,热闹中的选择优质产品或优质服务品种的能力决定网络新金融能否成功。

上一篇:余额宝的宏微观效应初探

下一篇:P2P网贷与传统银行的竞争、合作与监管