作者:清华金融评论

分类:总11期, 清华金融评论杂志文章, 资本市场, 资本市场-总11期

标签:彭晓云

评论:没有评论

从香港到美国再到确认于纽交所上市,有关阿里巴巴上市的每一个细节都牵动着市场的神经。本文剖析阿里巴巴的合伙人制度、股权结构及“VIE”运营架构对其上市的影响;同时根据其盈利模式、收入构成给出估值,并指出其上市的投资风险。

文/彭晓云

自2013年7月阿里巴巴集团(以下简称“阿里巴巴”或“阿里”)CEO陆兆禧表态称已经做好上市准备以来,关于阿里上市时间、地点和方式的讨论就不绝于耳。从香港到美国再到确认于纽交所上市,从三度更新招股书到纽约路演再到上市首日股价大涨38%、一度逼近100美元,有关阿里的每一个细节都牵动着市场的神经。而其中最为人熟知、也是最核心的就是阿里提出的合伙人概念。

阿里合伙人制度究竟是一种什么样的组织架构?正是由于这样的一个合伙人制度让阿里梦断香港联交所(不符合香港上市公司股东一人一票的监管要求),而不得不转投美国股市。

在2014年5月7日的招股说明书中,阿里巴巴管理层向国际投资者完整解释了其合伙人制度,从而奠定了阿里上市后的治理结构。

管理层持股约13%,合伙人制保障控制权

本次发行后阿里巴巴创始人马云持股8.9%,蔡崇信持股3.6%,其余管理层持股在1%以下,战略投资者软银、雅虎分别持股34.4%和22.6%。阿里采用合伙人制保障管理层对公司绝对控制权。

招股书透露,目前阿里巴巴合伙人关系共有28个成员,其中22人来自管理团队,6人来自相关公司,非双层架构,而是通过人事权来确保创始人的控制权:新合伙人必须满5年,且持有股份,超过75%的合伙人投票同意(一人一票);合伙人拥有任命董事会的权利,且合伙人提名的董事占董事会人数一半以上。

如果股东不同意提名或者开除董事会成员,合伙人可以任命新的临时董事会成员。阿里巴巴在尝到了随意出让控股权给雅虎的教训后,马云等人痛定思痛,开始思考起如何设计一个制度,既能均衡各方势力,又能把“军权”牢牢掌握在自己手中。

在此前阿里与香港证券交易所的交锋中可知,阿里的管理层已制定出一种合伙人制度,以保证“阿里巴巴的文化不会被改变”。招股书中,阿里郑重地描述了其执着不放的“合伙人”制度:

“自从1999 年我们的公司创始人首次在马云的公寓里集会以来,就一直坚持合伙人的精神。2010年7月,为确保公司使命、远景和价值观的可持续性,我们决定将这种合伙人关系正式定义为湖畔合伙人(Lakeside Partners)”“合伙人是我们公司使命、远景和价值观的构思者,不仅在公司内部如此,对公司以外的用户、企业合作伙伴和其他生态系统参与者来说都是如此。我们要求每位合伙人在任期内保留一定水平的公司股权。”

在私人公司中,类似阿里巴巴的“合伙人”制度作为一种针对公司董事产生程序的特殊合同安排,只要股东批准,并没有太多问题。但如果是上市公司,这种安排是否会伤害中小股东权利,就变成了值得讨论的问题。

与双重股权制度的对比

双重股权制度虽然有同股不同权的弊端,但在信息公开方面无懈可击:公司明确披露了哪些人享有这个权益,以及他们以多大比例享有这个权益。股民就可以量化自己的风险。但是,“合伙人”制度信息不透明。没人知道28个合伙人是谁,28个人这个数字也才在2013年9月左右披露;也没人知道他们是怎么选出来的,任期多久,更替、罢免规则是什么。官方的表述上,只有笼统的“具备优秀的领导能力,高度认同公司文化,并且对公司发展有积极性贡献,愿意为公司文化和使命传承竭尽全力”,而量化指标只有一个“工作5年以上”。这个千亿美元公司的董事会要由此产生,不免令投资者担忧。双重股权制度至少是公开的,而合伙人制是比双重股权制更主观的制度。

股权结构

在此次招股书中,除去几个大股东外,其股权结构仍未详述。而从梳理集团历年引资路线可以发现,包括云锋基金、淡马锡、中投、博裕资本等均有持股。尽管没有各家机构的具体持股,但在招股书中对阿里的股权结构仍可以一窥。招股书显示,日本软银为阿里最大股东,总持股7.97亿股,持股比例为34.4%,其中4.66亿股由软银直接持有,1500万股由软银旗下SBBM Corporation持有,3.16亿股由软银旗下SB China Holdings Pte Ltd.持有。第二大股东为美国雅虎,持股5.24亿股,占比22.6%。接下来是阿里董事局主席马云,持股2.06亿股,占比8.9%;阿里董事局执行副主席蔡崇信持股8350万股,占比3.6%;阿里CEO 陆兆禧、COO张勇等高管持股比例均未超过1%。

除以上已经在招股书中公开的持股比例外,阿里还有30.5%股权并未进行详细说明,除去上市发行股权占10%左右的预期,还有约20%的股权不得而知。而据阿里内部人士称,阿里巴巴集团总股本在29.33亿股左右。

早在2005年时,阿里股权为美国雅虎持股39%,日本软银持股29.3%,马云等管理层持股31.7%。此后,2011年,以银湖、俄罗斯DST Global、云锋基金、新加坡淡马锡所组成的投资团向阿里投资20亿美元。2012年,阿里从港股退市,同时以63亿美元和价值8亿美元优先股回购美国雅虎所持有的50%股份。而这部分向美国雅虎所支付的资金来源于以中投、博裕资本、中信资本、国开金融所组成的投资团。不过其投资总金额未进行公布,但是总额也超过20亿美元,其中中投出资占到一半。此外,在云锋基金之前,也有一个专项基金对阿里巴巴进行投资,包括新浪、中国动向、巨人网络都参与其中。

另外,阿里与雅虎经过长期股权之争后在2012年5月达成协议:阿里以63亿美元现金和不超过8亿美元的新增优先股,回购雅虎手中持有的一半股份,即20%。协议同时约定,如果阿里集团在2015年12月前进行首次公开募股(IPO),阿里有权在IPO之际回购雅虎持有的剩余股份的一半,即10%左右。双方同时约定维持董事会2∶1∶1(阿里、雅虎、软银)的比例。

2013 年10 月,雅虎更新了与阿里就回购股权所达成的协议,雅虎打算保留高于原先计划的对阿里的持股量:把原先雅虎承诺阿里在IPO时优先出售给阿里的最高股份限额,由原定的2.615亿股减少到2.08亿股,即在阿里上市后,雅虎将得以维持约13%的阿里股权。

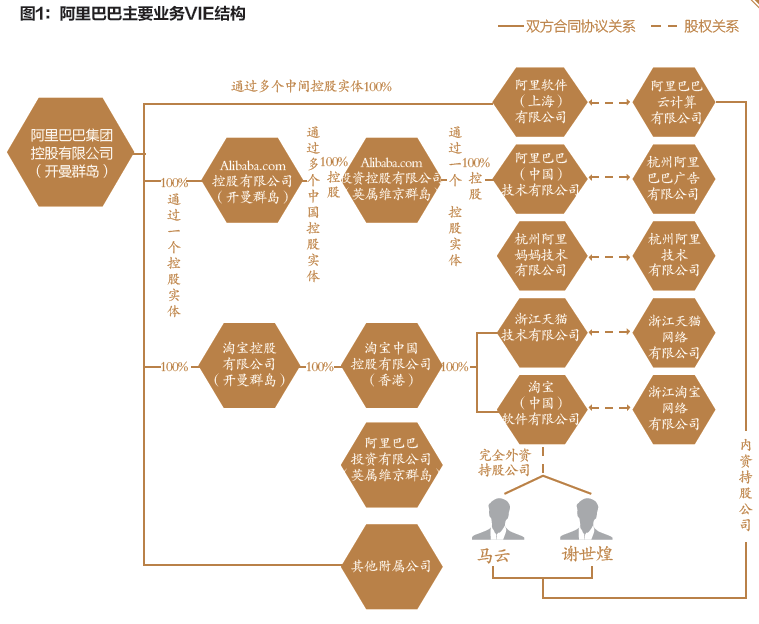

“VIE”结构下的公司治理风险

“VIE”即可变利益实体,也称控股协议结构。尽管VIE听起来比较神秘,但它是了解阿里巴巴公司整体运作的关键法律结构。

VIE结构是指境外注册的上市实体与境内的业务运营实体股权上相分离,境外的上市实体通过协议的方式控制境内的业务实体,后者就是上市实体的可变利益实体。

中国的互联网公司大多接受境外融资,注册地在海外,而工信部对提供“互联网增值业务”的规定明确ICP(Internet Content Provider)牌照必须是内资公司才能拥有,ICP即是向用户综合提供互联网信息业务和增值业务的牌照,如电子商务公司的网页信息展示、广告营销等,是中国互联网公司经营必备牌照。所以互联网企业大多通过成立由内地自然人控股的内资公司持有经营牌照,通过协议控制而非股权控制的手段将内资公司的经营结果合并至上市公司报表中。

2014财年阿里巴巴合并报表中,11.8%的收入来自VIE结构,16.9%的资产由VIE结构持有(其中70%是小微金融服务放出的贷款资产)。

在招股书中,阿里巴巴表示,该公司在中国运营不同网站的许可证和牌照都是由VIE持有(图1),而拍照又是由中国公民控制,具体也将就是由阿里巴巴创始人和董事会主席马云控制,并非由上市主体阿里巴巴公司控制。该公司表示,其VIE结构满足中国相关法律规定。VIE所持的牌照对该公司业务至关重要。阿里巴巴与可变利益实体签署协议,并依靠VIE股权持有人来履行VIE对阿里巴巴的合同义务。不过,阿里巴巴表示,这些合同安排可能没有直接控制VIE有效。

因为互联网运营必须取得ICP牌照,VIE结构在中国互联网上市企业中十分普遍,包括新浪、百度、京东等几乎全部互联网上市企业均采用了VIE结构。因为我国相关部门对VIE结构并没有实质的可操作的明文规定,所以从严格的法律层面来说,基于契约精神上的协议控制存在一定法律及道德风险。

2011年 5月,阿里巴巴集团在未经董事会批准的情况下,分步将支付宝(中国)股份有限公司(简称“支付宝”)股权转让给了马云控股的浙江阿里巴巴电子商务公司。这一做法引起了轩然大波,甚至华尔街一些基金经理对于“小股东兼职业经理人”把集团最有价值的资产强行转移到第三方的行为欲提起诉讼。一些公司治理专家也批评,在VIE结构下,公司的核心资产留在中国实体及其所有者手中,海外投资者们根本无法掌控。

马云擅自转移股权使美国市场对中国概念股产生了不信任情绪。当地时间2014年6月18日,美国国会美中经济与安全评估委员会发布警示性报告,称美国投资者购买阿里巴巴集团等中资企业的股票会面临“重大风险”。此报告对阿里能否上市不会产生影响,在美国股市尚未出现使用因VIE结构而导致在美国上市失败的案例。但在讲求诚信的美国资本市场,类似事情或会严重影响到阿里的估值和上市后的法律问题。

阿里估值

阿里巴巴集团自成立以来,建立了消费者电子商务、网上支付、B2B 网上交易市场及云计算等业务,近几年更积极开拓无线应用、手机操作系统和互联网电视等领域。

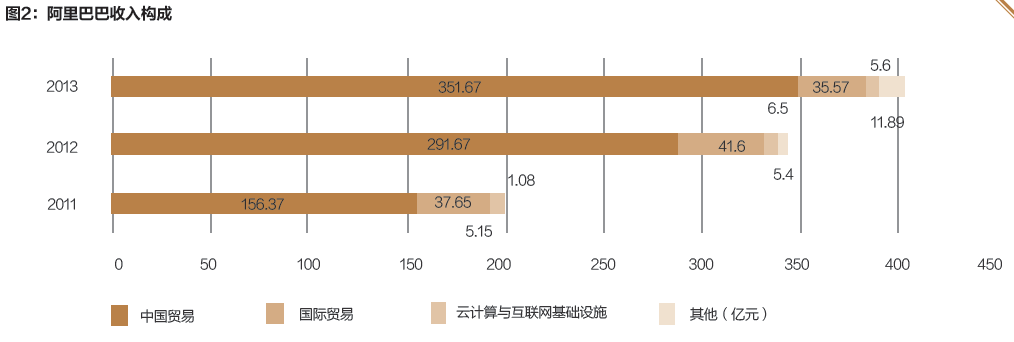

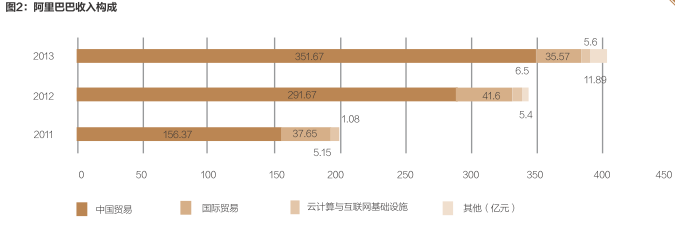

阿里巴巴贡献收入的主要业务包括零售市场(C2C的淘宝网、 B2C的天猫、本地化生活服务的聚划算)、零售市场(C2C的淘宝网、 B2C的天猫、本地化生活服务的聚划算)、批发市场(1688)、国际零售市场(全球速卖通)、国际批发市场(Alibaba.com)、以数据为中心的云计算服务阿里云以及关联公司支付宝(不在上市业务包中)(图2)。而“菜鸟物流”则为阿里巴巴集市业务提供物流整合服务;阿里妈妈为商家提供开放式网络营销平台。

阿里集团旗下电商平台主要有淘宝网、天猫、聚划算、全球速卖通与阿里巴巴国际交易市场、1688(前称阿里巴巴中国交易市场),此外阿里云计算于2009年9月创立,致力向淘宝系平台卖家以及第三方用户提供互联网计算服务,包括数据采集、数据处理和数据存储,以助推阿里巴巴集团及整个电子商务生态系统的成长。

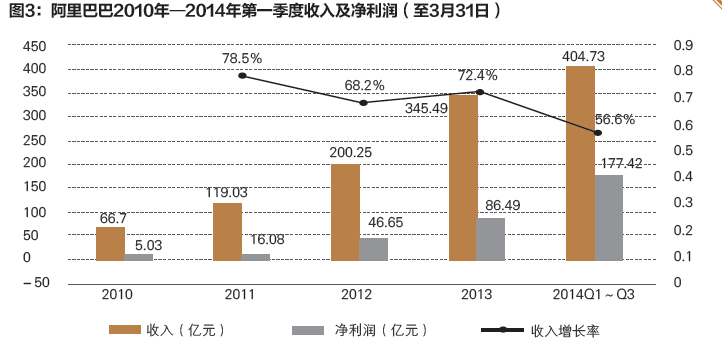

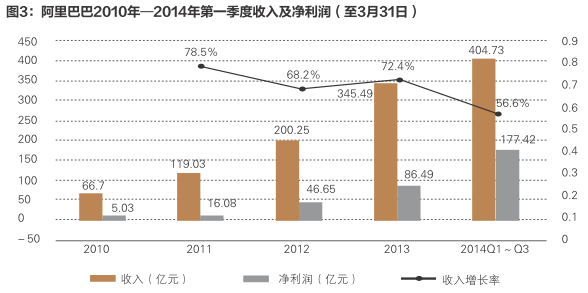

招股书中介绍,“按照2013年总体商品交易量计算,阿里巴巴是全球最大的在线和移动商务公司。数据显示,2013年1—12月,零售市场平台淘宝、天猫、聚划算合计交易额(GMV)达到15420亿元(2483.1亿美元),超过亚马逊与eBay的总和;平台活跃买家数有2.31亿,平均每个活跃买家购买49单,客单价为21.94美元;而活跃卖家数为800万。其中移动平台GMV占比19.7%,与2012年占比7.4%相较增长12.3个百分点。2014年第一季度总营收为30.58亿美元,同比增长66%,净利润为13.64亿美元,同比增长110%,毛利润23.77亿美元,同比增长73%;运营利润16.42亿美元,同比增105%;归属阿里巴巴原始股东的净利润为13.49亿美元,较2013年同期的6.42亿美元,增长110%(图3)。

阿里巴巴以平台为主的盈利模式,决定了其收入与盈利主要与平台交易额的增长密切相关。阿里巴巴本身并不直接售卖商品,也没有库存。纯粹的平台模式下,毛利率水平一直很高。2009年以来,阿里集团毛利率一直在70%上下浮动,最低66%,最高78%。而且,随着平台交易额的放大,阿里巴巴的收入规模亦水涨船高,相应的成本和费用占比快速下降,运营利润率和净利润率则迅速攀升。从2010 财年至今,阿里集团的运营利润率从-13.1%上升到了51.2%,净利润率从-7.5%上升至43.8%。

2014年9月19日晚,阿里巴巴在纽交所上市的钟声正式敲响。开盘报92.7美元,较发行价大涨36.32%。开盘后直线拉升,一度逼近100美元,最高价为99.7美元。截至收盘,大涨38.07%,报93.89美元。总市值达2314亿美元。

对比显示,在中国IT互联网企业中。阿里此次上市后,已成为中国市值最大的互联网公司,超过腾讯(1512亿美元)与百度(795亿美元)之和(2307亿美元)。而在电商企业中,阿里市值约为京东(389亿美元)的6倍、唯品会(116亿美元)的20倍、当当网(10亿美元)的231倍。

在全球IT互联网企业中,阿里的总市值已经超过Facebook(2026亿美元)、亚马逊(1504亿美元)、eBay(648亿美元)等互联网企业,也超过了IBM(1932亿美元)、甲骨文(1867亿美元)、英特尔(1727亿美元)、高通(1269亿美元)等IT企业。总排名仅次于苹果(6063亿美元)、谷歌(4041亿美元)、微软(3894亿美元)。

基于电子商务行业的增长前景和阿里巴巴集团的货币化能力,测公司未来三年净利润的复合增长率将至少保持30%以上。从其披露的各项数据来看,阿里的电商业务依然遥遥领先,此格局恐怕短时间内也不可能发生改变。参考电子商务公司的估值水平,预计阿里巴巴集团总市值有望达2500亿美元。

投资风险

阿里巴巴上市首日以惊艳的表现成为美国史上融资规模最大的IPO。但有业内人士指出,阿里上市之初遭遇爆炒,然中长期前景堪忧。理由如下:第一,成长性难支撑高估值。阿里已经占到中国互联网零售流量的80%。一家高速增长的小公司在几年内收入增长两到三倍并不稀奇,但阿里巴巴已经是成熟的公司。在如此庞大的规模基数下实现高速增长,是个高难度的命题。

第二,阿里移动端发展竞争力或变现能力低于预期。阿里财报表明,其工作重心虽然转向移动领域,但移动流量提升却没有转化为实际的购买力,如何将移动流量货币化是极大的挑战。由于阿里在移动领域增速惊人,很多投资者都忽视了这个问题。值得注意的是,2013年光阿里移动平台就占了中国76.2%的移动交易额。虽然规模令人咂舌,但这也意味着留待阿里巴巴拓展的市场空间有限。

第三,特殊的合伙人制度。阿里拥有公司管理委员会,给予其提名董事会成员的权力。阿里特殊合伙人制度能保证其合伙人在持有少数股份的情况下,仍然实际掌控着公司。而且中国限制外国人拥有互联网公司,这也要求阿里巴巴以可变利益团体的结构运营。这意味着,如果政府撤销许可证,股东将承担更大风险。

淘宝拉低天猫整体营收比率

兴业证券报告显示,天猫的销售额问题,似乎是阿里的机密。阿里在招股书中笼统地将天猫、淘宝和聚划算划作“中国零售市场”范畴,阿里巴巴表示不愿意给旗下各业务定出具体的运营目标,否则会影响各事业部之间的合作。2013年这三部分共实现了1.542万亿元的销售额。这其中天猫和聚划算各占多少,细分平台数据没有给出。这三部分的营收实现路径截然不同,差距如此之大的三块业务,被合并在一起,以一个总数向外公布,耐人寻味。这一类别的收入占到了公司的4/5,不知是否是希望以此来模糊其市值。

据阿里招股书披露,2013 年阿里巴巴总营收为491.47亿元人民币,净利润220.08亿元,对应到1.542万亿元的销售额,减去云计算、国际市场和其他业务营收,相当于阿里从天猫、淘宝和聚划算三者的销售额中获得了2.75%的营收,100 元销售额对应2.75 元收入。

众所周知,天猫实体商品的技术服务费率为销售额5%,这两年重点发展的生活服务类商品,如生鲜,费率在2%左右。考虑到实体商品仍是天猫销售额中的大头,在返点这块天猫做到平均3.5%-4%,是靠谱的。当然,这还没算上天猫的广告业务。

聚划算虽然业务规模不大,但收费很高,加上广告价值巨大。这一块显然不会成为拉低天猫整体营收比率的业务。阿里的中国零售市场只有这三个方面,为什么阿里中国零售市场的整体营收比率能从4%左右拉低到2.7%,必然有某项业务拉了后腿,兴业证券报告指出,这个业务必然是淘宝。

淘宝对天猫的重要性毋庸置疑,没有淘宝,天猫无法存在。淘宝的经济效益和营收能力不如天猫,这一点似乎没有争议,但阿里仍要将淘宝包装成营收能力超强的一个零售实体,与天猫打包出售。投资者如果能看清这一点,会对阿里巴巴的盈利能力有所了解。

支付宝、阿里小微不上市

阿里巴巴此次上市的资产中,不包括支付宝、阿里小贷等阿里小微金融服务集团。但在招股书中,关于支付宝和阿里小微金融集团,阿里巴巴并没有避讳。此前,阿里巴巴、雅虎和软银曾达成协议,未来支付宝上市,阿里巴巴将从中获得20亿-60亿美元的收益。阿里巴巴的招股书显示,截至2012年3月31日的财年、截至2013年3月31日的财年,以及到2013 年年底的9个月,阿里巴巴向支付宝支付的费用分别是13.07亿元、16.46亿元和18.99 亿元。支付宝可能是马云必须接受华尔街资本质疑的业务之一,支付宝2011 年因央行牌照问题而从阿里体系中转移出来。未来支付宝何时上市?怎么上市?对马云而言都是一个挑战。

上一篇:李筱强:股票发行注册制改革更应关注财务真实性

下一篇:李博雷:超越交易重塑银行与客户关系——互联网时代银行业客户体验管理策略探索(下篇)