作者:清华金融评论

分类:央行与货币-总11期, 总11期, 政策与监管, 清华金融评论杂志文章

标签:梁建

评论:没有评论

文/梁建 本文编辑/孙世选

梁建 本刊特约金融评论员

后危机时代央行将金融稳定纳入货币政策框架

理念转变促使货币政策重视金融稳定

危机前,主流观点认为货币政策工具不适用于压制资产泡沫,主要用于泡沫破灭后稳定经济。美联储前主席格林斯潘1999年6月在美国国会做证时明确提出,货币政策主要目标是物价稳定和充分就业,不适用于压制资产泡沫。这一方面是因为资产泡沫事前很难识别,识别泡沫意味着与整个市场的意见相左,判断错误的可能性较大;另一方面是因为资产泡沫本身一般不会对经济造成灾难性的影响,但泡沫破灭后政策调整不到位则会严重伤害经济增长。20世纪90年代日本经济衰退以及1929—1933年大萧条均是由泡沫破灭后政策反应不足引起的。

危机后,央行对金融稳定的重视程度明显提升,除了加强利用宏观审慎政策防范系统性风险之外,还将货币政策作为防范金融风险的一个政策选项。通过对金融危机的反思,部分央行官员认识到,监管和宏观审慎政策在维护金融稳定上存在不足,货币政策应在其中发挥一定作用。前任美联储委员斯坦(Jeremy Stein)指出,金融监管在抑制金融风险方面存在缺陷:监管套利广泛存在;金融监管作用范围有限,难以约束所有市场参与者;金融创新使得投资者的风险行为更加不透明,难以被监管方识别;监管政策的修订需要较长时间的讨论,不能根据需要及时调整。相比较之下,货币政策的作用范围更广,可以影响所有的市场参与者和市场行为。美联储主席耶伦也承认,监管和宏观审慎政策存在一定的不足,有时可能需要调整货币政策来应对金融风险。

监管框架调整突出了央行维护金融稳定的职能

金融危机后,世界主要国家均在金融监管体制方面进行了改革。总体来看,通过机构设置的调整,主要经济体均加强了央行在维护金融稳定方面的作用。

2010年7月,美国总统奥巴马签署《多德—弗兰克华尔街改革与消费者保护法案》,根据规定,美联储新增了对系统重要性非银行金融机构的监管权,承接了储蓄监理署对储蓄类控股公司的监管权,新成立的消费者金融保护局也设在美联储内。该法案强化了美联储在防范金融系统性风险中的核心地位。

2013年4月,英国《金融服务法》(Financial Service Act)正式生效,结束了金融监管由“英格兰银行、金融服务局、财政部”三方共同负责的体系。英格兰银行内部增设金融政策委员会,负责识别、评估、监测系统性风险,并提出政策建议。原金融服务局被撤销,其职能分别由审慎监管局和金融行为监管局承担,其中审慎监管局是英格兰银行的附属机构,负责维护单家金融机构的安全稳健运行,具体执行金融政策委员会的宏观审慎政策指令和建议。此次改革确定了英格兰银行在维护金融稳定中的核心地位。

欧洲银行业单一监管机制(SSM)已于2013年10月获得欧盟委员会的批准,预计将于2014年11月正式运行。在“单一银行监管机制”的框架下,欧央行将统一行使银行监管职能,这对维护欧元区的金融稳定具有重要意义。

当前主要争论

危机后,主要央行实行零利率和量化宽松政策,促进了经济复苏和就业改善,同时大幅推升了资产价格。目前市场和央行就是否有必要因为对金融稳定的担忧而调整货币政策存在较大争议,焦点之一是当前市场是否有泡沫,之二是货币政策传统目标与金融稳定目标的权衡取舍。

当前金融稳定形势

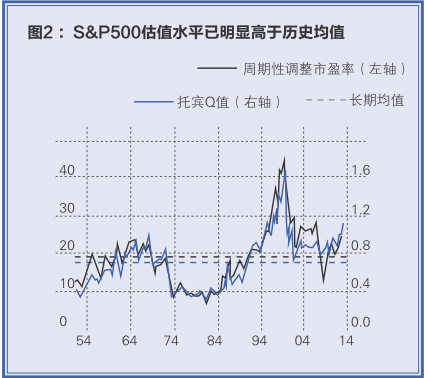

国际清算银行(BIS)及前任美联储委员斯坦等认为当前金融市场存在泡沫。BIS在2014年6月发布的年度报告中指出,在当前极度宽松的货币政策下,投资者追求高回报的行为(reach for yield)导致信用市场和股票市场的表现与经济基本面背离(图1、图2),出现泡沫现象。包括高收益债券和杠杆贷款等信用质量较差的产品发行量不断攀升,信用利差水平持续收窄至历史低位,经周期性调整的市盈率(CAPE)等股市估值指标远高于历史均值。斯坦更是早在2013年就指出杠杆融资等领域存在过热现象。

美联储主席耶伦认为,房地产、股票、公司债等虽有较大涨幅,但估值基本与历史平均水平相当,过热现象只体现在小盘股等局部市场。她表示,美联储一直高度关注当前宽松货币政策下投资者追求高回报的行为。目前某些领域,如低评级公司债、小盘股、生物科技、社交媒体股的估值与历史相比较高,但对金融系统稳定的威胁不大。

货币政策传统目标与金融稳定目标的权衡取舍

耶伦等人认为,可在货币政策的讨论中增加对金融稳定的关注,但将其作为货币政策的核心目标成本较高,宏观审慎政策应为金融稳定的第一道防线。一是货币政策在处理金融稳定方面是比较钝的工具,紧缩货币政策虽然可以抑制经济过度杠杆化等风险,但其作用机理更复杂,效果的不确定性较高,且紧缩的货币政策对经济和就业的负面影响较大,用其维护金融稳定成本较高。二是宏观审慎政策对金融稳定的作用更直接、有效,愈加完善的宏观审慎政策愈可以加强金融系统的弹性和抵御风险的能力,从而降低运用货币政策防范金融风险的必要性。三是货币政策制定者应密切关注金融风险,考虑到宏观审慎政策存在一定的局限性,有时可能需要调整货币政策来抑制金融风险,即货币政策是维护金融稳定的最后一道防线。

斯坦等人认为,宽松货币政策带来的金融风险无法通过金融监管完全消除,货币政策调整可以更有效地控制金融风险,因此当金融市场出现泡沫迹象时货币政策的宽松幅度应该降低。他们认为,金融市场的不稳定会加大就业和通胀的波动率,央行实现价格稳定和充分就业目标的难度会上升。产出缺口较大时,宽松货币政策的正面作用远大于负面影响,货币政策不需要因金融稳定而做出明显调整。随着经济增长和产出缺口的弥合,相较于货币政策的传统目标,金融稳定目标对货币政策的影响应越来越明显。

瑞典的实践经验

2010年,瑞典央行由于对家庭负债和房地产市场的担心而加息。金融危机中,瑞典经济受到的影响相对较小,房地产市场几乎没有调整。截至2010年年中,瑞典房价相比1995年上涨了近200%,家庭部门债务占可支配收入的比例由88%上升至163%。面对房地产市场的过热,瑞典监管部门对房地产抵押贷款进行了一些限制,例如贷款价值比(LTV)不得高于85%,将房地产抵押贷款的风险权重提升至25%等。但瑞典央行并没有等到这些政策发挥作用,就于2010年中开启了升息周期,基准利率在一年的时间内由0.25%提升至2%。

紧缩的货币政策导致通胀大幅下滑,家庭部门的债务比例上升。货币政策的紧缩导致瑞典经济增速由8%下滑至0左右,失业率维持在8%,远高于危机前6%的水平,通胀由2%降至0附近。同时,由于债务负担水平的上升和收入水平的下降,居民债务占国内生产总值(GDP)的比例并未出现明显下降。根据瑞典央行前任副行长斯文森(Svensson)(2014)的估计,若基准利率维持在0.25%不变,通胀、就业、家庭部门负债率会明显好于加息后的实际情况(图3)。由此可见,货币政策作为金融稳定的第一道防线,不仅使其传统目标难以实现,对金融稳定的促进作用也十分有限。

瑞典最终调整货币政策,利用宏观审慎政策来控制金融风险。面对经济和通胀的下滑,瑞典央行从2011年末进入降息周期,基准利率于2014年7月降至0.25%,达到加息前水平。同时,瑞典进一步完善金融监管框架,成立金融稳定委员会,并赋予金融监管局全面监控宏观和微观金融风险的权力。宽松的货币政策使瑞典经济逐渐复苏,房地产市场和居民债务并未出现大幅上涨。

影响和启示

宏观审慎政策将会继续成为央行维持金融稳定的第一道防线,金融监管可能会更加严格。理论和实践证明宏观审慎政策防范金融风险成本较低、作用更直接,货币政策工具成本较高、作用机理更复杂。欧美等央行均表示会将宏观审慎政策作为防范金融风险的第一道防线,金融监管可能会更加完善和严格。随着经济复苏和就业市场改善,央行对金融风险的担心可能会进一步上升,不排除因对金融稳定的担忧而收紧货币政策的可能性,应密切关注央行主要官员对金融风险的评估。

我国应借鉴国际经验,健全和完善金融监管框架。目前我国杠杆率水平较高,影子银行、地方债务等风险凸显,货币政策承担了部分维护金融稳定的职能。借鉴国际经验,在我国现行的一行三会分业监管模式下,完善金融监管协调部级联席会议制度,加强金融宏观政策与微观监管的协调,加强监管部门之间的协调,避免出现监管真空,减少政策冲突和监管冲突,有利于提高金融监管的效率和质量,使金融监管和宏观审慎政策真正成为维护金融稳定的第一道防线,减少用货币政策维护金融稳定的必要性。

上一篇:李博雷:超越交易重塑银行与客户关系——互联网时代银行业客户体验管理策略探索(下篇)

下一篇:高善文:外需恢复还是微刺激见效?——对二季度经济企稳的分析