作者:清华金融评论

分类:消息汇

标签:货币政策

评论:没有评论

文/新浪财经洛杉矶特约撰稿人 周宇

中国经济杠杆上升之源不在于货币政策宽松,而在于政府为维稳经济而主导的低效率投资。在房地产下行趋势明确、影子银行道德风险逐步释放和地方政府融资规范化的背景下,放松货币不但不会加剧杠杆风险,而且能降低私人部门融资成本。对改革非但不是阻碍,反而是一种促进。

中国经济在八月份的大幅放缓使得市场对未来政策的取向再次激辩不休。其中的焦点是货币政策是否需要全面放松。随着央行[微博]本周先后注入流动性并降低回购利率,货币政策宽松短期利率下行的局面已经形成。

然而,也有不少人对此持反对意见,认为放松货币政策将重复“四万亿”的错误,重新鼓励资金流向低效率的部门,加剧经济的结构性问题并且阻碍改革的顺利推行。可是,当前经济面临的问题是否同四万亿时期具有可比性呢?

中国经济在过去几年已经发生了显著深刻的变化。在潜在经济增速下降、影子银行扩张以及利率市场化等多重因素的叠加下,对宏观经济的解读和政策的实施已变得更加复杂。但万变不离其宗。通过两个简单的数据,大致可以反映出中国经济过去几年的运行规律。

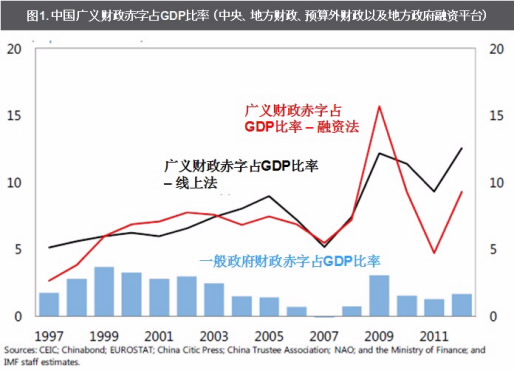

第一个数据是政府的真实财政支出水平。国际货币基金组织[微博](IMF[微博]) 在今年年初的一篇报告中指出,中国各级政府的财政支出在维系中国经济稳健增长的过程中扮演了主要角色。如图1所示,IMF估计的包括中央、地方、预算内外以及融资平台在内的广义政府财政赤字约为10%左右,远高于国际上通用的狭义一般政府财政赤字水平。这一估计还未包括政策性银行以及中央地方国有企业的净支出水平。

图一

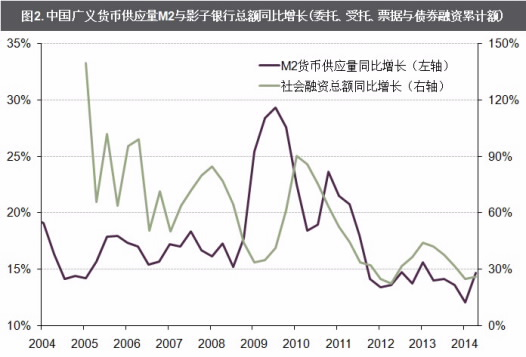

图一第二个数据是广义货币供应量M2的增速。如下图所示,尽管影子银行蓬勃发展,融资累计余额在过去三年保持着年均30%的增速,但衡量货币政策的主要指标整体货币量M2的增速同期并未明显上升。影子银行的创造与发展更多的是监管政策的改变以及地方政府、地产、制造业等实体融资需求的反映,而非出于货币政策的宽松。

图二

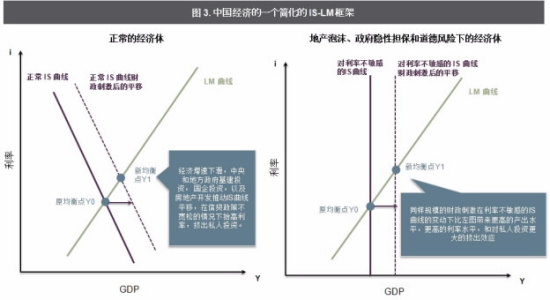

图二有了这两个数据,用一个简化的宏观经济学中的IS-LM框架,大概可以比较清楚的解释中国经济过去几年的发展情况。如下图所示,中国经济的特征是存在着地产泡沫、政府隐性担保和道德风险,使得表示财政支出的IS曲线(包括中央、地方财政和国有企业)以及房地产投资对利率极端不敏感。而货币供应增长率依然保持在一个较稳定的水平,反映在LM曲线的相对固定。

图三

图三过去几年中政府在经济增速大幅下滑时倾向使用财政手段维持经济,而坚持稳健的货币政策。在政府主导投资对利率不敏感的环境下,同等规模的财政刺激导致的IS曲线平移将带来更高的产出水平和更高的利率水平,以及对私人投资更大的挤出效应。

这就解释了在过去几年中,为什么中国经济在大幅放缓后总能迅速反弹;为什么产能过剩、投资回报率在不断下降,资金却持续流入;为什么无风险收益率高企,而私人投资在简政放权后依然持续低迷。换句话说,中国经济杠杆上升的根源不在于货币政策过松,而在于政府为维稳经济而主导的低效率投资。

要改变这个局面,一方面需要提高低回报行业对资金成本的敏感度,降低政府主导的投资对资金的占用,另一方面需要增加货币的供应量,降低利率使得私人部门获得更多的信贷资源。在经济下行的压力下,大规模允许违约,打破道德风险,可能将使经济陷入“债务-通缩”的恶性循环。因此,在IS曲线只能缓慢变化的约束下,放松货币政策(平移LM曲线)是短期内唯一的选择。

在房地产下行趋势明确、影子银行道德风险逐步释放和地方政府融资规范化的背景下,放松货币不但不会加剧杠杆的问题,而且能够降低私人部门融资成本,稳定经济预期。对改革非但不是阻碍,反而是一种促进。

正如笔者一再强调的:宽松的货币政策与改革并没有根本矛盾。将两者对立起来并无必要。在西方国家,的确有因刺激政策获得经济短期企稳而懈怠改革的先例,但这是由于西方的决策体制和不同选民群体对改革认知不一所决定的。中国经济发展带来的一系列问题使得上至高层,下至平民百姓,都深知改革的必要性和紧迫性。政府对改革的承诺不会因为经济企稳而放缓,相反,一个平稳的经济环境更有利于自上而下的改革的推行。

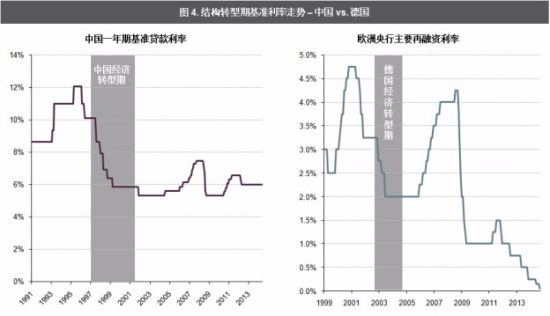

即使是一些改革论者所津津乐道的两个结构性改革的成功例子:90年代末期的中国和21世纪初期的德国,在经济改革的同时,也采取了宽松的货币政策作为缓冲。如下图所示,从1997年到1999年,中国一年期贷款基准利率从9.18%下调到了5.58%,并在2002年于5.04%触底。德国经济在03年陷入衰退的时候,欧洲央行基准利率同样也是一路下调。

图四

图四因此,中国迫切需要放松货币政策以防止经济持续大幅下行引发金融风险。而央行近来的行动意味着决策者们意识到了放松货币政策的必要性。放松货币政策并不必然导致结构性问题的加剧,也不会因此阻碍改革。要纠正将宽松货币同改革对立起来的僵化思维,切不可将货币宽松妖魔化。

(本文作者介绍:就职于美国某大型资产管理公司,从事全球宏观经济和投资策略研究。)