作者:清华金融评论

分类:消息汇, 评金融

标签:李婧

评论:没有评论

“双创“ 时代下,创业投资行业蓬勃发展,创业投资的发展走势既是创新创业的风向标,也是多层次资本市场的重要组成部分。目前,市场上诸多知名机构会定期发布国内一级市场投资行业报告及细分领域的投资分析,表现形式多种多样,需要一个更加标准化的统一指数体系来反应市场变化趋势,增强创业投资市场的信息透明度和有效性,也为树立创业投资资本市场行业标准做好铺垫。统一的标准化指数体系既是对现有股权投资市场研究分析的概貌描绘,更是对我国多层次资本市场指数研究领域的重要补充,创业投资作为多层次资本市场的一部分,建立统一的标准化指数体系之后才能与不同资本市场进行跨市场、跨时间的比较,成为中国资本市场运行的重要参考指标。

1. 指数体系组成:根据创业投资资本市场的特点,参考物价指数、股票价格指数、房地产和艺术品市场指数等主流财经指数的编制方法,我们将创业投资综合指数体系设置为三个主要指数组成的指数系列,包括:创业投资活跃指数、创业投资机构融资景气指数、创业投资退出指数。1)创业投资活跃指数:以样本机构的投资规模和投资数量为考察对象(变量值),反映在创业投资市场上总体和各行业投资的活跃程度。

2)创业投资机构融资景气指数:选取全行业(基金业协会)机构的资金管理规模及管理公司数量为考察对象(变量值),反映创业投资机构进行基金融资的景气情况。

3)创业投资退出指数:选取样本机构投资项目退出数量作为考察对象(变量值),反应创业投资市场上投资退出指数。

2. 选取代表性样本机构:指数系列的计算需要选择相匹配的具有代表意义的样本机构,样本机构的评选十分重要,直接影响创业投资指数系列的质量。我们综合了国内外成熟平衡计分卡评价体系、指数评价体系、等级评价体系等方法从品牌影响力、投资能力、市场活力、退出能力、参与能力、募资能力等维度设计若干个相应的细分指标,选出 52 家样本机构(投资管理公司)。

3. 指数体系计算步骤:根据上述指数体系的编制方法,我们可以分别计算各项指数,以创业投资活跃指数为例,考虑进行用样本机构投资规模和投资数量为考察对象(变量值),来反映不同报告期内不同行业的投资规模的总体变化情况,以体现创业投资市场在一定时期(或特定行业内)的活跃程度等特征,同时也为资本市场的相对力度分析提供研究数据。1. 收集原始数据 ;2. 将原始数据按照行业和季度两个维度进行整理 ;3. 以 2010 年 Q4 作为基期计算。

我们对早期的选择进行了修正处理,将基期的投资规模与投资数量定为这个样本机构在 2011 年一季度至 2011 年四季度间所发生的所有投资案例的平均金额和数量。

(二)指数特征1. 明晰定义:参照证监会对创业投资基金的定义,根据《国务院关于促进创业投资持续健康发展的若干意见》(国发〔2016〕53号),创业投资基金主要指向处于创建或重建过程中的未上市成长性创业企业进行股权投资,以期所投资企业成熟后主要通过股权转让获得资本增值收益的私募股权基金。2. 样本机构具有一定代表性:参考知名机构排名,以及京西资本和 FellowPlus 对 FOF 投资机构的访谈尽调,选出52家样本机构。

3. 跨时间维度较大、数据较全面:对成分机构 2011-2017 年多维度大数据分析。

4. 跨市场相对力度分析:选择上证 380 分行业指数作为相对力度分析中股票市场活跃程度的代表,和创业投资指数进行比较分析,是国内首个反映不同资本市场投资组合相对力度分析的指数分析方法。(上证 380 指数是从上证 180 样本股之外的公司中选择的一批成长性好、获利能力强、行业优势明显的新兴蓝筹股,代表具有成长性潜力蓝筹特征的新兴蓝筹指数)

三个指数基期皆为 2010 年 Q4 季度,基期指数为 1000 点。因 2017 年数据发布存在滞后性,所以 2017 年数据不具备参考意义,在之后的分析解读中会舍弃2017年数据。

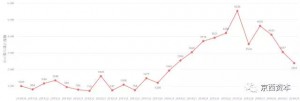

从投资指数来看,2011 年至 2016 年,创业投资活跃复合增长率 27%。进入 2014 年后,指数出现激增,至 2015 年 Q3 达到峰值 5536 点,然而从 2016 年 Q1 开始,指数呈明显下降趋势,至 2016 年底,指数跌至 2385 点, 接近于 2014 年 Q2 水平。

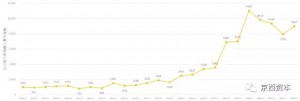

从 2011 年初至 2015 年初,融资景气指数呈现稳步上升趋势,指数从 941 点升至 3548 点,年复合增长率约为 52%。指数在 2015 年内出现了爆发式增长,2015 年底达到了顶峰 11007 点,年增长率超过 300%。

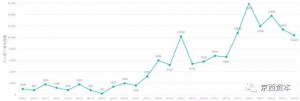

从 2011 年初至 2016 年底,创业投资退出指数的年复合增长率超过 50%,指数在 2015 年底达到顶峰 16000 点,较 2011 年初指数增长了近 20 倍。指数在 2015 年内出现了井喷式的发展,尤其是从第二季度至第四季度,指数增长了近 10000 点。

计算结果发布 — 创业投资活跃指数与创业投资机构融资景气指数:

如果把这些指数走势图进行比较分析,我们可以看出一些有意思的现象。

1. 创业投资机构融资和投资的热度不一致,比如2014年开始投资指数快速增长,增长率达到 23%,到 2015 年 3 季度增长率达到 32%。而募资在 2014 年保持稳步增长,至 2015 年 Q2 募指数急剧增加,增长率达到 86%。随后,投资指数从峰值下降,投融资存在时间差,也就是我们所说的市场环境一边是融资非常活跃,一边是陷入资本寒冬。2.融资景气指数复合增长率(53%)比投资活跃指数复合增长率(27%)要快。对比2014-2016年数据,投资金额的增长率(76%)比投资数量的增长率(13%)高,募资增长速度大于投资增长速度,一方面投资进度相对慢,另一方面更多的钱并没有带来投资数量的同比增加,资本会更集中在投资头部项目,头部项目金额和估值越来越高。

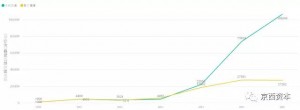

计算结果发布 — 创业投资活跃指数与上证 380 指数 3. 退出指数:从项目退出事件数量可以反映市场普遍的退出情况,数据显示 2015 年 Q2 增长速度非常快,达到 16000 点,但在随后的1年时间里回落至 2015 年 Q2 的水平。项目退出的变化情况与“退出年限”、“退出方式”等密切相关,但目前我们还没办法确认退出指数的关联性。4. 上证 380 指数与投资活跃指数:2014 年-2015 年,两个指数趋势重合度非常高。一级市场的投资热度增长很快时会对二级市场投资增长有积极的影响;但遇到消极情况的时候,二级市场的投资下降会对一级市场的投资有较大影响,影响反应速度大概在一个季度,影响反应灵敏。推测,如果一级市场热度持续提高的话,二级市场的投资热度可期,在细分行业投资中会体现明显。5. 你的 IRR 是否能跑赢大盘?

3. 退出指数:从项目退出事件数量可以反映市场普遍的退出情况,数据显示 2015 年 Q2 增长速度非常快,达到 16000 点,但在随后的1年时间里回落至 2015 年 Q2 的水平。项目退出的变化情况与“退出年限”、“退出方式”等密切相关,但目前我们还没办法确认退出指数的关联性。4. 上证 380 指数与投资活跃指数:2014 年-2015 年,两个指数趋势重合度非常高。一级市场的投资热度增长很快时会对二级市场投资增长有积极的影响;但遇到消极情况的时候,二级市场的投资下降会对一级市场的投资有较大影响,影响反应速度大概在一个季度,影响反应灵敏。推测,如果一级市场热度持续提高的话,二级市场的投资热度可期,在细分行业投资中会体现明显。5. 你的 IRR 是否能跑赢大盘?

创业投资活跃复合增长率 27%,创业投资机构的账面回报率既有投资机构的投资管理水平也有市场大势推动因素,样本机构的 IRR 是否能超越投资活跃指数?。

我们期待各位投资人根据创业投资 50 指数体系挖掘更多有意思现象和解答,也对未来一二级市场投融资趋势判断提供可参考性。

分行业解读 — 创业投资活跃指数(分行业):

上图展示了行业的投资活跃指数趋势,重点在于“变化”,所以行业间“规模”不具备可比性。从整体看,2000-2015 年,四个行业都呈现出上升趋势,但“健康医疗”发展速度远低于其他三个行业。“金融”和“房产家居”发展趋势相似,在 2015 年达到顶峰后,出现下滑,在其他三个行业表现疲软的情况下,“车辆交通”依旧保持较强的活跃度。

车辆交通:自 2014 年起,“车辆交通”出现井喷式发展,至今指数高涨,背后原因是“出行用车”、“共享单车”和“新能源汽车”的持续加持,从 “Uber” “滴滴”到“摩拜” “ofo” 再到各种互联网企业杀入“新能源汽车”领域,热度不断升温。医疗健康:指数走势相对平稳,投资活跃度并没有出现明显增长,不过在线医疗领域发展良好,如“春雨医生”、“好大夫在线”、“微医”等。医疗健康的钱投到二级市场会不会更强一些?如生物科技界的腾讯 – “华大基因”,在一级市场融资 72.15 亿,自 2017 年 7 月 14 日上市后,表现强劲,连续 18 个交易日涨停,累计涨幅高达 566%,成交额近 300 亿,远超过一级市场这几年的投资金额。我们会在后面的一二级市场相对力度指标分行业对比中介绍。

相对力度解读–一二级市场投资活跃指数相对力度指数:在资本市场投资中,又将股权投资市场称为一级市场,股票投资市场为二级市场,投资资金在两个市场间流动和资产配置,交叉关联程度很高。我们选择上证380分行业指数作为相对力度分析中股票市场活跃程度的代表,选择创业投资分行业活跃指数作为创业投资市场活跃程度的代表。

相对强度每个时点的绝对数值是没有意义的,但从相对强度的趋势线可以看出,峰值在逐年下降,说明一级市场相对二级市场的热度是在逐年提升的,高于趋势线属于超买状态。相对方差波动率是越来越小的。反映出来资金在一二级市场趋于平稳,不会剧烈流进流出,也是反映多层次资本市场投资稳定性的一个指标。

从一二级市场相对力度分行业指标来看,游戏娱乐行业的相对力度指标平均值最大,车辆交通、金融、文化传媒这三个行业的相对力度指标平均值最小。反映出,在游戏娱乐行业领域,二级市场相对于一级市场的活跃程度更强势一些,资本市场投资资金在游戏娱乐行业的投向上更倾向于二级投资市场;而在车辆交通、金融、文化传媒这三个行业相比其他行业而言,其二级市场相对一级市场的活跃程度更弱势一些,资本市场投资资金在这三个行业中对股权投资市场的投资热情度相对其他行业更高。回头来看医疗健康相对力度指标,自 2016 年起基本高于车辆交通、金融、文化传媒,反映出在医疗健康领域,股票投资市场相对于股权投资市场的活跃程度更强势一些,资本市场投资资金更倾向于投向二级市场。

1. 指数体系修正机制:为保证本一级市场指数体系的准确性、时效性、可持续性,一级市场指数体系采用基数修正法。2011 年后新成立机构达到上述成分机构选择标准,将被纳入成分机构,初始成分机构不再达到上述成分机构选择标准,将被剔除成分机构之列。新纳入和剔除成分机构将会对当期指数产生影响,从而使投资人错误估计当前市场繁荣程度。为使当期与基期的计数口径保持一致,我们将持续采用指数修正法对原基期指数进行相应调整。2. 解读通道:

我们仅提出了一些应用场景,欢迎感兴趣的机构共同贡献指数体系和深化解读内容,请发送邮件至 jxzb@shougangfund.cn,或扫描二维码关注京西资本微信公众号。

FellowPlus 作为一级市场研究咨询机构,用量化的视角审视一级市场,通过数据分析,协助京西资本建立创业投资 50 指数体系,助力一级市场标准化。

上一篇:鞠建东:逆全球化推动全球化结构性调整

下一篇:朱少平:私募股权投资趋势与展望 | 财富管理周报