作者:清华金融评论

分类:总45期, 清华金融评论杂志文章, 资本市场, 资本市场-总45期

标签:无

评论:没有评论

各地金融资产交易场所如雨后春笋蓬勃发展,而其投资者适当性制度并未很好地建立。本文梳理了国内多地金融资产交易场所合格投资者制度的现状,并以相关市场投资者适当性制度进行比较和分析,从而对金交场所个人投资者适当性制度提出建设性的建议。

近几年,互联网金融的蓬勃发展,金融资产交易场所(以下简称“金交场所”)相应发生变化,交易标的不再局限于国有金融企业产权转让、委托债权等传统金融资产,同时投资者也不再限定于机构投资者,个人投资者参与度越来越高。需求决定供给,交易标的的多样化,源于多元化的投资需求,但是投资者的不同需求的满足,应当与特定投资者的风险承受能力相适应。从监管角度来看,普遍性的需求与供给若出现错配,将致使区域风险的积聚,很容易酿成重大风险事件甚至群体性事件。因此,建立金交场所投资者适当性制度是防范金融风险的必要措施。

金融交易场所投资者适当性制度现状

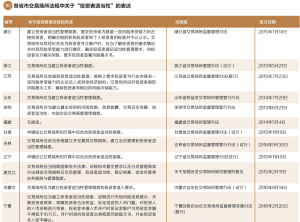

2011年11月11日,国务院发布了《国务院关于清理整顿各类交易场所切实防范金融风险的决定(国发[2011]38号)》(以下简称“38号文”),要求“(各类交易场所要)建立与风险承受能力、投资知识和经验相适应的投资者管理制度,提高投资者风险意识和辨别能力,切实保护投资者合法权益”。在《国务院办公厅关于清理整顿各类交易场所的实施意见(国办发[2012]37号)》(以下简称“37号文”)中,进一步将投资者管理制度定义为投资者适当性,并要求各省级人民政府应当组织对各类交易场所整改规范情况进行检查验收。两个监管文件均指出,投资者适当性制度应该包含风险承受能力、投资知识及投资经验三方面。文件还要求,地方政府应建立相应的监管管理办法,即把设置权限交给各省级人民政府。根据统计,截至2017年7月24日,全国34个省(自治区、直辖市)中,制定了综合性的交易场所管理办法的有21个,占比61.8%。上述省(自治区、直辖市)的交易场所管理办法均对投资者适当性做了一定表述(具体见表1)。

从上表中我们发现交易场所存在以下三点现状:一是在已有交易场所管理办法中的省市中,绝大多数的省份(自治区、直辖市)未对“交易场所应建立投资者适当性制度”进行具体而明确的规定。同时,各金融资产交易场所也并没有制定具有实质性的投资者适当性制度,即一般只对个人投资者最多进行风险评估,无金融资产与投资经验的硬性准入条件。二是在已有的制度中,广西、贵州与宁夏严格贯彻了37号文与38号文的关于投资者适当性的规定。如宁夏要求入市投资者至少缴纳10万保证金,广西与贵州在个人投资者方面作出了硬性准入条件。三是从发文时间上看,交易场所管理办法出台的越晚,其对投资者适当性的阐述越详细些,揭示了监管部门对投资者适当性的关注度在提高。

相关市场投资者适当性制度比较与分析

(一)全国性证券期货市场的个人投资者适当性制度

2017年7月1日正式实施的《证券期货投资者适当性管理办法》将投资者分为普通投资者与专业投资者。其中,专业个人投资者准入条件为:①金融资产不低于500万元,或者最近3年个人年均收入不低于50万元;②具有2年以上证券、基金、期货、黄金、外汇等投资经理,或2年以上金融产品设计、投资、风险管理及相关工作经历等。专业个人投资者以外的为普通投资者,普通投资者与专业投资者在一定条件下可以相互转化,经营机构可进一步对普通投资者与专业投资者分类。《证券期货投资者适当性管理办法》的颁布意义重大,使得散见于各个市场的投资者适当性制度得到了统一与规范,成为资本市场的一项基石。在办法中的第二条规定:“向投资者销售公开或者非公开发行的证券,公开或非公开募集的证券投资基金和股权投资基金……适用于本办法。”但是,该办法是否适用于金交所领域还值得思考。

(二)P2P网络借贷市场的个人投资者适当性制度

2016年8月24日公布的《网络借贷信息中介机构业务活动管理暂行办法》(银监会令[2016]1号)对投资者适当性做如下规定:“网络借贷信息中介机构应当对出借人的年龄、财务状况、投资经验、风险偏好、风险承受能力等进行尽职评估,不得向未进行风险评估的出借人提供交易服务。且应当根据风险评估结果对出借人实行分级管理,设置可动态调整的出借限额和出借标的限制。”这部法规作为P2P网络借贷行业的第一部全国性管理办法,指出了个人投资者适当性的内涵,要求各省市在此基础之上制定相应细则。新形势下,金交场所的发展趋势逐渐与P2P网络借贷存在交集,前者营业范围比后者更加广泛,使得金交场所也部分属于互联网金融这个大框架。因此,金融资产交易所投资者适当性制度的建议,也可以借鉴互联网金融行业经验。

(三)区域股权市场的个人投资者适当性制度

2017年5月公布的《区域性股权市场监督管理试行办法》规定自然人的准入条件为在一定时期内拥有符合中国证监会规定的金融资产价值不低于人民币50万元,且具有2年以上金融产品投资经历或者2年以上金融行业及相关工作经历的自然人。显然区域性股权市场对自然人的准入没有与全国性证券期货市场的一致。在区域股权市场中,证监会为活跃区域股权市场计,自然人的金融资产只需要50万,为后者的十分之一,同时也并没有将个人投资者分为普通投资者与专业投资者。金交场所与区域股权市场同作为地方交易场所,前者主要定位于“债权”,后者以股权为主,债权为辅,两者具有一定的共通性,所以区域股权市场的个人投资者适当性制度同样对金交场所具有很大的参考意义。

金交场所个人投资者适当性制度的建议

借鉴P2P网络借贷市场、区域股权市场、全国性证券期货市场的投资者适当性制度,再结合地方交易场所的实际,关于金交场所的个人投资者适当性制度,本文提出如下建议:

第一,可允许各省市存在投资者适当性制度方面的差异,保证投资者适当性制度的协调。因各省市的实际情况不同(经济发展水平、人均收入以及金融发展程度),各地金交所可在投资者硬性准入条件方面作出不同安排。同时,应该注意发挥清理整顿各类交易场所部级联席会的统筹协调作用,督促各省市在普通个人投资者与专业个人投资者设置方面不各自为政,其准入条件合理有序,如不应出现东部省份在人均收入要求比西部省份还要低的倒挂情形。

第二,投资者适当性管理制度设置权限应由省级及以上监管部门统一设置。各省市已出台的管理办法大多把设置权限下放到各交易场所。而各交易场所为吸引投资者,扩大交易量,并没有贯彻制定投资者适当性制度。因此必须在省级及以上监管部门层面对个人投资者适当性作出框架性安排。

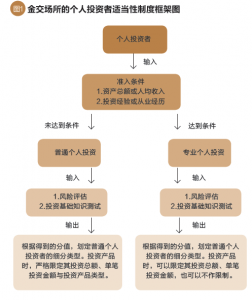

第三,借鉴《证券期货投资者适当性管理办法》,将个人投资者分为普通个人投资者与专业个人投资者。分层的成果可应用于个人投资者可投产品权限,从而扩大对投资者的覆盖面。如金交场所交易的定向债务融资、基础资产收益权、不良资产转让等产品中有的风险暴露较大,分层可以很好地解决普通投资者参与性问题,实现现代金融的普惠性。

第四,在具体操作层面,金交场所先根据个人投资者的资产总额、人均收入、投资经验等条件将投资者划分为普通个人投资者与专业个人投资者;然后分别对两种类型的个人投资者进行风险评估与投资基础知识测试,根据得分值将普通个人投资者细分为不同类型,如极度保守型、保守型、稳健型、成长型、进取型。同时,借鉴P2P网络借贷办法,普通个人投资者在投资总额、单笔投资金额与投资产品类型方面受到一定限制,并加以动态调整以最大限度保护普通投资者利益。

第五,为使个人投资者适当性制度落实到位,单靠地方金融办的监管不够,各省市应尽快建立统一的具有交易场所监管性质的登记结算机构。登记结算机构可以独立地为交易场所提供交易品种、投资者信息、交易合约等各类信息的登记服务,能够最大限度地确保个人投资者得到合理分层及其风险偏好与金融产品类型的相匹配。

(董炉宝为国家开发银行广州审计分局稽核专员,董耀平为南宁金融投资集团投资有限责任公司办公室职员。本文编辑/王蕾)

上一篇:张翎、行宇:商业银行资管业务参与股票质押式回购风险管理研究

下一篇:何跃:在服务实体经济发展中实现中小银行转型发展