作者:清华金融评论

分类:国际, 国际-总44期, 总44期, 清华金融评论杂志文章

标签:无

评论:没有评论

本文分析了美联储“加息”和“缩表”当前进展,并对未来路径进行研判,认为美元所具备的全球基础货币属性决定了美联储的重要行动必将产生外溢效应,未来应注意其他主要央行的决策反应,与全球金融条件是否恶化,并阐述了美联储缩表以及其外溢效应对中国的启示。

美国全面开启货币政策正常化进程,6月美联储议息会议决定将联邦隔夜基金利率升息25基点至1%~1.25%,预计2018年底目标政策利率将上升至2%左右。美联储表示今年四季度将开始以渐进、可预期的方式缩减资产负债表规模。预计从正式缩表开始的未来四年,美联储将累计削减2.0万亿美元左右的长期债券持有量。随着美联储缩表的持续推进,美债利率曲线缓慢抬升的方向是确定的,但幅度、速度以及影响究竟如何演化,仍取决于全球经济复苏进程、市场风险偏好变化以及其他央行行动等多重力量的博弈,仍需密切观察。

美联储“加息”和“缩表”

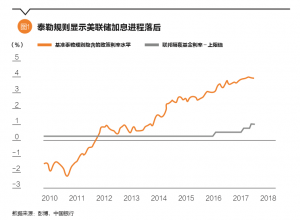

当前进展与未来路径

美联储6月的加息是自2014年末退出QE、2015年12月首次升息以来的第四次加息。从“加息”决策背景看,当前更多是对货币政策调整滞后的补偿性加息,同时由于绝对利率水平仍处于历史低位,对实体经济的冲击十分有限。美国劳动力市场持续紧固,5月失业率已降至4.3%,属于充分就业水平;虽然PCE(个人消费支出物价指数)核心通胀连续两个月下滑,不及市场预期,但美联储主席耶伦认为通胀走低是由于临时性因素的扰动,中期来看仍将走升。不可忽视的是,基于传统的泰勒规则,当产出缺口为正和通胀缺口超过目标值时应提高名义利率,即当前政策利率水平应当接近4%的水平,远高于当前1%的水平。

从货币政策作用机制看,长期实际利率(名义利率-通胀)对实体经济最关键。名义利率方面,短端已升息四次并预期继续走升,但期限利差持续低迷,当前更是处于负值区域。这也是为什么在当前加息背景下,长期债券名义利率水平难以相应上行的直接原因。通胀方面,市场TIPS通胀补偿债券所隐含的预期通胀水平十分温和。综合来看,长期实际利率整体仍处低位,对实体经济复苏构成较强支撑。

关键问题是,为什么美债期限利差如此低迷?第一,通胀风险补偿呈左偏分布。由于人口结构老化、革命性创新迟滞、劳动生产率持续放缓、贫富分化加剧等结构性矛盾,深刻改变了传统菲利普斯曲线的映射关系,呈现低通胀型复苏特征,进而使得期限利差所对应的通胀补偿极低。第二,长期国债的持有者结构变化。当前美国国债总规模16万亿,其中海外投资者持有量占比39%,美联储持有量占比16%,这两大买入并持有型的投资者深刻改变了长期债券的供需格局。

所以,未来推高期限利差的主导力量主要有三个:第一,通胀预期重新走高,当前至2018年的核心通胀走势仍难以达到政策目标水平。第二,海外投资者减持,当前欧日央行仍维持宽松,日本收益率曲线控制将10年日本国债压在零值左右,套利机制的存在,一定程度也压制了美债期限利差的走阔空间。第三,美联储减持,该预期较为明确,但是减持的量能否被其他买家完全消化存在一定不确定性,只能边际施压美国长债的供需结构。

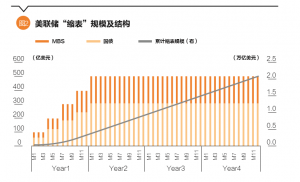

美联储“缩表”路径

6月14—15日的美国议息会议结束后,美联储还发布“缩表”声明,称初始缩减规模为每月100亿美元,其中国债60亿美元、抵押支持证券(MBS)40亿美元,之后每三个月增加100亿美元,直至最终每月不超过500亿美元。假设今年10月份开始美联储开始按此节奏执行,预计将在未来四年累计减少2.1万亿美元,最终将当前4.5万亿美元的美联储总资产降至2.5万亿美元左右的中性合意水平。

美联储“缩表”每年最大为6000亿,其中国债3600亿、MBS2400亿,2013年以来,美国国债平均每年净新增供给量为8000亿,那么3600亿的到期量相当于该净供应量的45%。若美联储开始不再到期滚动再投资,则意味着其他市场买家要额外消化这45%的增量,直接导致美国国债供需结构的边际变化,从而推动国债收益率的上行。

根据2008年以来美联储“扩表”与长期国债收益率的走势关系进行分析,预计到2021年末“缩表”大体完成的时间框架内,美国10年国债收益率中枢将逐步上移,但高点也难以突破4%的上限。

通常,货币政策作用于实体经济的一般机制是,通过货币政策调整,改变金融条件,进而影响到实际经济产出和通胀变化。

评价货币政策的调整效果,第一是看美国金融条件是否恶化。美联储表述当前货币政策立场仍然维持宽松,彭博金融条件指数保持稳步扩张亦与之相印证,金融条件对实体经济形成较强支撑。比如,美国短期融资利率虽然有所上行,但是长期利率变化极为缓慢,30年期美国住房按揭贷款利率仍处于历史低位。第二是看经济产出和通胀走势。货币政策调整是对产出缺口弥合以及核心通胀向政策目标迈进的反映函数,泰勒规则显示当前美国加息进展已经滞后。随着美国步入充分就业,核心通胀在临时性因素的消退之后有望稳步提升。此外,特朗普“再通胀”交易已经由预期充分到逐步消退,寄望财政扩张推动基础设施建设并加快长期通胀上升仍存在较大难度。综合来看,美国货币政策调整节奏仍将取决于美国经济复苏进程并考虑外部环境变化,预计2018年底之前基准政策利率将向2%迈进,“缩表”对美国经济和影响亦将渐进可控。

美国货币政策调整的外溢效应分析

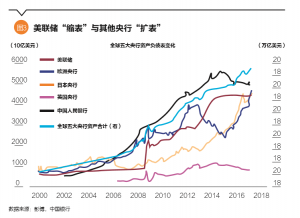

美元所具备的全球基础货币属性,决定了美联储的重要行动必将产生外溢效应(Spillover Effect)。我们从两方面考察这种外溢效应:一是其他主要央行的决策反应;二是全球金融条件是否恶化。

(一)全球央行会否集体转向?

从历史上看,美国经济周期对其他经济体具备领先滞后关系,美国货币政策一般领先其他经济体1~2年时间。

政策利率层面,本轮美国已经四次加息,至今已经领先其他经济体大约三年时间。欧洲、日本、英国央行仍然“按兵不动”,由于经济复苏进程持续且广泛,通缩风险逐步消散,三家央行没有进一步加大宽松的必要,欧日央行的核心通胀与政策目标相去甚远,立即跟进美联储收紧货币仍然缺乏基础。

从货币数量层面来看,美国2014年10月之后维持在4.5万亿美元水平,但是欧洲和日本央行仍维持大规模的资产购买计划,从而推高了G5央行资产负债表总规模。即使美联储按照预期路径缩表,欧洲和日本央行若仍然维持宽松取向不变,收缩效应被抵消之后,全球流动性仍难言拐点。

(二)全球金融条件是否恶化?

通常融资条件领先于经济活动,目前,美国、欧洲、日本和英国的金融条件系数仍处扩张阶段,市场波动率指数持续走低反映金融市场风险偏好较高,金融市场货币利差持续回落反映市场流动性水平整体宽裕,信用利差持续回落反映了市场的乐观情绪。总体而言,由于预期较为稳定,全球金融市场并未因美国加息和“缩表”产生太多扰动,金融条件对实体经济仍提供了较强支撑。

对中国的主要影响与对策建议

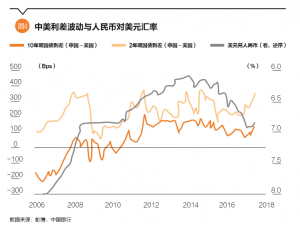

由于中国汇率形成机制仍未完全市场化,中国货币政策与美国货币政策互动性较强并具备一定跟随性。从中长期历史经验看,利差决定跨境资本流向和市场主体资产负债变化,进而决定汇差方向和升贬预期。

2014年夏天以来,由于中美经济基本面不同步、中美货币政策不同步,中美利差急剧收窄,市场预期产生分化引发市场主体的资产负债调整,“美元负债偿还”以及汇率市场投机的羊群效应,一度使得人民币兑美元汇率累计最大贬幅达15.24%。2016年8月份以来,伴随中国经济逐步企稳、货币政策开始收敛,加上今年以来的地产政策和金融监管政策趋严,中国名义经济增速和广谱利率上升幅度远大于欧美市场表现。中美利差(短期:DR001-FDTR,中期:1年或2年期国债收益率,长期:10年期国债收益率)大幅走阔。中美经济、货币的同步性有所增强,叠加中美利差走阔,从而逆转了此前人民币的单边贬值预期。

对中国的启示是,美国货币政策正常化的根基是持续八年的实体部门出清和金融部门再平衡,充分说明实体经济是根本,货币政策是经济基本面的逆周期函数。短期来看,中国“货币收敛+监管趋严”推动金融去杠杆和房地产抑泡沫取得初步成效,中美利差走阔,人民币汇率预期转好。中长期来看,中国仍应继续强化金融风险治理,有效降低债务依赖,加快供给侧结构性改革,切实提高经济效率和增强金融稳定性。

(蔡喜洋供职于中国银行总行投资银行与资产管理部。本文编辑/王蕾)