作者:清华金融评论

标签:李婧

评论:没有评论

文/首钢基金管理合伙人、京西资本总经理李婧

这几年的创投大潮,火热的不仅有创业者、投资机构,还有一个特殊的群体——公司创业投资(CVC)。2016年全球投资金额中的三分之一都来自于CVC,越来越多的企业开始重视通过投资建立生态。

本文详细分析了全球公司创业投资(CVC)的现状、投资情况及中国本土公司CVC发展演变与趋势;并对国内外市场比较有代表性的公司创业投资机构Intel Capital、腾讯进行案例剖析,以期这一投资方式对增强公司创新能力,促进我国公司CVC发展提供参考。

全球公司创业投资(CVC)现状

公司创业投资(CVC)的产生

公司创业投资(CVC)起源于上世纪60年代的美国,一开始采取跟进的策略,即跟进IVC(即独立创业投资,Independent Venture Capital,IVC)取得成功的投资领域。大量的世界500强企业都参与到这项新兴的投资活动中,包括英特尔、Verizon、AT&T、Dell、摩托罗拉和GE等国外大型公司都设立了相应的创业投资部门,或者成立了相应的创业投资机构来从事公司创业投资活动,且都获得了相当丰厚的回报。

按照美国风险投资协会(NCVA)给出的官方定义,公司创业投资(Corporate Venture Capital, 简称CVC)是指主营业务为非金融类的企业从事的创业投资项目,或其下属部门或公司对投资组合企业所进行的直接投资,这种投资意在寻找与母公司战略技术相适应、能够产生协同效应或者有助 于节约成本的投资机会。

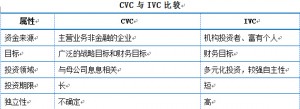

与传统意义上的创业投资(IVC)不同的是,首先, CVC的资金来自于一个主营业务非金融的企业,它可以看作是背后母公司下设的风险投资部,而IVC的资金来源非常广泛,可以是机构投资者,也可以是富有的个人,其中机构投资者包括政府机构、金融机构、企业和事业法人及各类基金等。其次,CVC优先考虑的是如何通过投资来获取行业内新技术、提升内部R&D、拓展新市场和扩张新业务等战略目标;而IVC主要考虑的是财务回报。再次,在投资期限方面,因为CVC注重的是战略布局,所以它的投资期可以非常的长,而IVC面临回报LP的压力,在美国投资存续期通常是10+2,在国内通常是5+2,甚至更短。

对于单纯追求财务回报的独立创业投资来说,公司创业投资看重的是战略布局。在创新技术不断涌现的今天,很少有公司敢断言自己一直站立在技术之巅并掌握着最广阔最稳定的市场。为了掌握更多的发展空间和创新技术,很多母公司通过公司创业投资来布局那些未来对公司有帮助的创新创业企业,并利用自身资源扶植、培育其壮大。如果有被投企业发展壮大,母公司就实现了自身的战略布局,日后甚至可以采用直接并购的方式,将其纳入自己的产业版图,确保自己的行业领先地位。

CVC俨然成为全球推动技术创新和促进性创新企业成长的重要手段。CVC这种投资模式能够为企业创造巨大的战略

价值,同时可为公司带来极为可观的财务收进。

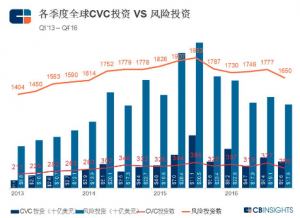

2016年全球CVC投资情况分析

根据CBInsignts的数据,2016年,CVC共计投资金额249亿美元,投资企业1352家。投资数量占全部VC投资数量的19.2%,投资金额占到VC总投资金额的32.3%。将近1/3的投资金额来自于CVC,说明越来越多的非金融类企业自身开始投资创业投资类项目。

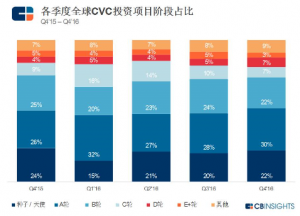

在2016年的CVC投资项目中,有一半是早期项目(种子轮/天使轮、A轮)。B轮项目数量保持稳定,而C轮项目占比在下半年有所下降。

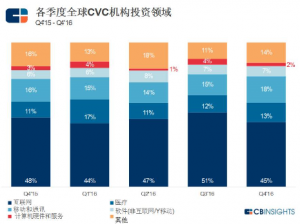

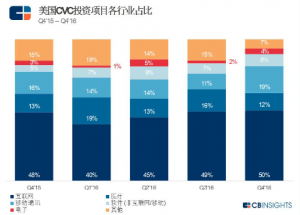

互联网在每个季度的投资数量基本都占据半壁江山,移动通信和医疗健康位列第二和第三。单看互联网领域,在2016年三季度,获得CVC投资的企业数量达到最高峰,占比51%。

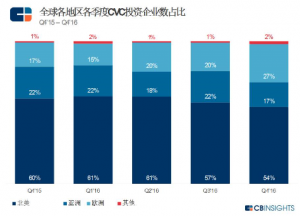

美国仍是CVC最活跃的区域。2016年CVC的投资数量为752笔,投资金额为161亿美元,分别占全球CVC数量的56.8%和64.7%。

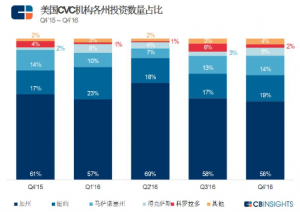

从投资地域看,集中在加州、纽约、马萨诸塞州、德克萨斯州、科罗拉多。

从投资阶段看,主要集中在A轮和B轮,分别占比为26.5%和24.5%。

从投资领域看,互联网、医疗和移动通信占据前三位,其中互联网领域投资数量占比46%。

欧洲CVC的投资数量快速增长。从第一季度的占比15%增长到第四季度的27%,超越亚洲成为投资数量第二多的大陆。亚洲的投资数量则有所下降,仅占到总数量的20%。

2016年最活跃的CVC是Intel Capital和Google Ventures,分别投出50多个项目。Salesforce Ventures和Comcast Ventures紧随其后,分别投出40多个项目。

中国公司创业投资(CVC)发展历程

跨国公司开启中国CVC序幕:以Intel Capital为代表

中国开展CVC活动也是由国外跨国公司开始的,对于其开端尚没有学者专门研究。但从各方面的信息综合来看,英特尔公司的创业投资部Intel Capital 是最早介入国内创业资本市场的。1998年,Intel Capital联合晨兴、IDG等公司完成对搜狐210万美元的投资。紧接着,越来越多的知名公司投资部开始进入中国,比如IBM、摩 托罗拉、诺基亚、思科、西门子、高通、GE等。

跨国公司介入创业投资市场的模式主要有两种,一种模式是“直接投资”,大公司设立独立的投向中国创业企业的创投基金或机构,如Intel capital就专门设立中国技术基金;另一模式是“间接投资”,大公司向投资公司(或基金)投资,如IBM投资了戈壁基金、思科投资了软银和赛富旗下的基金等。由于“间接投资”很大程度上集聚了更多的资金来源方,其投资的战略布局意义大大削弱,笔者更倾向认为“直接投资”才是真正的CVC。

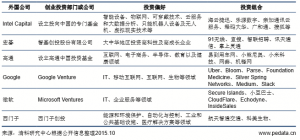

在中国开展CVC的代表性外国公司

案例分析:Intel Capital

众多在华投资的国外CVC中,最成功的无疑是Intel Capital。Intel Capital先后设立了针对中国投资的英特尔中国技术基金、英特尔中国技术基金II、英特尔投资-中国技术基金III、英特尔投资-中国智能设备创新基金等多支基金。据私募通统计,Intel Capital已投资超过140多家中国技术公司,投资金额超过19.00亿美元,35家公司上市或并购退出,目前投资组合约有公司40家,分布在北上广深等地,重点投资领域包括智能设备、物联网、可穿戴技术、智能机器人、无人机、车联网、大数据分析等。

1998年-2015’Q3英特尔部分在中国投资案例

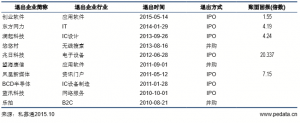

2010- 2015’Q3英特尔部分在中国退出案例

中国本土公司创业投资(CVC)的发展

国内大公司纷纷设立创投部门

中国本土公司创业投资(CVC)活动基本与国外公司在中国开展CVC投资活动时间同步。经过多年发展,本土公司创业投资已成为我国创业资本市场中的中坚力量。随着大公司,尤其是上市公司的实力不断增强,又有独立创业投资机构成功退出高额收益的诱惑,众多大公司开始试水CVC。国内出现了很多优秀的公司创业投资机构,比较典型的是BAT旗下的战略投资部。

CVC战略目的明显,与母公司业务紧密相连

公司创业投资(CVC)活动具有明确的战略目的,一般与其母公司的业务紧密相连,并且从事公司创业活动的企业一般都是大企业,他们能够为公司创业投资机构提供足够的资金支持和技术支持,并且在创业投资活动中实现弥补公司内部的创新能力不足、保持行业领先地位等战略目标。按照投资行业的不同,可以将公司创业投资划分为以下5类:

1. 互联网大鳄“TABLE”系,以互联网和移动互联网投资为主

“TABLE”代表中国互联网第一阵营的五大体系公司,分别是腾讯系(T)、阿里系(A)、百度系(B)、雷军系(L)、周鸿祎系(E)。这些互联网巨头一般围绕着互联网和移动互联网进行投资,来弥补产业链上的不足,获得外部的先进技术,增加自己的竞争筹码,寻找企业新的利润增长点。如腾讯成立了腾讯共赢产业基金,百度成立了百度投资部,阿里巴巴集团成立了阿里资本,小米科技的雷军成立了顺为资本,360在美国设立了奇虎360硅谷风投,这些互联巨鳄进入创业投资市场,来寻找威胁或帮助自己的企业,加快企业的创新能力。

2. 家电系,以智能家居投资为主

目前传统家居行业受到巨大挑战。家电系的企业创业投资主要围绕家电产业进行,其中主要对智能家居进行投资,将高科技与家电进行结合,引进先进技术,加快产品升级;另外家电系的创业投资也对销售渠道进行投资。例如青岛海尔设立了海尔创投,TCL集团设立了TCL创投。

3. 汽车系,围绕汽车产业链上下游进行投资

汽车系的企业创业投资主要围绕传统产业的上下游以及其他相关战略性新兴产业进行投资,主要投资行业包括汽车整车及核心零部件产业、汽车相关的新能源、汽车内部的电子产品、新材料等。例如 2013年北汽集团就设立了北京汽车集团产业投资有限公司作为其资本运作和股权投资的重要平台。

4. IT系,以投资IT相关行业为主

IT类企业创业投资市场主要围绕IT及其相关行业进行投资,包括硬件、软件、新材料、电信等行业。如联想集团设立了弘毅投资、君联资本、联想之星和乐基金,覆盖天使、VC、PE全部创业投资市场。不过目前来看,弘毅投资、君联资本的更倾向被界定为IVC。

5. 医药系,以投资生物技术相关行业为主

为掌握最新的行业生物技术,大型的生物或医药公司往往会设立专门的投资部门或公司来进行产业链上的投资。例如,上市公司复兴医药建立了上海复星平耀投资管理有限公司(简称“复兴平耀”)主要进行医药方面的投资,复兴平耀的投资组合包括迪安诊断、合全药业、中生北控、天津金象等。另外互联网医疗和智能设备医疗方面的投资也成为医药公司创业投资关注的领域,如复星集团旗下的复星昆仲和复星资本投资了互联网医疗平台挂号网。

2016年本土CVC投资情况分析

根据IT桔子对2016年CVC事件所进行的梳理与统计,2016年度在CVC领域表现抢眼的10家公司分别为:腾讯、阿里、京东、百度、小米、360、平安、星河互联、好未来、新浪。

这10家CVC在2016年度的投资总数为247家,约占全年投资事件总量(4772起)的5%,其所投资的公司不乏行业独角兽。

从投资轮次来看,腾讯几乎每个轮次都有布局,其中占比最多的是A轮、B轮、C轮,这种投资策略与典型的VC并没有太大的区别。但比其他VC更有优势的是,腾讯可利用其在行业中举足轻重的地位,在后期加大投入,比如D轮、Pre-IPO公司、收购。阿里巴巴、百度比较偏向中后期投资,B轮之后的投资可以占到整体数量的60%甚至更高。而新浪、好未来、星河互联明显偏向早期投资,B轮之前的数量占比超过60%,尤其是星河互联,所有投资都是B轮及此前的。其余4家公司:京东、小米、奇虎360、平安的投资手法则比较类似典型的综合VC机构,关注早期和成长期。

从投资行业来看,大多数CVC的投资仍集中在本公司的主营业务。例如,腾讯的游戏、文化娱乐;阿里巴巴的电子商务;小米科技的硬件;奇虎360的工具软件;好未来的教育。特别是好未来,作为垂直行业龙头,在教育行业的投资占比高达90%。CVC在主营业务外的投资充分体现了他们在该领域渴望突破并进行战略布局,例如,百度投资文化娱乐;京东看重硬件领域;中国平安布局医疗健康;新浪微博则是在游戏、文化娱乐行业发力。

中国公司创业投资(CVC)案例分析

从上文“2016年本土CVC投资情况分析”中我们可以看到,腾讯产业共赢基金可以说是国内最成熟的CVC,也许将代表本土CVC的未来发展趋势,本文将对腾讯进行案例分析。

腾讯产业共赢基金案例分析

腾讯产业共赢基金成立于2011年,初始投资规模50亿元人民币,是腾讯进行并购投资的重要载体,其主要使命是投资母公司产业链上的优质公司,更好地服务腾讯开放平台上用户,主要关注网络游戏、社交网络、无线互联网、电子商务以及新媒体等领域。

投资情况

据企名片统计,腾讯产业共赢基金2015年投资案例80起,2016年投资案例88起,2017年上半年投资案例39起,年平均投资案例数为82起。

从投资行业角度来说,腾讯产业共赢基金在文化娱乐、游戏、企业服务、医疗健康领域深度布局。其中在文化娱乐领域投资26起,游戏领域投资25起,企业服务领域投资22起,医疗健康领域投资21起。

投资案例

腾讯产业共赢基金投资的项目中,出现了一家IPO的公司,即北京京东世纪贸易有限公司。2014年3月1日,腾讯产业共赢基金对京东进行F轮投资。2014年5月22日,京东在纳斯达克证券交易所上市,腾讯账面退出回报为66.82亿美元。腾讯投资京东的逻辑也非常明确,就是把京东变成腾讯的电商入口,把电商作为腾讯流量变现的渠道之一。

腾讯产业共赢基金的项目中,出现了48个估值超过10亿元人民币的未上市千里马,其中有大家熟悉的斗鱼、BiliBili、丁香园、人人车、小红书、滴滴、陆金所、美团点评、知乎、饿了么、链家网、Keep等。

被腾讯产业共赢基金并购的知名公司也很多,包括Supercell、盛大文学、酷我音乐、搜狗、酷狗音乐、四维图新等,基本上现在都是腾讯热门产品的前身。

海外并购以游戏、与母公司的关联交易为主,构建全产业链

腾讯对于并购标的的选择,都是站在产业链战略协同的角度出发,重在谋求控制权,并且日后并不打算进行财务退出。对于某些关键的并购标的,腾讯甚至可以承受收购之后短期内的巨亏。

新财富的统计显示,腾讯自上市以来,对外并购投资支出累计已超过530亿元,年报中有披露的投资标的累计超过80个,几乎遍布互联网的各个细分领域,而未曾披露的早期项目更是数倍于此数目。2005年,腾讯开始了“出海”的破冰之旅,及至目前,腾讯的海外并购足迹已经遍布亚欧美十个国家与地区,总耗资约18.4亿美元。

腾讯的海外并购呈现出两个鲜明的特色:主攻游戏以及与母公司的关联交易。腾讯的全产业链投资特征,在游戏领域呈现得最为明显。依托自己作为游戏运营商的强势地位,腾讯在自主研发游戏的同时,也在游戏产业链的上下游进行了大量的并购。

韩国是腾讯的海外并购重点,其前后在此收购多达11个标的,耗资总额超过6亿美元。2005年,首桩海外并购对象即为韩国网游开发商GoPets Ltd. 2014年耗资5亿美元入股CJ E&M旗下游戏公司CJ Games;美国是腾讯的另一个重要并购目标区域。2011-2013年,腾讯先后收购了游戏公司Riot Game和Epic Games的92.78%、48.4%股权,以及电商Fab等部分股权,总耗资约为7.8亿美元。

腾讯在东南亚的并购,除韩国外,主要分布于越南、泰国、印度、新加坡、中国香港等国家与地区。腾讯在该地区的并购交易涉及金额相对较小,金额最高者为2012年收购新加坡游戏公司Level Up 67%的股权,涉资5600余万美元。

此外,腾讯于2010年斥资3亿美元入股俄罗斯最大的社交网站Mail.ru(MAIL.LONDON),获得了该公司10.3%股权(Mail.ru上市后腾讯的持股比例稀释至7.56%),这是腾讯在欧洲所完成的最大一笔股权投资。

并购升级:大举投资上市公司

除了投资创业型企业之外,自2010年起,腾讯的并购触角开始伸向上市或拟上市公司,并购标的遍及沪深、香港、美国、伦敦四地资本市场。截至目前,腾讯共计入股了13家上市公司,该等上市公司的总市值折合人民币超过5047亿元,约为腾讯自身市值的一半。腾讯入股这13家上市公司的总代价约为297亿元,而持股总市值约为700亿元,账面回报2.36倍。

无论是投资创业型企业还是上市公司,腾讯都以并购为手段,不断培育着产业链的上下游,直奔“以QQ及微信为核心基础平台、全面开放的互联网生态圈”的终极目标。

(本文信息来源:CBInsignts、VC SaaS、私募通等)

上一篇:创新创业债与创投税收优惠将多大程度挖掘经济新动能? | 财富管理周报

下一篇:探索保险业区块链应用 洞悉B3i联盟新趋势——清华五道口金融家大讲堂成功举办