作者:清华金融评论

分类:总第35期, 清华金融评论杂志文章, 银行与保险, 银行与信贷-总第35期

标签:无

评论:没有评论

文/中国人民银行征信中心副研究员刘新海、国务院发展研究中心金融研究所副所长陈道富、北京大学金融智能研究中心博士研究生孟祥锋

担保圈是指多家企业在向银行申请信贷时通过互相担保、联合担保或连环担保而产生的具有金融关联关系的企业群。本文针对担保圈的风险分析的问题,提出基于复杂网络技术的担保圈大数据风险分析方法,并利用真实数据进行实证分析。

担保圈风险问题

近年,我国经济下行压力较大,担保圈风险在个别行业和地区凸显。此前帮助企业获得银行信贷资金的互联互保机制,目前正造成江浙、广东等中小企业资金困局。企业互相担保贷款在未来一段时间内,还将成为企业,特别是小微企业获取银行贷款的重要方式。因此梳理、分析、防范和化解担保圈风险,已成为稳定经济增长,维护金融稳定的重要方面。

目前对于担保圈的量化分析存下以下问题:

一是,传统风险模型无法分析担保圈风险。传统的风险管理模型基于线性数学模型,适合对企业的贷款金额、质量以及信贷行为进行建模,并进行风险量化分析,没有考虑到担保圈的复杂结构和关联关系对风险的影响。二是,担保圈信息利用具有局部性。商业银行处理担保圈问题,主要依赖于银行内部的担保企业的信息,信息具有局部性,往往由于无法获取全局担保信息,无法了解整个担保圈相关企业的详细信息,因此在处理具有系统性风险特点的担保圈风险时,具有很大的局限性。三是,担保圈关系分析表面化。央行征信中心从商业银行汇总企业的担保关系,提供了基本查询服务,对于担保圈的风险防范起到了一定的作用。但是这些担保数据还没有被充分地利用和挖掘,目前的查询功能只能用于基本和浅层次的担保关系的分析(例如只有相关五层担保关系),缺乏深层次和全局的分析,更没有进行动态的分析和监测。

担保圈风险的分析方法

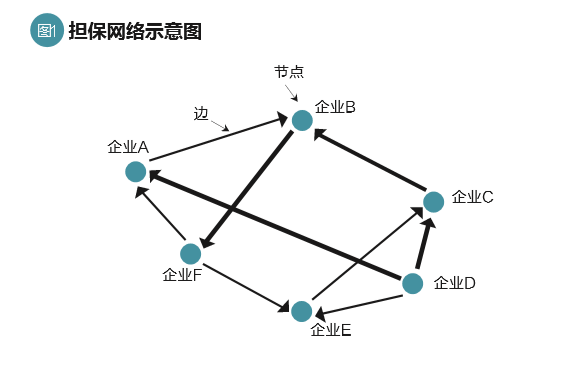

传统信用风险分析方法基于描述单一金融主体(例如企业或个人)特征进行风险画像,适合对单个金融实体独立建模分析。除了企业内部的信贷行为(金融行为)和风险相关,其外部的关联关系错综复杂,通过家族、集团、投资、上下游关联和其他企业联系起来,这些关联关系和风险也密切相关。复杂网络和担保圈问题存在着内在的联系,图1展示了一个担保网络建模的示意图。同时复杂网络是大数据时代对复杂问题进行建模的较好的工具,可以为数千万乃至上亿的实体进行建模,例如在Facebook复杂网络分析应用中活跃用户突破十亿。

近年来,网络科学成为金融分析的一个重要的领域,用来解决迫切的市场需求:理解金融市场的结构和动态变化;解释和预测不同金融实体可能产生的相互作用的结果。

大规模的担保网络,需要进一步简化才能更好地处理和分析。担保网络具有明显的社团和聚集特性。可以利用复杂网络分析中社团检测的方法,将担保网络简化为不同的规模较小、相对独立的担保群(也即社团检测中的社团)。在大数据时代,将分散的信息整合起来才更有价值。

担保圈风险的实证分析

由于2008年全球经济危机爆发,国内的担保圈问题开始抬头,本文选取了2008年1月的全国担保数据进行实证分析,主要涉及全国大中型企业(授信额度在5000万以上的企业)的担保贷款。2008年1月全国的担保网络由38104个企业组成,其中有21706个企业是全国大中型企业,16398个是和这些全国性大中型企业相关的被担保企业,担保网络中的担保关系一共有36734个。笔者观察得出结论如下:

整个全国担保网络中,贷款余额最多和不良贷款最多行业和地区大部分重合。

担保网络中信贷规模为40801.7639亿,不良贷款为1651亿,占比为4.05%。担保贷款所投向的行业超过了91个行业。其中,不良贷款和贷款余额最多的前10个行业有6个行业是重叠的,分别为电力、热力生产和供应业,电信、广播电视和卫星传输服务,房屋建筑业,化学原料和化学制品制造业,专业技术服务业和商务服务业。担保贷款涉及到32个省份,其中,除了浙江省和河南省外,安徽省、上海市和山东省不仅贷款余额多,而且不良贷款也多。

整个担保网络并非全部连通,而是由数量众多的连通子网络组成。该全国性的担保网络并不是一个整体连通的大网络,而是由有7873个自然的独立子网络构成,最大的独立子网络由10606个企业组成,第二大独立担保子网络由117个企业组成,由2个企业组成的担保子网络占大部分,有4171个之多。

担保网络具有明显的小世界特性,担保企业之间易于连通。全国性的担保网络的平均最短路径为14.301,如果企业违约,担保风险还是可以快速地从一个企业传递到另外一个企业。另一方面,担保网络中的企业具有明显的局部抱团,集结成群的趋势。担保网络中担保连接不均匀。从数据分析显示企业对外担保数分布情况来看,大部分企业的对外担保数很少,少数企业对外担保数很多,3398个企业没有对外做担保,3740个企业对外做一个担保,担保个数最多的企业对外对47个企业做了担保。

担保群分析

与此同时,笔者对担保网络划分得到了担保群,群内担保关系密集,群外担保关系稀疏。笔者的研究发现,担保群有如下特点:第一,担保群中的企业来自于多个省份和行业,但是有明显的主导行业和省份,来自于同一个行业或地区的企业容易互相担保,形成担保群。担保群的区域集中度明显要强于担保群的行业集中度,即同一个地区的企业更容易互相担保。第二,许多担保群并没有不良贷款,就像良性肿瘤一样。担保群的一些风险特性,例如不良贷款余额、行业分布和地区分布不能从一些例如担保群的大小这样的表面统计指标发现,需要深入挖掘分析。第三,担保群规模越大,担保关联越稀疏,但是担保群的规模大小和结构复杂性无关。第四,担保圈风险分类方法和可视化形式可以为风险管理人员和金融稳定的政策制定者提供一个直观的担保圈风险量化的表示。

政策建议

金融大数据的整合、复杂网络技术、国外金融机构的经验为担保圈风险量化分析提供了必要的条件。

当前环境下,一方面金融监管部门——央行征信系统已收集了大量丰富的企业担保关系数据,虽然没有采集许多民间借贷和小贷公司的担保数据,但是已经构成目前国内关于担保数据的最小的全集,可以提供全局和细节的担保数据。截至2015年底,中国人民银行征信中心为2120.3万家企业和组织建立了信用档案,有信贷记录的超过407万家企业,有关联关系2亿多条。另一方面复杂网络技术已日趋成熟。使用复杂网络分析技术对越来越多,越来越复杂的事物之间的关联关系进行非线性建模,可以较好地解决大数据的数据量大、数据复杂等基本问题。

国外金融机构、中央银行和金融监管机构已经将复杂网络技术应用到研究系统性风险和防欺诈上面。因此,基于上述研究,笔者认为,有必要借助大数据的复杂系统分析方法,启动对担保圈的深入分析。

企业互保贷款未来不可避免,在未来的国内信贷市场中,就像其他形式的信贷风险管理一样(例如个人信用贷款因为有了信用评分就能对大多数情况进行有效的风险管理),企业以担保形式向银行贷款的情况并不能避免。对于企业互相担保贷款,关键的问题在于是否能够提供一套面向担保圈风险的量化管理工具,保证担保圈风险可控,使企业之间互相担保贷款成为国内信贷市场健康、有益的重要组成部分。根据实证分析,本文提出的大数据风险分析框架可以成为管理担保圈风险的有效量化分析工具。

关于担保圈风险分析的下一步工作:

第一,整合大数据,深入研究。加快整合现有的担保信息,推动担保圈的大数据分析。为了降低企业间互相担保导致的债务风险,有必要整合人民银行征信系统、银监会客户风险监测预警系统等平台,建立企业互保联保信息平台,建立企业间担保信息共享机制,缓解担保圈风险。并及时梳理担保圈、担保链和担保群情况,既方便各家银行查询,减少信息不对称引发对企业的“挤兑”,又为防范信贷风险提供关键信息。相关监管部门可加强与征信部门合作,借助大数据分析寻找核心担保群和关键风险点。

第二,本研究还可以进一步地完善担保圈量化分析框架,深入研究担保圈的风险传播机制,对担保圈进行动态分析。同时,还会从宏观系统性风险、中观区域与行业风险和微观信用风险三个层次展开对担保圈风险的分析研究。

本文编辑/丁开艳

上一篇:用市场化思维和手段去杠杆

下一篇:发挥银行并购顾问作用助力供给侧改革