作者:王蕾

标签:无

评论:没有评论

文/太和智库研究员张超

2015年的中国经济寒意料峭,年度GDP数据公布之后,唱空中国经济、公开做空人民币汇率、夸大失业风险、比拟亚洲金融危机等言论“此起彼伏、花样层出不穷”,金融大鳄煽风点火,部分媒体、专家随波逐流。“经济下行不可抑制、失业风险增大、政府债务非常危险、金融危机难以避免”成为四大看空因素。

然而,唱空中国的“专家”和大鳄们大多是带着有色眼镜简单粗暴地罗列中国经济数据并与他国经济危机之前的数据不加分析地做比较。而真实情况是,中国经济发生危机的概率几乎为零。

质疑一:中国经济下行止不住?

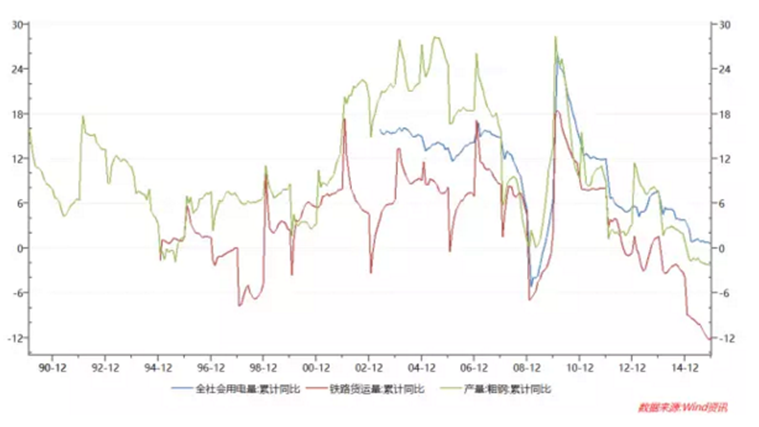

“中国经济2015年的GDP同比增长6.9%,创25年新低”,这是2015年度GDP数据公布后曝光率最高的标题,比GDP更难看的数据还有的是:规模以上工业增加值同比增长6.1%;固定资产投资同比增长10%,创近16年来新低;民间固定资产投资同比增长10.1%;房地产开发投资同比增长1%,创近17年来新低;社会消费品零售同比增长10.7%,创近12年来新低……再细看与工业相关的数据,如用电量同比、铁路货运量同比、粗钢产量同比等,更是惨不忍睹,铁路、粗钢的同比增长已经创下35年来新低,用电量同比增速也处于下行通道。下图可见。

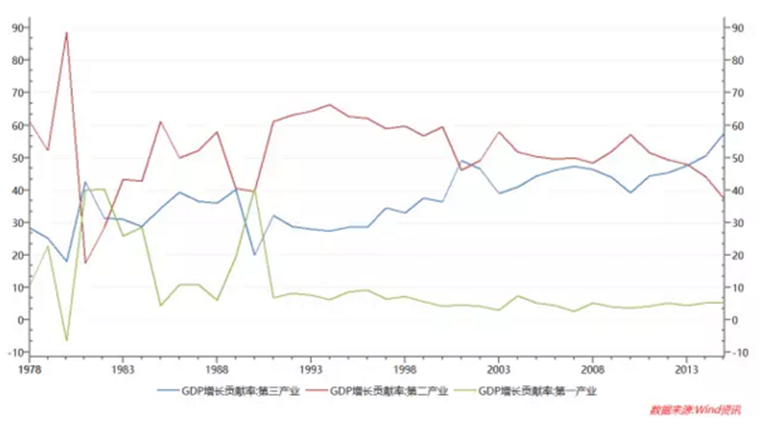

事实真相:如果单纯看上述数据的绝对值,笔者肯定加入到唱空中国的行列当中。但再细看结构性数据时,笔者找到了工业数据如此之差情况下经济增速却没有大幅下行的答案:中国经济结构性调整早已在路上。请见下图。

自2010年开始,第三产业对GDP增长的贡献就开始趋势性提高,在2015年创下了38年来新高,第三产业的快速崛起成为中国经济增长的“防火墙”。而第三产业中,又以新兴服务业的高速发展成为新的增长点,例如互联网应用、交通、通信、文化娱乐、教育、医疗、养老保健等领域,进而带动相关制造业和投资的增长。所以,在判断中国经济走势的时候,我们既需要关注中国经济传统动力点——工业的变化趋势,更需要关注新兴增长点的发展趋势。

质疑二:失业猛于虎?

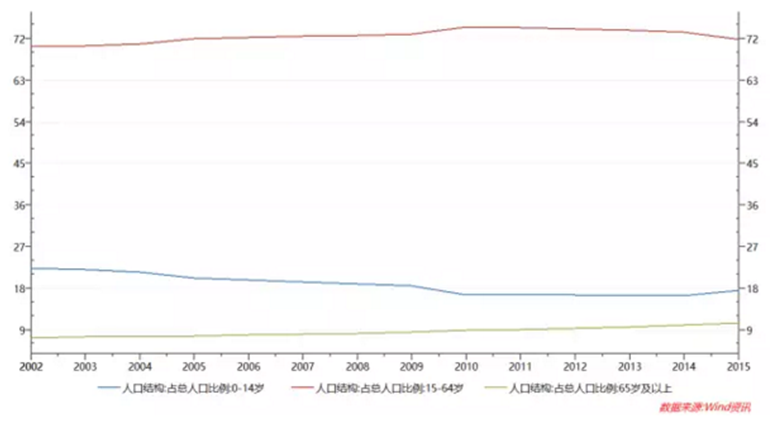

中国经济关于失业问题的记忆主要有两次,第一次是在1998-2001年,国有企业改革造成大批职工下岗;第二次是在2008年,全球金融危机造成大量农民工失业。所以当我们现在谈及淘汰“僵尸企业”(主要为国企)时大家的第一反应就是失业问题,这情有可原。但观察人口结构数据时,笔者发现对于失业的过度担忧有些杞人忧天。详见下图。

很遗憾,笔者没有找到2002年以前的中国人口比例数据,无法用人口数据分析1998年国企下岗潮,但分析2008年金融危机时期与当下的中国人口结构的差异也可以说明问题。观察人口年龄结构变化趋势,劳动力人口比例在2012年达到巅峰后开始下降(红线),青少年人口比例在2010年降到低谷后缓慢回升(蓝线),而老龄人口自2002年开始持续上升(绿线)。说了半天人口趋势,这和失业有什么关系呢?

人口结构的变化告诉我们2008年的大范围失业潮在当下中国不会发生。中国劳动力人口连续下滑造成劳动力供给减少,而老年人口比例上升加之青少年人口比例没有出现攀升趋势,预示未来中国劳动力供给缺口将不断加大,失业潮不存在基础。当然,有人会提出摩擦性失业的观点来反驳上述观点,但如果存在摩擦性失业增加的情况,则平均工资会出现下降趋势。而目前中国平均工资不断提升,说明大规模的摩擦性失业也不存在。

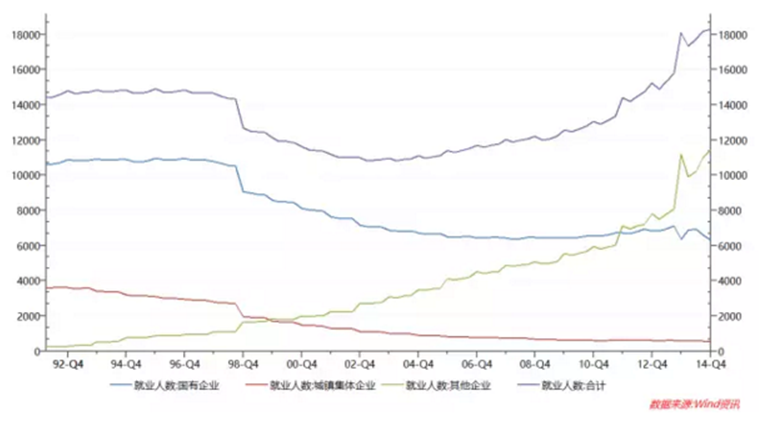

再看看就业。产能出清和淘汰“僵尸企业”引发大家对于国企下岗潮的担忧,虽然我没有找到2015年数据,但从1992年到2014年不同所有制企业就业人数分布情况可以清楚看出,国企下岗潮冲击有限。请看下图。

在1998年时,国有企业就业人数占总就业人数的70%左右,而私营部门就业人数仅占25%左右(红色虚线),虽然目前没有2015年的最新数据,但从就业分布的变化趋势上可以明显看到,私营部门的就业人数已经超过国有企业。截止2014年底,私营部门就业人数占总就业人数的66%左右,而国企就业人数仅占30%左右(蓝色虚线)。根据海通证券副总裁李迅雷先生预计,2015年国有企业就业人数占总就业人数的比例将快速下行至15%左右。如果情况果真如此,那产能出清与淘汰“僵尸企业”的冲击也是有限的。

事实真相:通过人口比例和就业分布数据分析,中国不存在失业快速上升的风险。

质疑三:政府债务风险将引爆?

打一个不恰当比喻,如果将政府比作一家企业,那么政府债务问题爆发 = 企业资不抵债倒闭。我们讨论政府债务的时候姑且将地方政府与中央政府的债务视为一体,使用当期政府债务比上前一期GDP的常用分析方法。

根据公开数据,2013年6月审计署公布全国各级政府负有偿还责任的债务206988.65亿元,负有担保责任的债务29256.49亿元,可能承担一定救助责任的债务66504.56亿元,共计302749.7亿元,2012年底GDP为534123亿元,可算出各级政府债务占GDP的比重为56.68%。2015年3月财政部长楼继伟在亚洲博鳌论坛上表示,截止2014年底,按照最宽的口径来估算,中国整体债务占GDP比重不到40%。那么参考2014年底中国GDP数据,笔者反推出2014年底中国的整体债务在254364亿元左右。

事实真相:如果参考欧盟《马斯特里赫特条约》规定的60%的警戒线,中国的债务率无论是在2013年6月还是2014年底均低于警戒线,相比日本动辄200%-230%的债务率来讲,中国政府债务何来风险之说?

此外,在大家都关注债务率指标的同时,笔者也想提醒各位关注一下政府的资产负债率。就像上面说到的,如果将政府比作企业,决定它是否面临债务危机的核心因素就是资产负债率。笔者粗略估计一下,仅考虑政府掌握的国有企业资产,其总数在2015年底高达110-120万亿元之间,剔除国企70-80万亿元的负债,净资产在40万亿元左右。如果按楼部长所说的中国债务率上限40%计算,中国政府的资产负债率为63%左右,依然处于“安全区间”。因此,无论是估算政府债务率还是资产负债率,中国的债务问题依然处于安全区间。

质疑四:中国面临金融危机?

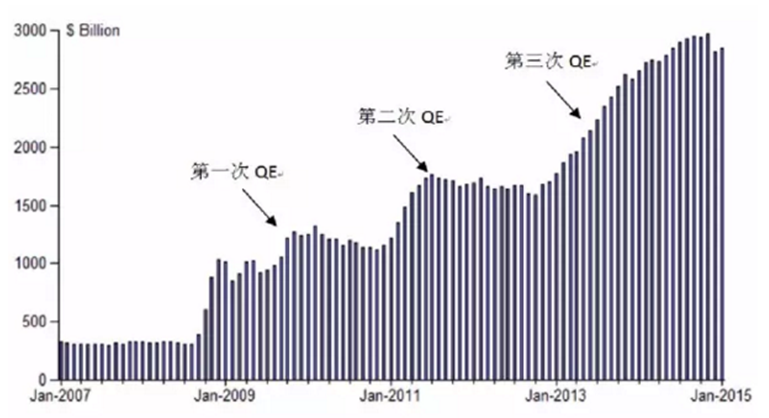

引发金融危机无外乎流动性危机和系统性信心崩溃,例如美国次贷危机、亚洲金融危机和拉美金融危机。次贷危机后美联储的QE绝大部分都以现金或准现金的形式停留在金融系统内部,这些资金并未流入实体经济。见下图。

事实真相:经过“钱荒”洗礼的中国金融机构,自2014年也加入了“囤积现金”的行列,造成银行备付金不断攀升。再加上“央妈”的爱护,一旦出现系统性流动性紧张,央行必然出手缓解“一时之困”,那么我们首先排除了流动性危机的可能性。再说说系统性预期翻转,尽管中国还面临人民币贬值压力、地产高库存压力、部分资本市场泡沫的压力,但与日本资产泡沫破裂、美国次贷泡沫破裂相比仍处于相对温和的阶段,加之中国资本市场并未与国际直通,且外汇储备充裕,居民债务率较低等有利因素,中国出现系统性预期翻转的概率很低。所以,关于金融危机的担心大可不必。

结语

就在2015年底,中国决策层提出中国式的解决之道:经济结构调整+经济制度改革。中国的宏观经济中有矛盾、有风险,但正视问题、应对问题、解决问题的积极态度为更健康的发展方式提供基础。笔者相信,世界经济的动力依然来自古老而又崭新的东方。中国的经济发展,“一直被看空,从未被超越”!

本文编辑: 《清华金融评论》王蕾

投稿邮箱:wangl5@pbcsf.tsinghua.edu.cn

上一篇:BAT等巨头在互联网金融行业布局分析

下一篇:日本推行负利率 货币贬值担忧加剧