作者:龙门资本

标签:金融监管

评论:没有评论

文/龙门资本董事总经理朱丽洁、龙门资本投资者关系总监洪正阳

如果说华尔街是美国金融的窗口,那么曼哈顿的第五大道就是美国经济的窗口。这条汇集了世界各地顶级品牌、顶级公司、购物者、游客的大街,毫不保留地展现着美国经济的起落。

记得2008年的圣诞节假期,第五大道上的人潮稀稀落落,各大百货公司的节日橱窗都显得朴素和单调了很多。街头的流浪汉们蜷缩在早已关了门熄了灯的店铺门口,希望不多的过客们能够停下脚步,“买”下他们口中的一句圣诞祝福……

7年过去了。

2015年的圣诞节假期,即使在许多大都市都陷入恐怖袭击预警的气氛中,第五大道的人潮依旧汹涌,街边商铺时不时会排起等候进店购物的长队,而提着大包小包的游客们则忙着想打到一辆空车的士。而就在我们工作的第五大道和45街的十字路口,阿迪达斯和美国职业篮球联赛(NBA)的旗舰店刚刚开业……

这就是复苏的图景。然而第五大道重振声威的背后,有着华盛顿和华尔街的力量。

就在圣诞前两周,美国国会通过了《FAST法案》,它被认为是2012年著名的《JOBS法案》(《初创期企业推动法案》)的升级版。

而就在《FAST法案》通过前的一个月,《JOBS法案》的第三部分(Title III)刚刚生效。

换句话说,当《JOBS法案》的细化和执行尚在推进之中时,美国的立法者和金融监管者就等不及要对它进行升级了。

这次新通过的《FAST法案》全称为“FixingAmerica’s Surface Transportation Act”(修复美国地面运输法案),旨在推进美国地面交通发展。为了给雄心勃勃的地面交通发展计划提供资金,《FAST法案》推出了一系列放宽联邦证券法案的条款,以此鼓励和帮助企业融资,因此被美国法律界人士称为“《JOBS法案》2.0”。

随着《JOBS法案》在2012年的颁布,以及近年来的不断细化和升级,美国政府21世纪以来在金融监管上花了十多年搭建的强监管“高墙”,开始慢慢变成了一道“篱笆”。

真正理解从“高墙”到“篱笆”的政策转变及其背后的逻辑,则对每个市场参与者都大有裨益。

监管高墙:十年之间两个“罗斯福时代以来最大的金融改革法案”

2001年12月,美国能源巨头安然公司申请破产保护,自此拉开了美国上市公司一连串丑闻的序幕。次年的《美国国会报告》指出,这一连串的丑闻“彻底打击了投资者对资本市场的信心”。

为了挽回信心,2002年7月25日,美国国会通过《萨班斯—奥克斯利法案》,大幅提高了公司治理、内部控制及财务报告真实性的法律责任。《萨班斯—奥克斯利法案》被当时的评论家们认为是自罗斯福时代《1933年证券法》和《1934年证券交易法》以来最大的金融改革法案。

自此,美国的证券法律的根本思想从“披露”转向“实质性监管”,一个对金融市场强监管的时代拉开了序幕。

2007年4月,美国第二大次级贷款公司新世纪金融公司(New Century Financial Corporation)申请破产保护,席卷全美的次贷危机爆发。到2008年11月为止,美国人的净资产流失了25%以上,而市场信心更是跌到了冰点。

为了挽回信心,2010年7月15日,美国国会通过了《多德—弗兰克法案》,进一步加强金融业监管和投资者保护。该法案被认为在力度上超过了2002年的《萨班斯—奥克斯利法案》,成为又一个“罗斯福时代以来最大的金融改革法案”。

然而,在美国政府忙着加强金融监管的同时,美国这个庞大经济体向一个个微小细胞的供氧开始慢慢不足,有些地方甚至血脉干涸。

一位曾经在全球最大的投资管理公司贝莱德(BlackRock)工作的交易员坦言,在当时几乎密不透风的监管下,交易员们不得不每天假装工作,因为他们必须向市场监管者解释所有的交易策略。而当交易员们让监管者理解了他们的交易策略之后,这些策略却已经在市场上失效了。

高墙背后:干涸的融资管道和缩水的就业机会

从2001年安然危机爆发,到2010年《多德—弗兰克法案》颁布,这10年间美国每年上市的小企业数与前20年相比,下跌了80%。著名的《经济学人》杂志更是直指美国金融市场出现了“IPO荒”(the IPO drought)。而除了在证券市场上的融资渠道供血不足之外,美国政府在包括众筹在内的其他融资管道上的严密监管,也使得中小企业的其他融资管道难以通畅。

其实“IPO荒”对于美国经济来说不仅是“供血不足”的问题,其背后折射出的是困扰美国经济复苏的难题——就业问题。美联储之所以将加息时间一再推迟,背后很重要的考量亦是就业岗位增长缓慢。而中小企业恰恰是解决美国就业问题的核心。

据美国小企业管理局的计算,在过去的十几年内,近70%的新增就业岗位,是由小企业和初创企业创造的,私营部门一半以上的就业岗位由小企业提供,近64%的净新增就业来自于小企业。

然而,由于市场在经济危机后的谨慎,加上美国政府不断收紧的监管拳头,使得包括首次公开募股(IPO)、银行借贷、私募投资、众筹等许多融资方式的难度和成本过高。

根据美国证券交易委员会(SEC)在2009年的调查统计,仅规定公司需要提交内控报告的《萨班斯—奥克斯利法案》第404(b)节这一条款,企业每年的执行费用就高达200万美元左右。这对任何一家中小企业来说,都是一笔沉重的负担。

诸如此类的规定,使得原本“船小好调头”的中小企业,因为干涸的融资管道,迟迟无法在危机之后复苏。

伴随着中小企业复苏迟缓而来的,是就业增长的乏力。据统计,初创企业所创造的就业岗位在《多德—弗兰克法案》颁布的2010年仅为250万个,而这个数字在15年前的1994年就达到了410万个。就单个初创企业用工人数来说,每家初创企业在20世纪80、90年代创造的就业岗位稳定在11个,但这一数字在奥巴马执政的最初3年降到了 7.8个,而在布什执政的2001到2008年间,这一数字尚有11.3个。

失去了中小企业参与的经济复苏,注定是一场高处不胜寒的复苏。来自市场庞大底层的呼声最终迫使政策制定者和监管者们开始考虑,要把密不透光的“高墙”变成可以透进阳光的“篱笆”。

从高墙到篱笆:让微观活力进入大市场

这个篱笆扎下的第一道桩正是2012年美国政府颁布的《JOBS法案》,该法案从公布之日起,就因其影响范围之广,被认为是美国金融监管变革的一道里程碑。据《华尔街日报》当时的统计,2011年美国的107个IPO中,就有98个能够从《JOBS法案》中获益。

在法案酝酿的过程中,政府和市场对它的最大期待就是减负和松绑,让小资金更多地参与到大市场中来,让小玩家也有机会登上大舞台。而最终被奥巴马签署生效的《JOBS法案》也很好地体现出了让美国这个庞大经济体中的微观活力进入金融市场的精神。

简单来说,《JOBS法案》主要包括两块内容,一是为企业的IPO减负,二是为非公开市场的融资松绑。

在IPO方面,《JOBS法案》将年收入不超过10亿美元的公司都定义为“ECG”,也就是“发展阶段的成长型公司”,为这些公司在 IPO过程中减负。

在非公开市场融资方面,《JOBS法案》降低了中小企业上市过程中的要求,同时提出了向中小企业开放众筹融资管道的方案。

在《JOBS法案》通过前,根据美国联邦法规D条例506规则和144A规则,发行人在私募发行中不允许进行一般劝诱和广泛宣传,但是在SEC注册的公开发行中是允许的,这是私募发行和公开发行的重要区别之一。

而《JOBS法案》则在这方面放松了限制,它允许发行者或中介机构通过报纸、电视、网络等各种渠道进行公开宣传,只要购买者为合格投资者(Accredited Investors)或发行人合理认定的合格机构购买者(QualifiedInstitutional Buyer)即可。这为企业在非公开市场上的融资拓展了一条全新的渠道,也迎合了互联网技术与金融结合的发展趋势,从而使众筹成为《JOBS法案》中最受关注的焦点。

然而,由于《JOBS法案》和包括《萨班斯—奥克斯利法案》和《多德—弗兰克法案》在内的众多法律法规在立法逻辑和具体操作上都有相背离的地方,这需要具体的执行机构制定出具体可行的操作办法,才能切实发挥出应有的作用。这一过程耗费了漫长的时间,而这也从侧面证明了以《JOBS法案》为代表的篱笆,和之前的监管高墙是多么的格格不入。

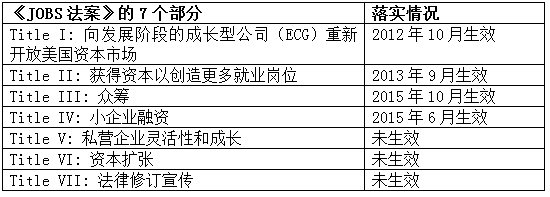

下面是《JOBS法案》具体执行的进展表,显示了法案7个部分的落实情况,到本文刊发为止,《JOBS》法案尚有3个部分还未生效。

有意思的是,在《JOBS法案》尚未全面得到执行的时候,美国国会又通过了被称为《JOBS法案》升级版的《FAST法案》。该法案按照《JOBS法案》的逻辑在发展阶段的成长型公司(ECG)的IPO要求上进一步放宽,在具体操作上提供新的便利。

动态的平衡:市场与监管,危机与复苏

虽然《JOBS法案》是在危机之后的复苏泥潭中应运而生的产物,但依然饱受争议。主要的焦点都集中在保护投资者上。批评的声音主要认为该法案放宽了投资者参与非公开市场融资的限制、弱化了监管机构对中小公司的监督,这可能使投资者得不到有效的保护。

从强监管到弱监管,加强监管与激活市场之间的拉锯一直是金融监管博弈的主题。

加强监管是所有政府在面临危机时候的下意识选择:在战争时期,面对威胁,下意识收紧的是拳头;而在和平年代,面对经济困局,下意识收紧的还是拳头,只是这一拳是监管的重拳。从美国20世纪30年代的大萧条到2007年的金融危机,这种应对危机的下意识警觉从来就没有改变过。

而当金融监管收紧之后,受到抑制的市场活力又不可避免地需要寻找管道释放,从而推动监管的松动。如果我们将时间的格局放大,就会发现从大萧条以来的监管,没有一种永恒不变的完美状态,政策制定者们追求的是一种动态的平衡。

1930年到1970年是以罗斯福时代为代表的金融强监管时期,20世纪70年代至20世纪90年代则是以里根时代为代表的金融政策松绑时期,而2000年至今则是以布什时代为代表的金融强监管时期。这样一紧一松的政策调整,无一不是建立在“那时那地”的现实背景之上的。

就像海浪与沙滩之间的拉锯,进退有度,此消彼长,但二者之间始终保持着默契的动态平衡。

而从“高墙”到“篱笆”的监管政策转变,也正是美国在向金融强监管倾斜的背景之下,释放市场活力的一次平衡。

在资本市场全球化的进程中,理解监管政策的变化和背后的逻辑,是所有市场参与者的必修课。

上一篇:证监会发布完善新股发行制度相关规则

下一篇:央行建MPA:银行自主性增强