作者:清华金融评论

分类:封面专题, 封面专题-总9期, 总9期, 清华金融评论杂志文章

标签:孙博

评论:没有评论

文/孙博 中国证券监督管理委员会博士后、首都经济贸易大学劳动经济学院教师

本文编辑/王茅

2013年和2014年英国连续颁布养老金改革措施,本次改革强化了个人养老责任,注重发挥市场的作用,有助于改善英国养老金体系财务可持续性。英国养老金改革对我国有启示意义。

近几十年来,人口老龄化的冲击和日益沉重的财政负担给英国养老金体系带来了巨大压力和挑战。因此,英国政府分别于2004年和2008年颁布两部养老金改革法案,主张大力发展职业年金和个人养老金计划,减轻公共养老金负担。在此基础上,英国于2013年颁布了《2013年养老金改革法案》,2014年3月发布《2014年财政预算报告》,涉及多项养老金改革的内容,旨在提升养老金体系运转的可持续性。

英国养老金体系的基本框架

经过长期建设与发展,目前英国已形成覆盖多层次,保障多支柱的典型四支柱养老保险体系,具体包括:

零支柱为非缴费、由国家财政负担的国民年金。

该支柱仅面向所有60岁以上,收入在最低标准以下,且没有参加其他支柱养老金计划的老年人。

第一支柱包括国家基本养老金和第二养老金两部分。

国家基本养老金计划要求所有工薪雇员参加,并以国民保险税的方式缴纳。自2012年起,雇主缴税13.8%,雇员缴税12%,合计为25.8%。2012年参加国民养老金计划的总人数为2860万,约占全国总人数的45%。第二养老金计划(Second state pension,简称S2P)为基本养老金的补充,其准入门槛低,包括已参加国家基本养老金,但没有参加职业养老金或个人养老金计划的雇员。2012年参加第二养老金计划的总人数为2530万,约占全国总人数的40%。

第二支柱为职业养老金计划。

包括待遇确定型(Defined benefit,DB)、缴费确定型(Defined contribution,DC)两种类型。DB型计划中,雇主需做出定额的养老金待遇承诺,并承担相应财务风险。DC型计划中,投资风险主要由雇员承担,同时雇员可享有更多的投资选择权。DC型计划目前已成为英国职业年金的主流模式,2012年之后的新参加者,只能参加DC型计划。2012年底参加职业养老金计划的总人数为2740万,约占全国总人数的43%。

第三支柱为个人养老金计划。个人养老金计划是由个人从选定的保险公司参加的DC型计划。没有为雇员提供职业年金计划的雇主必须与一家或多家保险公司达成协议,使其雇员能够参与个人养老金计划。同时,个人也可不经雇主而直接参加保险公司提供的DC型计划。目前英国约有超过1000万人参加了个人养老金计划,约占全国总人数的16%。

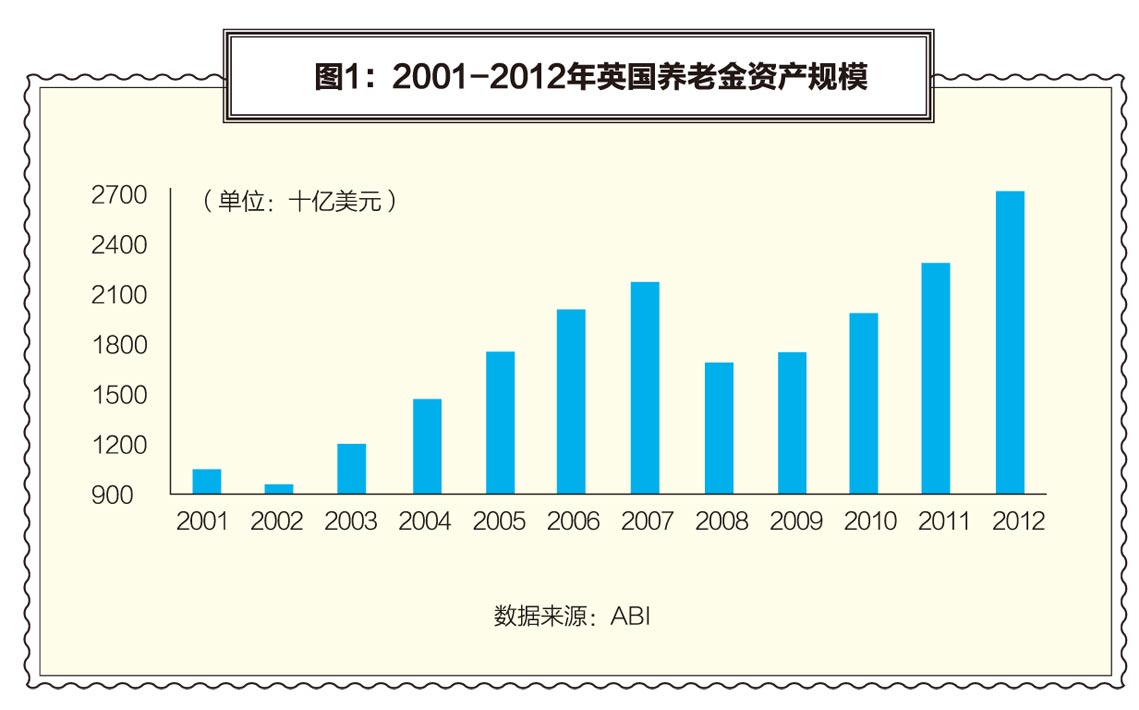

英国的养老金资产规模近几年来一直保持较快增速,资产规模占国内生产总值(GDP)的比重从2002年的58.77%增长到2012年的112%,资产总额达到2.73万亿美元,首次超过GDP。2008年至2012年的5年间,养老金资产规模的年平均增幅为9.54%,远超近十年来4.84%的平均增幅。

英国养老金体系改革的背景

人口老龄化加剧,养老金体系压力陡增

英国是最早进入老龄化社会的国家之一。早在1929年,65岁以上人口即达到总人口的7%,迈入老年型社会。截至2011年底,英国人口6235万,其中65岁以上人口占16%以上。预计2015年英国人口将达到6344万,65岁以上人口将达到1458万,占总人口23%。人口老龄化加剧给英国政府财政和养老金体系带来了严重挑战。

国家基本养老金入不敷出,财务可持续性堪忧

2010年,英国第一支柱国家基本养老金出现了近年来首次收不抵支的情况。根据相关财政报告,当年支出达805亿英镑,收入却为759亿英镑,年度基金结余也相应减少。随着老龄化的加剧,在现行政策下,国家基本养老金收不抵支的状况短期内难以改善。

第一支柱待遇水平下降,老年人生活面临困难

英国国家基本养老金占社会平均工资的比例呈逐年下降趋势:1998年为24.4%,2006年下降至17.7%。对于普通收入阶层,第二养老金与国家基本养老金收入相当,替代率在社会平均工资水平的17%~18%。两者合计35%左右,与国际社会保障公约认定的养老金应该保持50%以上替代率的水平相去甚远,部分老年人,尤其是中低收入者退休后的基本生活面临一定困难。

受欧债危机影响,政府财政压力较大

英国与欧盟国家经济联系密切,2011年爆发的欧债危机直接导致英国对欧盟出口下降,经济下滑。2011年和2012年英国经济增长速度分别为0.9%和0.7%,远低于1.7%和2.5%的预期水平。此外,英国政府财政赤字削减也远未达到预期,亟须新的有效途径,因此,英国政府开始考虑通过养老金体系改革来应对危机、削减赤字。

英国养老金改革的主要内容

开源节流,多渠道增加养老金积累

● 第一,将第二支柱职业年金由自愿改为强制,并提高缴费比例。《2013养老金改革法案》规定:对于收入达一定标准的雇员,英国第二支柱职业养老金已成为具有强制性的职业年金。该项政策已于2012年7月从规模最大的企业开始实施,并将于2017年4月最终完成。预计此过程将积累80亿~120亿英镑养老金。

● 第二,推迟领取年龄,减少养老金支出。《2013养老金改革法案》规定,参保者领取养老金年龄采取渐进式推迟。女性开始领取养老金的年龄每2年增加1岁,2020年提高至65岁,与男性持平。自2020年起,男女领取养老金的年龄都将进一步提高,每10年增加1岁,到2046年将提高至68岁。此外,领取政府全额养老金所需缴纳国民保险费的年限也从30年提高到35年。上述措施有助于养老金财务状况的改善。

此外,《2013养老金改革法案》取消了现有的国家基本养老金、第二养老金计划,将其合并成一笔数额统一的政府养老金定期发放。新的“第一支柱”将从2017年4月起开始实施。

扩大个人选择权,改善养老待遇水平

● 第一,取消养老金领取的税收限制,提高养老金使用灵活度。《2014年财政预算报告》指出,对于DC型计划的参保者,允许其在55岁时领取全部养老金。而在原养老金体系中,如果参保者要一次性领取养老金,必须支付税率高达55%的惩罚性税收。此外,参保者退休后的养老金不再被强制购买年金,被允许以投资方式累积养老金收入。退休者管理养老金储蓄的自由度大为提高。

● 第二,发行养老金债券(Pensioner Bonds),改善老年人待遇。《2014年财政预算报告》指出,2015年1月,英国将以高于市场的利率发行100亿英镑的养老金债券,用以支持国民养老。此类债券只允许超过65岁的人购买,且投资上限为1万英镑。同时,规定个人年度免税存款额上限为1.5万英镑,意味着所有养老金债券储蓄将免征利息税。对于老年人而言,养老金债券可视为无风险、较高收益的新投资渠道,有助于提升养老金水平。

加强职业年金的市场化运营

强制性的职业年金计划实施后,约有120万中小企业及其约600万员工逐步加入职业年金计划,市场需求将达到现有水平的7倍,而现有的养老金市场服务能力尚不足。因此,英国未雨绸缪成立了国家职业储蓄信托(NEST),以0.3%的超低年管理费承接这些中小账户的投资管理服务。

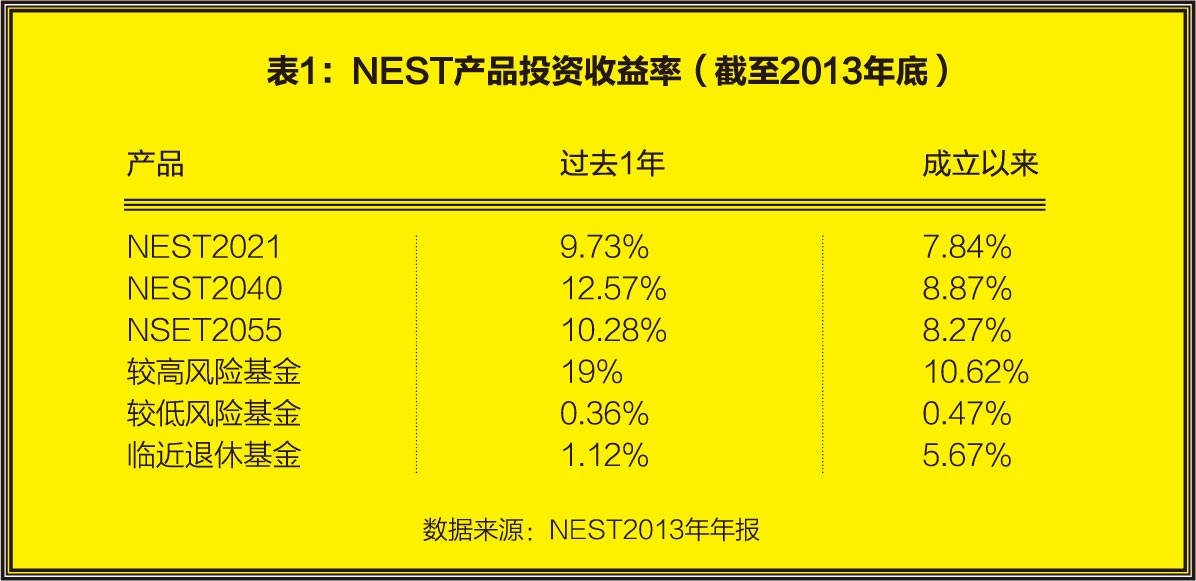

NEST提供生命周期产品作为默认选择,并提供较高风险基金、较低风险基金、临近退休基金等多种不同风险程度的产品。投资管理方面,NEST采取基金中基金(FOF)的方式,选择了7家基金管理人管理的10个子基金;投资范围方面,涵盖了全球市场股票、各类债券、货币市场工具,以及不动产等。目前投资收益率表现良好(表1)。

英国养老金改革的影响

养老金体系可持续性增强,长期财政压力有所减轻

此次养老金改革提高了政府养老金待遇,其资金来源除了预期经济基本面向好可能带来一定财政收入增加外,英国政府还通过增加第一支柱养老金缴费比例,延迟退休年龄增加基金收入。因此,相关测算表明,改革后由于领取第一支柱养老金的民众的比例将逐步下降,政府养老金支出占财政的比重也将逐步下降。

第一支柱养老金待遇得到改善,有助于促进社会公平

从2013年以来的改革方案看,通过增加缴费比例和延迟退休年龄,国民的第一支柱养老金待遇得到了提高。此外,对第二和第三支柱养老金领取时的税收减免,提高退休者支配养老金自由度等政策,进一步增加了国民的养老金福利。但是,上述福利改善的部分程度上以公务员养老金待遇削减为前提。此前,英国政府要求公务员退休年龄从目前的60岁逐步延长至66岁,同时提高公务员养老金缴费并降低最终支付水平。

养老金行业将受到一定负面影响

养老金债券是本次改革的焦点,由于债券利率更具有吸引力,很多参保者会将部分原本购买年金的资金用于养老金债券。此外,由于取消了税收惩罚,部分人会在55岁时提取养老金。这将对人寿保险公司和养老金行业的盈利前景产生一定影响。2014年3月20日养老金债券计划颁布时,英国富时100指数当日收跌0.49%,多家保险公司和养老金机构的股价大幅下跌。

老龄化趋势日益加剧导致养老金体系不可持续,是世界各国面临的共同挑战。从应对方式来看,各国做法也具有共性,一是发展国家、企业和个人三方责任共担的多支柱养老金体系,增加资金来源。二是通过市场化投资,实现养老金自我积累和壮大。

加快发展第二、第三支柱,促进养老金体系均衡发展

改革之前英国养老金的发展并不均衡。第一支柱养老金基本覆盖了全部国民,但是保障水平较低,影响人民生活质量。同时,第二支柱的职业养老金对中低收入者覆盖面不足。因此,英国养老金改革强调第二支柱与第一支柱养老金均衡发展,加上第三支柱的个人养老金计划,目标是建立一个覆盖面广,保障有力的市场化养老金支柱体系。

目前,我国第一支柱基本养老金包括社会统筹与个人账户两部分,待遇水平较高,也给国家财政带来沉重负担。第二支柱企业年金计划发展缓慢,第三支柱的个人税收递延养老金计划仍在规划中,各个支柱发展极不均衡。因此,可以考虑将第一支柱的个人账户与企业年金合并,做大第二支柱;并通过税收优惠,推动第三支柱个人税延养老金计划的发展。

建立市场化的养老金投资运营体制

本次改革中,为了促使养老金实现保值增值,英国成立了NEST集中投资运营中小企业职业年金,并且提供不同收益和风险偏好的产品组合,收益稳定客观。

从我国来看,截至2013年底,基本养老金结余2.8万亿元,但是只能购买国债和存银行,考虑通货膨胀因素,基本未能实现保值增值。因此,可借鉴英国经验,将现有基金结余委托给全国社保基金理事会,或成立专门机构受托运营基本养老金结余,通过市场化方式实现养老金保值增值,促进养老金健康可持续发展。

养老金改革要综合施策,建立合理的成本分担机制

通过延迟退休年龄、将第二支柱养老金从自愿改为强制等措施,改善了英国养老金体系的可持续性,但也增加了国民参加养老金计划的成本。为了减少养老金改革的阻力,英国政府也通过提高第一支柱养老金待遇,发行养老金债券等措施让利于民,实现了改革成本的多方分担。

与此相反,我国养老金改革有时呈现单兵突进的状态,比如延迟退休年龄,虽然有助于养老金增收减支,但是增加了老百姓成本,面临较大阻力。因此,应该在延迟参保者退休年龄的同时,政府给予缴费匹配及税收优惠等措施,建立科学合理的一揽子改革措施,形成改革的成本各方分担机制,促进改革的顺利进行。(本文在中国证监会创新业务监管部副处长甘茂智、规划委研究员查向阳的指导下完成,乔菲对本文亦有贡献)

上一篇:邱薇,刘李杰:美国第三支柱养老金个人退休账户(IRA)计划管理运作及借鉴

下一篇:郑秉文:建立养老基金管理公司是社会保障全面深化改革的一个重要环节