作者:清华金融评论

分类:互联网金融, 互联网金融-总9期, 总9期, 清华金融评论杂志文章

评论:没有评论

文/杨青丽 本文编辑/贾红宇

杨青丽 交银国际董事总经理

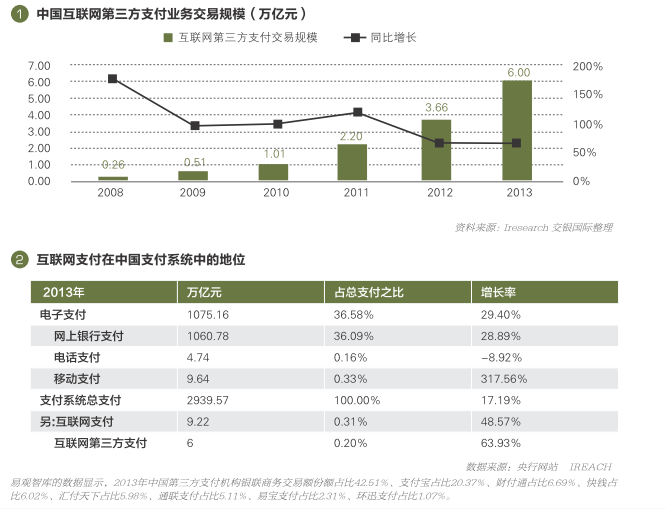

2013年全年中国第三方支付机构各类支付业务的总体交易规模达到17.9万亿元,同比增长43.2%。其中线下POS收单和互联网收单分别占比59.8%和33.5%。新兴的网络支付给传统第三方支付和商业银行带来了挑战。本文介绍了我国第三方支付的格局,并根据国际经验和我国现实约束探讨了第三方支付企业变身互联网银行的可能性。

如果不知道“任何历史都是当代史”这句话,深入理解互联网金融就无从谈起。今天的新兴网络金融貌似前无古人,但其实P2P、众筹是披着网络外衣的民间直接金融。本文探讨第三方支付的格局及其发展前景。

第三方支付具体指什么?

如果把拥有子账户的企业也算作第三方支付机构,那么第三方支付的历史已经很久,而且第三方支付遍地都是。

央行将支付服务主体分为四类:A.中国人民银行,截至2012年末,人民银行共有350家分支机构,另有同城清算所1006家;B.银行业金融机构,截至2012年末,共有3417家银行业金融机构;C.清算机构,包括中国银联、银行资金清算中心服务和农信银资金清算中心;D.支付机构,截至2012年末,已有197家非金融支付机构,其中119家获得预付卡发行与受理业务许可,79家获得网络支付业务许可,44家获得银行卡收单业务许可。

我们通常所说的第三方支付主要指的是D类,也称为非金融支付机构,其中预付卡类公司数量最多。有人将第三方支付分为四类:银联系、三大电信运营商、互联网、预付卡。有的第三方支付公司与其他实体经营属于同一主体,投资者通常所指的第三方支付公司是该同一主体,如阿里、腾讯、三大运营商等,并非其下属的专门的第三方支付公司。

基于新兴技术的第三方支付是新鲜事物

第三方支付并非新鲜事物,第三方支付其实存在已久。传统预付卡的发卡机构分为金融机构和非金融机构,金融机构可以发行多用途卡,非金融机构只能发行单用途卡。预付卡分三类:一是商户自己发行的单店消费卡,只在自己旗下商户使用;二是由专业发卡公司发放,可以在多个特约商户使用,称为通用型卡;三是由银行与发卡公司合作推出的“银商合作型卡”。可以看出,传统预付卡发卡机构并不仅仅是银行,还有大量的是商业公司。

第三方支付伴随着技术进步,拓展至网络阶段;预付卡业务从以传统商业为主要载体,发展为以网络商业为主要载体。基于互联网等新兴技术的第三方支付是新鲜事物。商业零售因沉淀资金较多本来就有“小银行”之称,网络技术将零售的小银行优势再度发扬光大。至于网络交易的交货诚信问题的解决,则与预付资金的第三方账户的设立没有直接关系。没有较多的预付资金,一样可以解决交货互信问题。

各行业特别与零售有关的行业以预付卡及账户为诱饵,鼓励客户存钱于自己企业中,以便获取闲置资金的利益,这是由来已久的普遍做法。阿里巴巴的第三方账户,相当于预付卡,是其自己发行的,从可购买基金的角度看,它也是多用途的,网络货币基金的火爆,主要是货币基金正当其时,加之阿里平台强大的广告效应,使得余额宝风靡一时。

第三方支付改变传统市场格局,但第三方支付企业从事金融业未必一定成功

网络第三方支付的前景。网络零售公司随着销售商品与合作线下商家范围的扩大,逐步扩大支付的商品范围与半径,冲击既有支付渠道,包括传统预付卡、银联、银行等,特别是提供线下小额支付服务的传统公司。传统公司必须加强线上业务与服务,打通线上与线下,全方位满足客户需要。

移动支付的前景。小额领域的移动支付,三大运营商拥有更大的潜在优势。近距离无线通信技术(NFC)模式似乎在运营商、银行、银联、监管等部门达成共识,可能成为移动支付的主导。网络公司在网络及移动领域的创新必须把握好安全与便利的平衡,多渠道认证以略微牺牲便利性,可能是不得已的选择。欧美对第三方支付都有严格监管要求,中国的监管正在快速跟进,网络公司在此难有例外。

其他行业的支付创新要求。如果商业零售公司可以开展小额第三方支付等金融业务,可以当作各种费用的收取平台,其他行业当然也可以,如证券公司的证券账户的功能拓展,基金公司基金账户的功能拓展,包括各种理财、各种付费,甚至取现,只是额度可能受限。

第三方支付离不开银行。只有银行才有存款功能。并且,由于担心安全问题,大额支付仍通过银行。而小额支付在银行也加入竞争的情况下并不会改变支付大局。所以,网络第三方支付是抢了传统第三方支付或银联的份额,而不是抢了银行的份额。

银行面临脱媒及竞争压力,需要以资产质量为本,以创新先行为要。银行必须随客户要求将服务进一步下沉,进一步扩大产品覆盖面,加快综合化国际化经营步伐,并与其他行业加强合作,实现共赢。

传统企业也掌握大量客户信息,一样可以便利地从事银行业务,所以第三方支付没有互联网企业从事银行及金融业务的绝对优势。第三方支付企业的货币基金热销与第三方支付没有必然关系,而主要与货币基金的高收益率、过度宣传的广告平台有关,也并不能严密推论第三方支付企业从事金融业必然成功。

持银行牌照的第三方支付变身互联网银行?

国际上少有原互联网公司经营互联网银行并获得巨大成功的,可能是银行无进入门槛限制并且服务比较到位所致。国际上纯互联网银行份额仍小,也有杀入行业前三的,如荷兰国际直销银行(ING-Diba),该行由ING全资控股,是德国第一家“直销银行”,也是欧洲最大的“直销银行”。目前从公司客户数量和银行品牌角度看,公司是德国第三大银行。美国的安全第一网络银行(Security First Network Bank,SFNB)是全球第一家纯网络银行,成立于1995年10月。其前台业务在网上进行,后台处理集中在一个地点进行,可以保证安全可靠地开办网络银行业务,业务处理速度快、服务质量高、范围广。该网络银行初期发展很快,但并未形成规模优势,此后随着电子商务的低谷到来,难以抵御冲击,1998年终因巨额亏损被加拿大皇家银行(Royal Bank of Canada,RBC)以2000万美元收购其除技术部门以外的所有部分。此时,该网络银行有1万个客户,其存款余额早在1997年就在4亿多美元。

乐天银行目前是日本最大的网络银行,最开始名为eBank,是日本第二家纯网络银行。该行于2000年1月成立,2001年7月取得银行牌照,核心业务是互联网结算。网络银行的低成本为其带来了竞争力,其汇兑业务等的手续费在业界最低。2006年eBANK开始发行借记卡。2009年2月eBank被乐天集团收购,2010年5月更名为乐天银行。乐天收购eBANK首先是看中其业界领先的支付结算能力,可为乐天数千万会员带来更为便利的支付结算体验;其次是可以充分利用乐天庞大的消费者群体,开发个人贷款、住宅贷款、电子货币等金融产品。依靠乐天庞大的用户优势,eBANK纳入乐天旗下一年便成功扭亏为盈。截至2013年2月底,乐天银行开户数达到422万,吸收存款8194亿日元(占日本银行业存款份额约0.13%)。

相比之下,中国的银行业受制于制度约束,创新能力略弱,留给互联网公司创办的银行更大的发展空间,不排除互联网公司所办银行短时间领先行业的可能。

第三方支付公司无银行牌照,因小额支付性质所限,对银行影响甚微。如果第三方支付公司拥有银行牌照,变身互联网银行,因其客户基础较庞大,有迅速做大的可能,但是风险控制仍是银行的核心。第三方支付公司虽然有技术优势,但是风险总量的控制仍有主观成分,另外技术及数据并不能完全揭示风险。一旦风险失控,一样有失败的可能。

( 阅读全文请先登录 )