作者:蔡喜洋

评论:没有评论

作者:蔡喜洋 中国银行总行,新浪财经专栏作家

摘要:人民币国际化前景广阔,当前应抓住机遇、大力推动人民币在国际大宗商品领域的计价和结算范围,丰富离岸人民币风险管理和固定收益投资工具品类,加快开放国内资本市场扩展权益类产品供应,稳步推进人民币成为国际金融市场的活跃交易货币。

一、中国加快离岸人民币中心全球布局

2014年6月18日和19日,中国人民银行先后宣布,决定授权中国建设银行担任伦敦人民币业务清算行,授权中国银行担任法兰克福人民币业务清算行。伦敦是全球最大的外汇交易中心,其人民币外汇交易量已占除中国大陆和香港以外全球市场份额的2/3。法兰克福是欧元区金融中心,此举将有利于中德和中欧企业和金融机构使用人民币进行跨境交易,进一步促进贸易、投资自由化和便利化。

2013年5月,中国工商银行成为新加坡首家跨境人民币清算行,汇丰银行和渣打银行在新加坡发行首批人民币离岸债券,正式开启了新加坡离岸人民币中心的建设之路。

此前更早,中国银行因长期深耕国际市场,已陆续成为香港、澳门、台湾地区及马来西亚、卢森堡、柬埔寨、菲律宾等国家的人民币业务清算行,成为英国、德国、法国、日本、韩国、印度尼西亚、南非等国家人民币清算主渠道银行。

2009年7月启动跨境人民币业务以来,香港已经发展成为最大的离岸人民币交易中心,拥有80%的离岸人民币存款和72%的离岸人民币国际支付市场份额。2013年,中行集团跨境人民币结算量超过3.98万亿元,同比增长60.15%;跨境人民币试点启动以来,累计结算量超过8.6万亿元,占全部跨境人民币结算量的73%。

二、人民币国际化的源动力

香港、新加坡、伦敦、法兰克福四座全球国际金融中心继被“攻克”,东京乃至其他区域金融中心亦对设立跨境人民币清算中心表示强烈兴趣。虽然美国纽约方面态度扭捏、进展缓慢,但中国大力推动人民币国际化,符合国际潮流和市场需要,逻辑在于:

一是国际货币体系改革的战略需要。布雷顿森林体系解体之后,在新牙买加体系之下,美国始终占据国际货币体系中的核心地位。我们看一组2013年的数据:(1)国际贸易结算货币市场份额当中,美元占比50%以上,而人民币国际支付全球货币市场份额2013年全年平均不到1%,2014年4月的市场份额1.43%,排全球第7位,较去年同期上升7个名次。(2)金融市场交易,全球日均货币交易规模为5.3万亿美元,其中场外(OTC)利率衍生市场的日均交易量2.34万亿美元,从利率衍生品分币种市场份额看,欧元49%,美元28%,英镑8%,而人民币仅为0.6%,排名第10位。(3)2013年底全球外汇储备总规模为11.2万亿美元,从各官方外汇储备的币种结构来看,美元65%、欧元25%、英镑4.5%、日元4%,其他货币合计占比不到1.5%。(注:官方储备当中有的已确认储备币种、有的未确认,其中已确认币种的外汇储备规模为6.22万亿、占比53.3%,笔者据此按比例推算)。2008年金融危机以来,美联储启动量化宽松政策,向全球输出通胀和转移危机成本,给其他国家经济增长、结构调整和货币政策带来较大冲击。为此,国际社会持续呼吁国际货币体系改革。

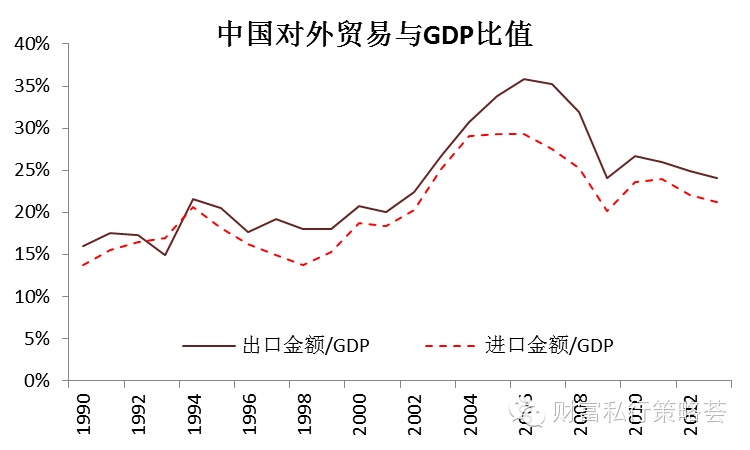

二是中国与贸易伙伴互利共赢的战略需要。从国际货币史来看,大国经济崛起都伴随了本国货币国际影响力的提升。最早工业化的英国,使英镑成为世界第一货币。美国经济崛起之后,逐步取得世界第一货币的地位,而20世纪50-70年代,德国、日本经济起飞,也使得马克、日元成为国际货币体系重要一员。2013年,中国GDP 占世界的12.4%,对外贸易占世界贸易额的11.4%,中国经济体量与贸易体量已经跃居全球第二和第一位,在双边和多边经贸往来当中,扩大跨境人民币使用范围将使中国和贸易伙伴实现共赢,人民币已经具备成为国际货币的基本条件。

图1:中国进出口贸易金额与GDP比值走势

三是离岸人民币市场初具规模,构建全球支付清算网络是市场需要。根据中国银行董事长田国立在伦敦“中英金融峰会”演讲中披露的数据,2014年一季度,从中国净流出人民币资金达3400亿元,进一步补充了离岸人民币流动性;离岸人民币存款余额达到2.4万亿元,占全球离岸存款的比重上升至1.51%;新发行离岸人民币债券718亿元,同比增长160%;离岸人民币外汇交易量比去年四季度翻番,占全球外汇交易的比重从年初的2.3%上升至3.0%。2014年4月,人民币已成为全球第七大支付货币,但在全球支付清算的使用份额仅为1.43%,距离美元、欧元的绝对份额存在巨大差距;人民币虽然是全球第九大交易货币,但人民币外汇交易占全球外汇日均交易量的比重仅为2.2%。人民币国际化程度与其经济体量、贸易规模严重不相称。

三、民币国际化前景光明、道路曲折

人民币国际化“小荷才露尖尖角”。跨境人民币虽然增速较快,但仍处初级起步阶段,随着跨境人民币快速增长、存量规模不断大,其应用场景、承载功能将不断增强。在人民币国际化进程当中,中国有望享有三方面收益:一是降低汇率波动风险、降低国际贸易成本;二是扩展全球金融资源、降低企业全球融资成本;三是货币国际化享有铸币税收入。

人民币国际化“前景光明、道路曲折”。国际货币三方面特征:交易媒介、计价单位、价值储藏功能,应用场景分别是国际贸易结算、国际金融交易和国家外汇储备,其推广难度逐级而上。因为,国际贸易属“钱货”商品交易,国际金融则是“钱钱”金融交易,其体量数倍于前者,故需要人民币无论是离岸还是在岸都要求具备稳健和深度的金融市场体系,而且要实现资本项目可兑换。进一步的,作为他国外汇储备,需要他国对人民币的币值稳定性、政治局稳定性、经济总量规模性和结构健康度、以及货币政策透明度要具备高度信心,而达到该程度的国际货币屈指可数。

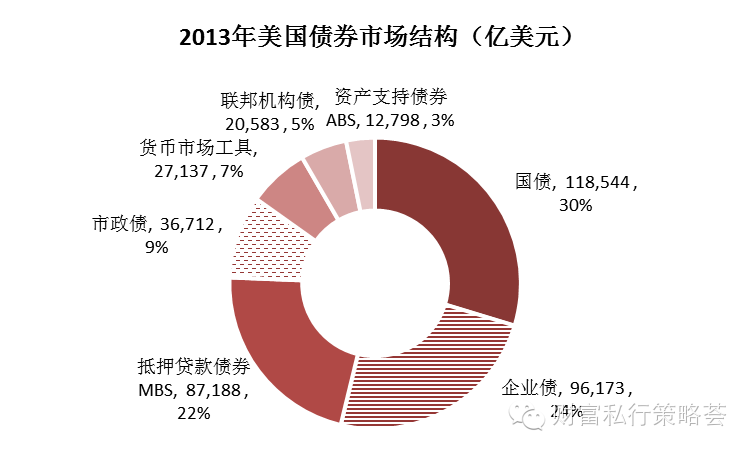

图2:中国债券市场规模32.2万亿元人民币,占GDP的57%,金融深化不足

图3:美国债券市场规模40万亿美元,占GDP的238%,金融深化程度较高

所以,目前中国大力推动跨境人民币国际贸易结算和发展离岸人民币债券市场,重点是便利国际贸易当中的“交易货币”问题,与真正的“金融货币”和“储备货币”要求仍存在极大差距。

四、如何加快人民币国际化?

十八届三中全会做出全面深化改革的决定,为中国金融改革设定了蓝图:逐步建立健全现代金融体系,扩大金融业对外开放,完善人民币汇率市场化形成机制,加快推进利率市场化,加快实现人民币资本项目可兑换。

笔者认为,加快实现人民币资本项目可兑换是当前中国金融改革的最关键突破口,原因在于:

第一,人民币汇率已经进行相对均衡区间。2005年7月21日中国启动汇率形成机制市场化改革已经9年,人民币兑美元名义汇率从2005年的8.2765升至6.1524(2014年6月20日),累计升值幅度25.67%,年均升值2.85%,双边波动幅度加大,已经进入相对均衡区间。此外,中国拥有4万亿美元外汇储备,使得中国已经具备资本项目可兑换的坚实基础。

第二,资本项目不可兑换和外汇结售汇体制已经成为汇率形成机制和货币政策传导效果的重要掣肘。2002-2013年,外汇占款成为基础货币投放主渠道,货币政策自主性被严重削弱。2014年4月末,中国人民银行总资产为人民币32.8万亿元,其中外汇资产27.3万亿元、占总资产比重的83%。庞大的外汇储备赋予了央行干预外汇市场的强大能力,但也严重削弱了央行通过国内资产项目来调控和影响金融市场基准利率的能力。

中国资本项目可兑换与人民币国际化密不可分,两者相互作用、相互促进。2013年以来,中国资本项目可兑换改革显著加快:

(1)增强人民币汇率弹性,发挥市场供需决定价格的主导作用。人民银行决定,自2014年3月17日起,银行间即期外汇市场人民币兑美元交易价浮动幅度由1%扩大至2%,即每日银行间即期外汇市场人民币兑美元的交易价可在中国外汇交易中心对外公布的当日人民币兑美元中间价上下2%的幅度内浮动。

(2)大力推动离岸人民币市场的发展、增强流动性和投资吸引力。2013年全部离岸人民币债券市场发行量达到2700亿元,2014年一季度发行量达到718亿元,余额存量规模估计为5000亿元左右。同时,不断创新离岸人民币资金产品,培育外汇交易、债券发行与投资、人民币衍生交易等市场,推动金融市场深化发展,不断完善离岸人民币市场的现金管理和风险管理工具,加大高质量债券供给,打通权益类产品的投资渠道,增强人民币成为离岸金融市场的交易活性。

(3)加快资本项目可兑换和资本市场对外开放度,解决人民币回流问题。一是建立上海自由贸易区(2013年9月),区内与境内外之间的资本流动效率大大增强。二是开展沪港通试点(2014年4月),总额度5500亿元,有效拓宽离岸人民币投资渠道。三是研究对QDII、QFII、RQFII大幅提升额度乃至取消额度和审批,加快推进QDII2、QFII2,增强个人投资者跨境投资参与度。四是积极推进研究中港基金互认,打通境内外金融产品对于个人投资者的可获得性,同时也促进国内金融产品创新。

五、结论与建议

人民币国际化路漫漫其修远兮。跨境人民币仍处初级起步阶段,但随着交易量快速增长、存量规模不断大,其应用场景、承载功能将不断增强,前景广阔。发展和政策建议是:

微观合作层面,强化市场机制,通过加强与境外商品交易所合作,发掘人民币计价结算、套期保值和融资等业务机会,推动人民币进入国际大宗商品计价交易体系,推进人民币与外币的直接挂牌交易,丰富离岸人民币衍生产品种类,推动人民币成为国际金融市场的活跃交易货币。

宏观监管层面,要继续鼓励扩大人民币跨境使用,完善相关配套政策;稳步拓展双边货币合作,畅通互换资金动用渠道;加快推进人民币资本项目可兑换,继续深化国内资本市场改革,稳步提升对外开放程度;逐步完善人民币汇率形成机制,有序扩大汇率浮动区间;加快推进利率市场化,增强货币政策独立性和透明度。

(本文仅代表个人观点,不代表所在机构)