作者:高善文

分类:总24期, 清华金融评论杂志文章, 资本市场, 资本市场-总24期

标签:股市

评论:没有评论

文/安信证券首席经济学家 高善文

市场对人民币贬值的恐慌情绪的消退加上美联储加息放缓,让10月以来A股市场出现明显反弹。未来美联储加息和人民币汇率走势仍存在变数,这将对市场走势形成牵制。

A股市场反弹明显

10月以来,A股市场出现明显反弹。上证综指和中证全指分别反弹12%、15%,期间成交量明显放大,融资余额上升约950亿元。

6月底以来股票市场的调整与自身的泡沫化压力密切相关,但是杠杆的广泛使用及随后的清理,以及8月份人民币汇率波动引发的恐慌和资本外逃,是这一调整非常重要的背景条件。

目前,场外杠杆的清理应该已经告一段落,人民币汇率贬值的恐慌也暂时消退,在此背景下,市场出现明显反弹。应该看到,近期的市场反弹具有全球性,并与8月市场的下跌形成对比,这凸显了人民币汇率变动的影响。

“8·11汇改”以后,中国人民银行进行了持续和强有力的干预,向市场发送了明晰和强烈的政策信号,并大幅改善了与市场的沟通。在这些措施的作用下,9月底以来,外汇市场基本恢复到正常状态。

进入10月,市场对人民币贬值的恐慌情绪可能在进一步消退,这既有中国人民银行的强力干预稳定了市场预期的原因,也有美联储加息放缓的全球背景。

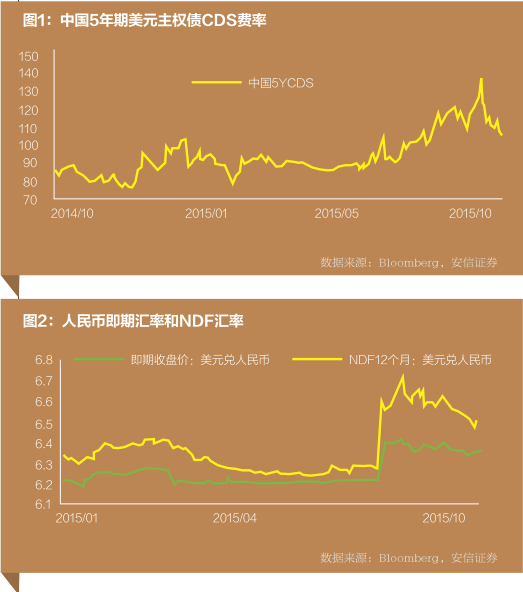

观察中国5年期美元主权债信用违约互换(CDS)费率的快速下降,以及不可交割远期(NDF)市场显示的远期人民币贬值预期有所缓解,显示市场的恐慌情绪在逐步平息。

国内债券、理财、货币基金等广泛的固定收益产品的收益率均在下行,也暗示资本外流的压力有所减轻。

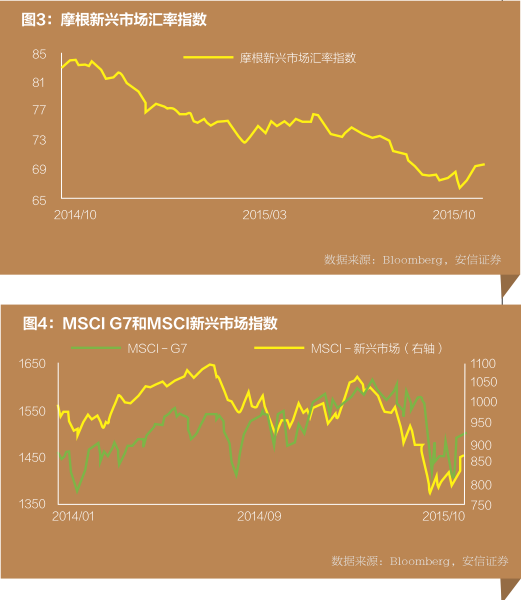

与此形成明显对比的是,汇率改革初期,市场沿着中国风险增大的方向解读汇率贬值,表现为:中国海外主权债风险溢价的上升,超过7月股灾时的高点;境外NDF贬值预期显著扩大;全球商品和权益市场的下跌;新兴经济体汇率的贬值;美元、黄金和美债上升;境内利率走高。金融市场同时出现的这些广泛变化,显示市场认为中国存在未知和不确定的风险,这促使资本外逃,造成境内利率水平的上升和金融市场波动的扩大。

多因素牵制市场走势

近期A股市场的反弹与全球市场同步,显示了美联储加息放缓对全球市场的积极影响。美国和全球经济总体较弱,使得美联储年内加息预期进一步消退。期货市场数据显示,美联储在2015年底前加息的概率为30%左右。受此影响,新兴经济体汇率指数在10月反弹3%左右,海外发达国家和新兴经济体股票市场集体反弹,发达国家债券普遍向好。

近期美联储会议特别提到了海外因素对加息放缓的影响。历史上,由于美国经济体量巨大,美联储在货币政策的制定和实施过程中较少考虑国际因素。随着新兴经济体,特别是中国经济占比的提高,以及国际贸易、生产分工和全球金融体系的联系更为紧密,美元升值对贸易部门和金融稳定的不利影响可能会使美国工业生产、就业和金融体系更多受到来自国际竞争的冲击。海外因素对美联储紧缩决策的影响程度也较此前有所提升。

考虑到美国经济总体上仍处于温和恢复的过程,美联储进入紧缩周期可能只是时间问题。中期之内,由于中美经济周期的差异和跨境资本流动的影响,人民币可能仍然面临一定的贬值压力,目前现实的风险则来自于美联储的利率政策变化。

6月下旬,笔者在旬报中提出,从内在价值考虑,市场的公允水平可能在3000~3500点之间。在当前去杠杆接近尾声和贬值恐慌退潮的背景下,笔者认为市场可能围绕公允价值区间震荡整理。

随着中国资本市场上市公司构成更加多元化,以及由于发行管制和经济转型所推动的购并重组的持续,宏观经济和周期性行业的好坏对市场的影响在逐步淡化和减弱。

然而,前期政府救市所采取的一些政策还没有完全退出,美联储加息和人民币汇率走向仍然存在变数,经济基本面好转尚需时日,以香港市场为标杆来看A股市场的溢价幅度仍然比较高,前期市场下跌过程中一些杠杆使用者蒙受巨大损失,这也在一定程度上改变了市场参与者的结构,这些因素均对市场走势形成牵制。

本文编辑/丁开艳

上一篇:杠杆收购:中国资本如何以小博大参与国际博弈

下一篇:运用资产证券化支持棚户区改造