作者:清华金融评论

分类:总4期, 清华金融评论杂志文章, 财富与资管, 财富管理-总4期, 首页

评论:没有评论

文/长江商学院副院长,金融学教授 陈龙 本文编辑/邢缤心

2013年,是一线城市房价创新高的一年,也是国人海外购房前所未有的“出海年”。作为投资者,值得关心的几个问题是,美国现在的房价贵吗?美国房市的主要规律是什么?现在在美国购房,会有多高的回报率?

2013年,是一线城市房价创新高的一年,也是国人海外购房前所未有的“出海年”。绿地集团以50亿美元购得美国纽约布鲁克林的大西洋广场项目,复星国际以总价格7.25亿美元购得纽约的第一大通曼哈顿广场,SOHO与巴西财团联手以7亿美元购买了美国纽约通用大楼40%的股权,中国平安以24亿人民币买下了英国伦敦地标性建筑劳合社大楼。2013年12月,万科亦表示将进军曼哈顿的摩天大楼。

中国企业在欧美大都市掀起购房狂潮的背后,是中国高净值人群的移民潮。根据中国财富研究机构胡润的报告,64%的中国百万富翁已经移民或正在准备带着他们的财富移民,而有三分之一的中国超级富豪(亿万富翁)已经移民。如果假设这个高净值人群把5%的可投资产投资在海外房地产,那么将产生上万亿的需求,这还不包括其他的配套服务。这种需求,加上人民币贬值的预期,以及国内房地产的限制和风险,构成了海外扩张的主要原因。

熟悉历史的人会不由自主地想到20世纪80年代末的日本。那时的日本正在经历长期的地产和股票市场的牛市。很多大企业成立了理财部,经营地产和股票投资,其盈利甚至超过了主营业务。日本大东京的地价据说可以买下整个美国。日本的企业和富人,在经历了房市的大牛市和日元的升值后,把目光投向海外,而投资的一个主要标的就是美国的房地产。其标志性事件是1989年三菱地产用13.7亿美元买下了纽约曼哈顿的一个地标建筑——洛克菲勒中心。无独有偶,20多年后的今天,根据胡润报告,中国海外购房的第一目标仍然是美国;曼哈顿的地标建筑频频被国人拿下。中国人已经成为仅次于加拿大的在美国最大的海外购房团体。

作为投资者,值得关心的几个问题是,美国现在的房价贵吗?美国房市的主要规律是什么?现在在美国购房,会有多高的回报率?

美国的房价历史和规律

美国最权威的凯斯-席勒房价指数(席勒是2013年诺贝尔经济学奖获得者),在从1890年到2013年的123年中,有28年是下跌的(占23%),95年是上涨的(占77%)。其中跌得厉害的是2008年,即金融危机最糟糕的一年,跌幅达18%。连续下跌达到5年的只有两次,第一次是1929 1933年的大萧条时代,累积跌幅达26%;第二次是2006-2011年的由房地产泡沫破灭引发的金融危机,累积跌幅达33%。

那么美国的房价在一个正常的年份涨得会有多快?在过去的123年中,美国房价平均内生(几何)增长率为3.07%。这个数字的逻辑是从哪里来的?在同样的123年中,美国CPI通胀率为2.82%。如图1所示,美国的房价以高于通胀率千分之二点五的速度涨了100多年。一般的常识是房地产是抗通胀的,此言不虚。在扣除通胀率后,房价就基本不涨了。

如果我们看10年的累积涨幅,美国过去123年中发生过3次十年累积涨幅超过100%的阶段,分别是1938-1954年、1969-1986年和1995-2007年。

1938-1954年的地产大牛市是因为1943~1947年“二战”带来的工业和消费需求,这5年的年均涨幅为17%,扣除通胀后的平均涨幅仍然有10%;其余年份的平均涨幅只有2%,扣除通胀后是负增长。

1969-1986年的大牛市主要发生在1974-1979年,平均年增长为11%,但扣除通胀后年增长率只有2%;其余年份的平均增长率为5%,扣除通胀率后为负增长。

1995-2007年的大牛市主要发生在1999-2005年,年平均涨幅为11%,扣除通胀后仍然有8%。这个超越通胀的涨幅后来被证明是泡沫,房价从2006年开始下跌,引发次贷危机,到2011年,美国房价在扣除通胀后已经低于一个多世纪以前的1895年。

总结一下,美国过去100多年曾经发生过三次房产牛市。20世纪70年代的牛市完全是被同时代的通胀驱动,90年代末到金融危机前的牛市展示的是一个泡沫的形成,即假牛市。真正是由需求拉动的、超过通胀的增长只在1943-1947年。长期来说,美国房价的涨幅基本是美国通胀率。

美国房价会涨多快?

图1表现出美国房市的两个规律。第一,美国房价的长期增长率为3.07%,略高于美国通胀率。第二,如果房价变动偏离这条轴线,无论太高或太低,其后的趋势都可以预测,即会回到这条轴线。

这条轴线也告诉我们,截至2013年,美国的房价在经历了2006-2011年的下跌和2012-2013年的上涨后,已经回到甚至略高于扣除通胀后的历史平均价位。这表明美国的房价在将来的涨幅不会高于历史平均(3%)。其他可以考虑的因素包括由于美国退出量化宽松带来的融资成本的上升,以及美国经济回暖。这两个因素对房价的影响是相反的。

除了看通胀调整后的房价,另外一个公认的衡量房价贵贱和预测房价走势的重要指标是房租对房价的比率。其逻辑是房租代表了真实的需求(而非投资价值),相对于这个需求的房价就可以衡量房价的贵贱。

如图2所示,在1960年一季度到2013年一季度之间,美国平均房租对房价比率为4.98%。21世纪初的房地产泡沫,表现在房租对房价比率从1999年初的4.8%下降到2006年一季度的2.98%,下降比率达38%。

如果房租对房价比率远远低于历史平均水平,就像一只市盈率很高的股票,要么相对于房价来说房租太低,意味着房租会上涨得很快,要么相对于房租来说房价太高,意味着房价会下跌,或者房租涨房价不涨。

那么到底是通过房租上升还是房价下跌来让房租对房价的比率回到历史平均水平呢?2007年,美国三位经济学家(Davisa, Lehnertb和Martinb)发表了一篇研究美国整体房租对房价比率的文章。文章的摘要,现在读起来让人凛然心惊。它这样写道:“根据美国1960年以来数据,我们构建了房租对房价比率的时间序列。我们发现在1960年到1995年之间美国的房租对房价比率在5%到5.5%之间,但是1995年后很快下降。到2006年末,房租对房价比率已经到了3.5%的历史低位。如果房租对房价比率要在今后五年回到历史平均,房价可能会下降很多。”

后来的故事,如图2所示,是房租对房价比率的大幅度上升,接近历史平均水平。这个调整是通过房价的下降来完成的,包括在2008年发生的美国过去100多年最大的单年跌幅。

个别城市的房价历史

那么美国的一线城市是否会遵循不同的房价规律呢?现在让我们来回顾一下美国一些大城市20世纪80年代末以来的房价历史。

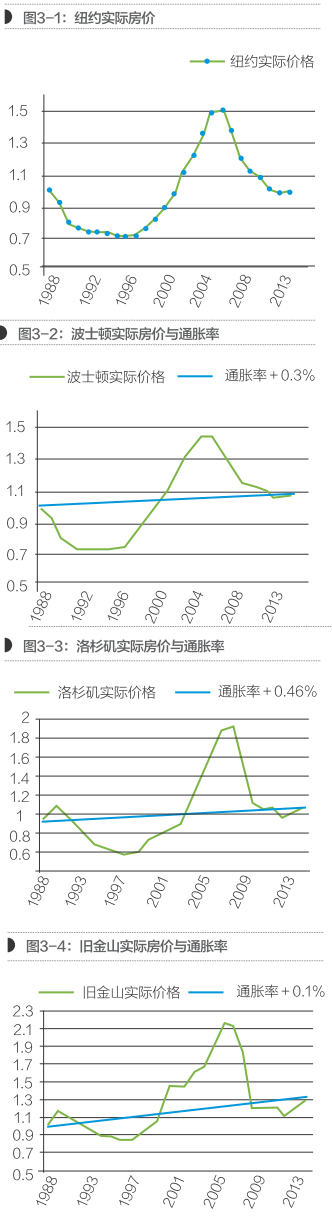

图3表现了四个美国一线城市:纽约、波士顿、洛杉矶和旧金山从20世纪80年代末到2013年的扣除通胀后的实际房价。如果把纽约房价在1988年初的房价折成1块钱,那么到2013年纽约房价在扣除美国通胀后刚好是0.99元;换句话说,纽约过去25年的房价增长率非常准确,正好是美国通胀率;其间经历了20世纪90年代房价大幅度下滑,包括三菱地产于1996年宣布洛克菲勒中心项目破产,以3.08亿美元的价格,加上8亿美元的债务,卖回给包括洛克菲勒家族在内的美国人;纽约房价在21世纪初开始大幅度上涨,到2006年达到顶点的1.5元,到2013年跌回0.99元,完成了25年的轮回。

类似的,如果在1988年初把波士顿的房价折成1元,那么到2013年涨到1.08元,相当于扣除通胀后以每年0.3%的速度增长,其间也经历了和纽约一样的涨跌周期。如果在1988年初把洛杉矶的房价折成1元,那么到2013年涨到1.12元,相当于扣除通胀后以每年0.46%的速度增长;如果在1988年初把旧金山的房价折成1元,那么到2013年涨到1.29元,相当于扣除通胀后以每年1%的速度增长。旧金山的房价涨幅是最大的,一个重要原因是硅谷造富的驱动。

作为结语,我希望读者能够记住这样几个规律。美国的房价在过去的100多年中的年平均增长率约为3%,略高于美国的通胀率(2.8%)。如果涨幅远高于通胀率,后面就会没有增长,或下跌。这个规律是如此的精准,以至于在这100多年中只有1943-1947年是唯一的明显跑赢通胀又没有跌回去的阶段。这个规律不仅适用于美国平均,而且适用于一线城市。到2013年,美国的平均房价已经超过扣除通胀后的历史平均,并不便宜,意味着将来房价的年平均涨幅应该会低于3%。这个回报率是否足够高,是否能达到分散投资的目的,见仁见智。但是中国投资者应该知道这个规律。

上一篇:中国经济增长的潜力

下一篇:庄瑞豪:利用数据化管理流动性 提升财富管理能力