作者:清华金融评论

分类:境外之声, 总22期, 海外之声-总22期, 清华金融评论杂志文章, 首页

标签:无

评论:没有评论

文/清华大学五道口金融学院副院长周皓、清华大学五道口金融学院助理教授张际

对于美联储何时开始加息,市场上有不同的猜测。本文分析了美国近期的经济数据和美联储高级官员的表态。本文认为,尽管美国经济数据在总体向好之余仍有美中不足之处,但是美联储在9月的政策会议上宣布首次升息的可能性仍然非常大。

随着全球股市和大宗商品市场剧烈动荡,市场对通缩的担忧再起,前美国财政部长萨默斯(Lawrence Summers)甚至表示9月加息将会威胁美联储原先既定的重要目标。美联储是否能如预期般9月加息,则越发扑朔迷离。

有可能到来的加息,是美联储自2006年以来的首次升息。在如此重大的政策决策中,劳动力市场的表现是政策决策者最为关注的经济指标,与劳动力市场紧密相关的还有劳动生产率的增长以及进而影响到的国内生产总值(GDP)的增速和通货膨胀率。

虽然美国的经济数据有喜有忧,市场上对于何时进行第一次升息还是存在不同的声音,对数据的解读也由于立场不同而各执一词,但是总体说来,劳动力市场的大部分数据,比如失业率非常漂亮,并且基本上可以比较准确地反映就业市场的真实状况。美中不足的在于工资增长缓慢和劳动生产率出现负增长,但事实上加快工资和劳动生产率增长已经在货币政策能力之外,持续过于宽松的货币政策并不能对此有所帮助;美国GDP已经走出第一季度的低迷,增长强劲,尽管与历史数据相比仍存在差距,但是这与潜在长期增长率降低有关,而且种种迹象表明我们对GDP的增长还是应该保持乐观并充满期待。根据对数据的客观分析和美联储主席耶伦最近的讲话所透露出的立场和信号,美联储9月进行首次加息的可能性非常大。

本文着重分析了美国劳动力市场状况、劳动生产率、GDP增长以及美联储对经济数据和9月升息的态度。

劳动力市场

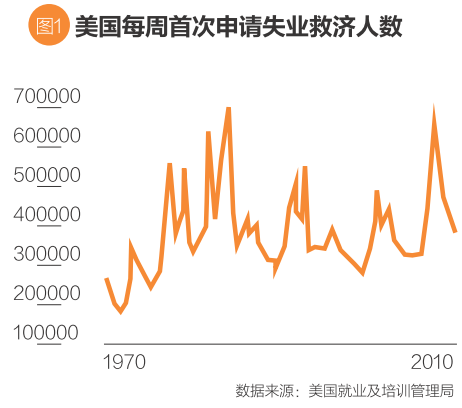

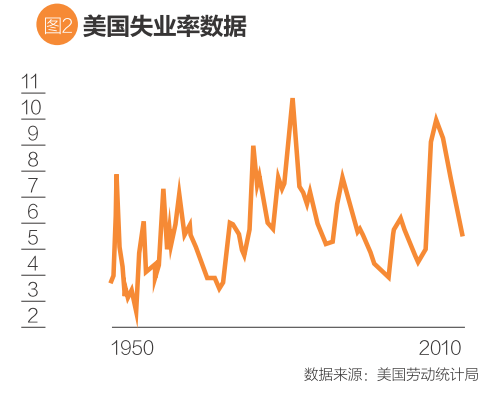

根据美国劳工统计局发布的报告,2015年6月,美国非农就业整体增加了223000人,失业率降低至5.3%。上周首次申请失业救济人数已经降至40年来的最低点,而且这个人数已经连续15周都保持在300000人以下。2015年6月的就业市场职位空缺个数仍然保持在540万的高位,新增雇佣人数仍然保持在500万,而就业人员脱离工作的数量为470万,其中辞职的比率为1.9%,解雇的比率为1.2%。劳动力市场发展的势头还是很好的。低解雇人数说明厂商对后续的经济复苏和需求很有信心。雇佣率也在上升。业界的经济学家普遍认为劳动力市场仍然很强,总体向好的趋势依然没有改变。

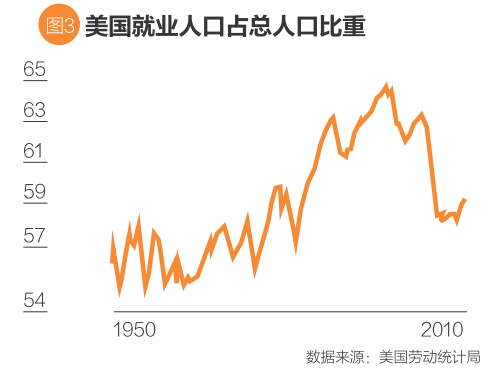

但是如果仅仅简单地计算就业人数占16岁以上人口的比重,就会发现这一比率仅有59%。这个数字虽然比危机时候的最低点高出了一些,仍然显著地低于过去二三十年的水平。传统失业率的降低并不一定代表着劳动力市场的好转,极有可能是一些长期失业者退出劳动人口导致的——这是反对升息派以及对美国经济持担忧态度的市场参与者反复强调的一点。

图2和图3之所以展示了如此不同的劳动力市场状况,原因就在于那些没有工作而又没有被计算在失业人口中的人,这些人大部分都是因为退休、残疾、求学或者其他原因而不想或者无法工作,也有一些想要工作也可以工作,但是他们在前一个月并没有积极地找工作,因此并没有被划入失业人口或劳动力的范畴。广义的失业率是把这类人也考虑了进来。美国2015年6月的广义失业率达到了10.5%。

究竟哪一种统计量对劳动力市场的描述更加准确呢?既然我们无法从劳工统计局发布的数据得到一个肯定的答案,那么我们不妨看一看被广义的失业人口和传统的失业人口分别定义的这些人,他们的求职状况(在下一个月找到工作的概率)分别是怎样的。

以上数字说明广义失业范畴中没有工作但是仍然希望工作的人和传统失业率中的长期失业者在下一个月找到工作的概率是非常相近的,因此我们应该把这两种人同等考虑。Hornstein、Kudlyak和Lange (2014) 提出了一个“非就业人口指数”,把广义失业人口的影响考虑了进来,根据他们的指数来衡量当前劳动力市场状况。他们的研究表明,传统的劳动力市场的统计量,比如传统的失业率、首次申请失业救济人数等,仍然能够非常准确地衡量目前劳动力市场状况,与非就业人口指数得出的结论非常近似。

此外,劳动力资源的利用率在上一次的美联储政策会议上就已经显示了显著改善,并且这一改善还在持续。因此,劳动力市场的良好表现是毋庸置疑的。在上一次为期两天的政策会议上,美联储官员已经上调了他们对劳动力市场和整体经济的评价。

诚然,一些人由于找不到全职工作,不得不做兼职工作,而且气馁的工人仍然很多。正如耶伦指出的,虽然劳动力市场已经明显得到改善,但是由于周期性的劳动力市场薄弱仍然存在,进一步提高的空间依然存在。然而,美联储对于劳动力市场的考量目前集中在工资增长过缓,工资增长率是美联储升息的关键指标。雇佣成本指数(ECI)已经连续7年低于3%,而大衰退(Great Recession)之前,ECI每年会有3%到4%的增长。2015年7月的数据表明,上个月工资增长率为1982年以来最低,平均每小时工资零增长,雇佣成本增长率只有0.2%,远低于0.6%的华尔街预期。新的数据对升息是“不友好的”,但不少市场人士认为,美联储会向好的方向解读数据,而且继续维持零利率也不会对工资增长起到直接的正面作用。

劳动生产率

劳动生产率的降低虽然在上一次美联储政策会议上未被提及,但是市场对此还是十分担忧。过去6个月劳动生产率的下降在过去20年是最大的。新技术部门投资缺乏可能预示着生产率将会持续低迷并限制经济扩张的可能。上升的劳动力成本,在没有上升的效率同时存在的情况下,会危害商业收入,进而限制劳动力需求。近两年来预测生产率最准确的经济学家指出,技术繁荣和技术投资的红利正逐渐消失。生产率增长减缓还将危害商业利率,只是这一点到目前为止还没有完全显现。标准普尔500指数中的公司仍有大部分每股收益是上升的,但是一些对冲基金已经开始减持股票,说明大家已经开始担心生产率对公司盈利的影响。尽管劳动生产率降低对经济的负面影响是毋庸置疑的,但是并没有数据和理论支持持续宽松的货币政策可以帮助劳动生产率提升。

GDP

2015年第一季度美国GDP年化增长率首次公布为-0.2%。一些经济学家和市场参与者当时仍然对第一季度的下跌保持谨慎的态度,他们认为仅仅用严寒天气和进口解释是不足的,他们认为有更加深层的结构性的原因:就业机会、能源部门以及相关产业投资的回落,全球经济不确定性和美元走强。但是也有很多经济学家对这个数字持乐观态度。当时影响GDP增长的最重要的因素是强于预期的进口增长和较弱的库存投资。这两者原本就非常不稳定,因此不能将此作为经济下行的标志。另外,除了从支出的角度估算GDP,根据美国经济分析局(BEA)的新数据,我们还可以从收入的角度做出一个新的对GDP的估算。由于数据来源不同,这两种估计的值也会不同。区别于用第一种方法估算出的负的GDP增长率,第二种方法估算出的数值是1.4%。Aruoba、Diebold, Nalewaik、Schorfheide和Song(ADNSS)综合两种方法和数据做出的估计是2%。除此之外,新开建房屋的数据在4月非常稳健而且好于预期,位于2007年以来的最高点;就业数据持续走强,显示很强的动量;作为GDP中最为稳定的部分,个人消费和固定资产投资在过去的一年中增长了3.4%,如此稳固的长期趋势是在就业机会增加和失业减少之上对经济形势向好的又一补充。

而最新发布的数据也在很大程度上帮助人们消除了对美国经济增长的悲观和担忧的情绪:最新数据表明,美国经济在第二季度加速,美国经济第二季度的年化增长率达到了2.3%,而此前第一季度的负增长估计也被更正为0.6%。因此尽管2015年初经历恶劣天气的影响,美国经济还是有一个相对较强的起步,而接下来的第二季度增长更加强劲。

当然,我们还是要客观理性地看待和分析这组数据。即使2015年第二季度的GDP增长率有2.3%,远高于低迷的第一季度,但是和历史数据相比表现又怎么样呢?美国2009年第二季度至今的平均GDP增长率只有2.1%,比1947年到2015年的均值整整低了1%。从历史数据的标准来看,2009年以来的经济扩张可以说是相当温和的,而近几个季度以来扩张的力度更弱。此外,2015年第二季度的加速增长主要获益于家庭消费支出的增加。第二季度,个人消费支出大幅增长,增幅达到2.9%,而消费的增加很大程度上是由自2014年以来的低油价诱发的。耶伦此前表示,大额消费品例如汽车的支出已经增加,与此同时,储蓄率也相应由此前的5.2%降至4.8%。劳动力市场的改善和低通胀低油价导致的家庭消费的繁荣是经济持续强劲增长的关键。

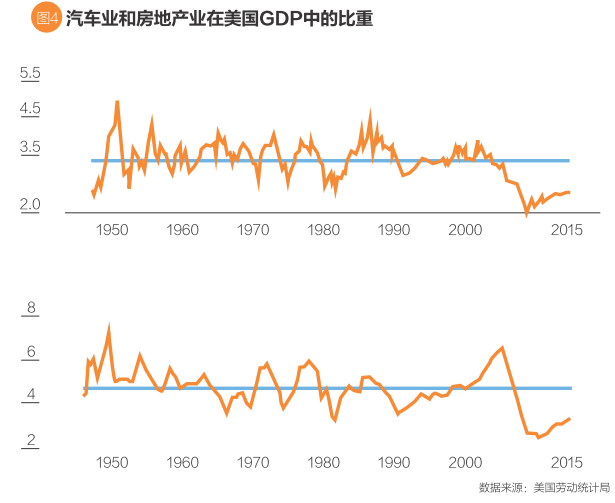

对比历史数据,美国的经济形势其实并没有想象中的乐观,但为何美联储和很多经济学家仍然持续看好美国经济呢?图4(汽车业和房地产业在美国GDP中的比重)是非常值得持续关注和研究的,从中可以找到他们信心的来源。

消费者对汽车及其零件的支出以及住宅建造占GDP的比重是两个最重要的周期性变量,在经济扩张时这两个比重都会显著上升,而在经济衰退时它们又会显著下降。换句话说,当经济复苏的时候,汽车的支出和住宅建造将比GDP扩张得更快,并带动整个经济的扩张。这两项指标目前仍然远远低于历史平均水平,一旦这两项指标开始回归历史均值,将给整体经济带来强大的动力。事实上,我们已经看到了这两项指标的复苏。一旦房地产市场反弹,也将会带动相关投资的大幅增加。因此,市场和经济学家还是对美国未来的经济发展充满信心和期待,美国GDP增速的进一步改善只是时日问题。当然,必须承认,这并不代表美国在长期仍旧可以达到3.1%的历史平均增长率,鉴于处于劳动年龄人口增速的进一步减缓,无论货币政策如何,3.1%的增长率应该很难达到了。

通货膨胀率

近几个月,受油价大跌等因素影响,美国通货膨胀率偏低,2015年7月消费者价格指数(CPI)同比增长0.2%,核心个人消费支出(PCE)物价指数也维持在同比增长1.4%左右的水平。而美联储对通货膨胀的目标定在了2%。现实数据和目标仍有差距。但是通胀率达到2%并不是升息的必要条件,美联储对升息的通胀前提的公开表述是“对通胀率回到2%有合理的信心”。如果说良好的就业市场数据为加息开了绿灯,那么通胀率数据可能为升息加上了一个限速。

美联储的态度

不同于过去给出准确的升降息承诺,耶伦的美联储采取更加灵活的、以经济数据为指导的政策实施方式。正确地理解美联储对数据的解读以及释放出的政策信号,对判断何时加息十分重要。

虽然劳动力市场、劳动生产率和GDP增长都存在一定的问题,反对升息的人士也用这些问题大做文章,但是,耶伦对于升息的态度是非常明确的。针对工资增长过慢、劳动生产率低、经济增长仍然不稳定,以及外部市场不确定性大这些质疑,耶伦早前曾经表示,工资增长过慢和劳动生产率低是货币政策无法改变的;她认为经济已经从一季度的低迷走出,美国经济已经完全做好了升息的准备;欧洲和中国市场的不稳定并不对升息决策构成影响,外部的不确定性每时每刻都存在,是不可避免的。耶伦还曾表示,如果继续推迟升息,那将意味着,首次升息之后后续的升息力度会相对较大,速度也会相对较快;而如果早一些进行首次升息,可以使将来的后续升息过程平稳缓慢,这将更有利于美国经济的持续发展。

于7月29日发布的上次美国联邦公开市场委员会(FOMC)会议纪要显示,美联储将此前“就业市场有更进一步改善”(further improvement)的时候将进行升息的表述,精巧地修正为“就业市场有一定的改善”(some further improvement),这种微小的改动虽然对于升息预期没有革命性的意义,但是作为美联储的政策信号,仍然提高了9月升息的可能性。美联储官员还表示美国经济温和扩张,保持在升息的通道上。这为在接下来9月的FOMC会议升息提供了通行证。而8月7日发布的劳动力市场数据相当好,更加为9月加息开了绿灯。因此,尽管美国经济数据总体向好之余仍有美中不足之处,但是耶伦对尽快加息的立场还是非常明显的。亚特拉大联储主席也明确表示,央行已经开始为9月加息做市场准备。

另外,8月7日的劳动力市场报告发布之后,市场反应强烈,市场参与者对9月加息的信心更强,联邦基金期货推断的9月加息概率从此前的50%上升至58%,短期国债市场面临卖盘压力。

基于对经济数据的分析和美联储高级官员的表态,可以认为美国经济已经具备了加息的条件,因此美联储在9月的政策会议上宣布首次升息的可能性非常大,但由于通胀率、工资数据等仍有待进一步加强,升息的速度和力度都不会太大。

本文编辑/邢缤心