作者:清华金融评论

分类:消息汇

标签:分级基金

评论:没有评论

股市大跌导致超过4000亿规模的分级基金面临“下折”大潮,而分级基金下折带来的抛售可能与股市本身形成“负反馈”,让股市加速下跌的同时也带来更多基金下折,最终甚至可能让分级基金这一方兴未艾的工具像权证一样退出历史舞台。

下折到底是怎么回事?

了解这样一个“负反馈”的逻辑,首先要弄清楚分级基金的下折是怎么回事:当市场连续下跌时,分级B的交易价格也势必出现连续下跌。但分级B的价格不能无休止下跌,因为分级基金设计的初衷在于将A份额持有人的钱借给B份额的投资者,A份额作为优先端必须保证本金安全。因此,当分级B下跌至某一个水平时,分级基金整体会触发下折,以保全分级A份额投资的资金安全。

“某一水平”即为下折的阈值。目前,多数分级基金的下折阈值设为0.25元,个别基金设为0.45元。当分级B的交易价格下跌至低于0.25元的阈值时,分级基金即整体触发下折。

下折对分级基金A、B份额会带来什么影响?下折时,分级B的净值由低于0.25元(假设即为0.25元)调整至1元,其份额则对应折算为原先的四分之一。由于A、B份额拆分合并为完整的母基金,因此A、B份额的数量应完全对等,那么,分级A也对应折算为分级B原先的四分之一。而另外的四分之三份额则折算为母基金,以红利的形式派发到投资者账户。另外,下折前,分级B的杠杆达到最高值。下折后,其杠杆恢复到初始水平。

因此,分级A的持有人则相当于兑现“看跌期权”,能获得额外的红利,即获得母基金,可以按净值赎回,由于A基金正常情况下都存在10%以上的折价,所以此时A持有者将获得折价回归的收益。如果按B基金0.25元开始下折算,A的持有者此时可以兑现手中75%的份额。

由于A股的大跌,近几周来已经有十多只分级基金已经下折或注定下折,是这一产品诞生8年来最大规模的下折潮,并且另有不少基金只要净值再跌几个点就面临下折。

负反馈

A基金兑现收益的时候,有两种选择,一种是拆分手上的母基金成AB基金分别卖出,不过要注意到,当前在二级市场大跌、流动性枯竭的情况下,选择向基金公司按净值赎回无疑是最好的选择。

但是如果投资者集中赎回,则会引发赎回风险——基金必须集中抛售股票应对赎回,反而引发净值下跌,当市场流动性较差的时候,这个问题尤为严重。

如今另市场风险更大的一个现象是A股里有近半的公司选择停牌避险,这意味着分级基金在应对挤兑的时候只能抛售更多的未停牌股票,造成这些股票的价格出现“非理性”下跌。

“当基金和产品面临赎回的时候,只能卖出未停牌股,导致场内大规模跌停,恐慌情绪升级造成反复暴跌,到最后停牌股照样难逃开盘后连续跌停命运。”一位业内人士在接受第一财经采访时表示,这样一来,市场达到均衡的点位更低,所需时间就会更长。

并且现货股票市场的下跌又带来分级基金的净值继续下降。更严重的是,很多分级基金跟踪标的的相同,有的标的指数成分股类似,当一个基金下折后集中抛售股票,在流动性较差的情况下成为指数下跌的抛压之一,将会触发更多的下折的连锁反应。

招商证券根据2015年7月6日净值数据统计,处在下折危险区(净值低于0.75,下跌20%就会触及下折)的分级基金规模大概有1600亿,大多分布在中小板块,按照目前的态势,这些分级基金下折后产生的赎回规模可能在千亿左右。

而根据齐鲁证券的统计,分级基金的规模超过4000亿元,超过ETF成为不可或缺的、“大到不能倒”大众投资工具,近一年的发展历程,其成果比此前的7年总和还要大。

齐鲁证券认为,下折导致B端持有者巨大损失,而其中去年底以来初次接触分级的新投资者占有很大比例,他们大部分缺乏相关知识,甚至还没经历过熊市,当然也不会懂得下折所带来的亏损的毁灭性。甚至在高铁B确定下折的情况下还在买入,“不明不白”的巨亏甚至会引发社会问题,有可能葬送分级基金这个方兴未艾的新兴工具。

以齐鲁提到的高铁B为例,7月2日净值为0.225元,交易价格为0.474元,溢价率高达110%,但是下折后,净值变为1元,净值杠杆恢复为2倍,正常情况下,两倍杠杆B份额溢价率10~20%之间,但是,由于情绪悲观,高铁B7月7日复牌后价格只有1.035元,溢价率大幅回落,也就意味着,7月2日收盘前买入100份高铁B,资产47.4元,下折后变为17.9份高铁B,资产价值变为18.52元,3个交易日亏损比例达到61%。

正反馈

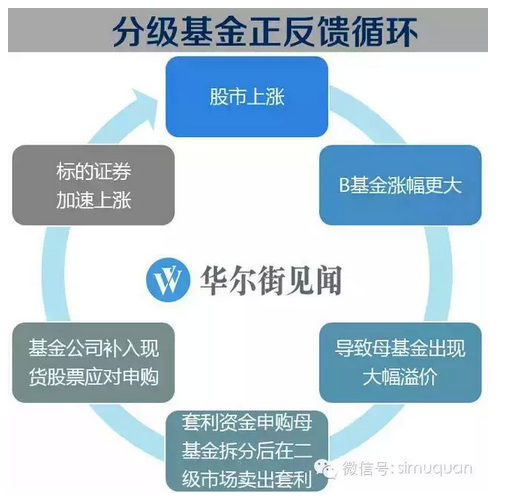

在如今分级基金负反馈大潮涌起的时候,投资者是否还记得华尔街见闻网站此前在牛市时曾描述过的分级基金“正反馈”现象?

去年10月前后,分级基金中的B基金频频掀起涨停潮,导致部分母基金一度出现30%~40%的超高溢价率,也为套利资金带来了巨大发挥空间。

当时杠杆基金大涨的正反馈逻辑是这样的:

用少量的钱把所有权重行业的分级B基金全部抬高,形成较大的溢价,这样就推倒了套利的多米诺骨牌。若一只分级基金的溢价率达到30%,在溢价不变的情况下,申购母基金,拆分卖出的套利操作可以快速低风险获得近15%的收益。

此时大量的中性策略资金入市(这种中性策略资金恰恰是保险资金之类的大资金),以资产净值的价格申购母基金并拆分出B基金在二级市场上卖出套利,而申购母基金的操作带来资金大量流入,然后该基金被动做多正股,于是标的股上涨的情况下更加推高B基金,于是新的循环开始了。

这一操作可以形成一个以少胜多的策略,相当于整个市场给自己加杠杆,把所有中立的资金带入多头阵营。于是,分级基金B先于行业股票涨停的局面屡屡出现,而越是下午濒临收市,越是出现大量不计成本买入指数权重股票的大额买盘。

不知道是标的指数上涨吸引来申购资金,还是申购资金拉高了标的指数,甚至原本的套利资金看到B基金溢价越来越高干脆也不卖出B了,不断申购拆分,同时又拉高标的指数上涨,形成互相推高的循环。

时过境迁,当A股牛市出现逆转,分级基金的疯狂却并没有落幕,变的只是反馈的方向。

此外,由于B基金带杠杆,而且净值越低,杠杆越高,最高可以达到6倍的杠杆让B基金的持有者在面临下折的同时还要承受巨大的市场波动,大盘持续的暴跌导致B基金的人气迅速溃散,而下折带来的A基金持有者理论上虽有收益,但由于市场波动问题,也未必能按照原来的净值赎回,隐含收益率无法兑现,导致市场价格会存在长期折价风险,这也让分级基金的前景堪忧。事实上,如今的市场中即便已经注定可以通过下折获得利润的A基金也已经出现了集体跌停潮。

来源:华尔街见闻,作者:江金泽