作者:jqgjqg

分类:总7期, 清华金融评论杂志文章, 资本市场, 资本市场-总7期

评论:没有评论

文/郭杰群 上海联和金融董事总经理郭杰群、中央财经大学硕士研究生刘雅楠 本文编辑/贾红宇

资产证券化是实现盘活存量一个很好的金融工具。本文建议学习美国 “借”资本的经验,创造中国资产证券化产品的海外销售渠道,“借”来海外资金推动国内经济发展。

中国经济增长将会在今后的一段时间内放缓,是绝大部分经济学者的共识。虽然高层提出投资仍是发展的关键,但大规模投资是难以长期持续的。根据2013年国际货币基金组织的研究,中国投资占国内生产总值(GDP)的比重已经接近50%。新一任政府也不大可能推出“4万亿”那样的大规模经济刺激计划。

美国靠“借”发展的经验

美联储前主席格林斯潘近期表示,中国经济规模在不断扩大,但中国的高速增长不是自发的,是“借”来的,主要依靠外来投资和技术,缺乏自主创新是中国经济发展的一大“瓶颈”。全球100家最具创新意识和能力的公司中,美国占45个,而中国为0。

是否有其他渠道能推动经济持续发展?笔者认为,通过“借”来发展中国经济仍是可能的,不过“借”不再体现在外来投资和技术,而是利用外来资本。如何“借”还要从学习美国说起。

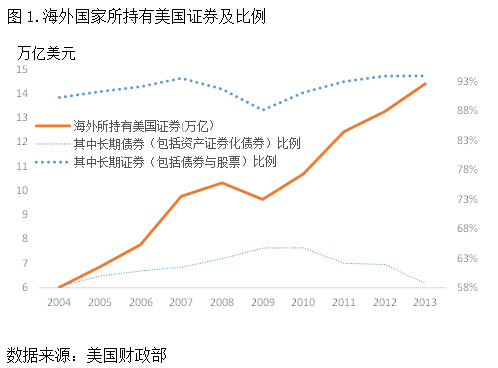

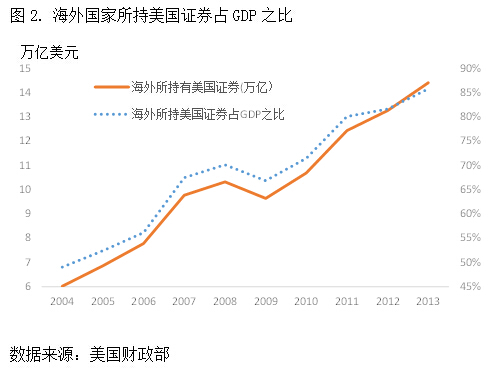

美国的经济繁荣也是靠“借”而来的。到2013年为止,海外国家和地区共持有14.4万亿美元的美国证券(图1),其中,长期债券(包括资产证券化债券)达8.5万亿美元。2013年美国GDP为16.7万亿美元。即海外国家和地区持有的美国证券占美国GDP之比为86%;海外国家和地区持有的美国长期债券占美国GDP之比为50%。图2显示了近10年美国GDP的发展变化以及海外国家和地区所持美国证券占GDP之比的变化。两者明显高度相关。

实际上,不看图表大家也知道美国靠借债维持其高度消费的事实。2013年海外国家和地区所持有的美国长期债券中,中国(不包括港澳台)占有最大比例,达17.4%,日本紧随。因此,说美国的经济发展是靠“借”来实现的并不过分。有人会说,美国有“借”的资本,中国呢?笔者认为,这个资本中国也并非没有。例如,美国波士顿咨询公司4月份发布的全球制造业竞争力排名报告中,中国综合实力仍排在首位,美国第二。

资产证券化是金融工具的新选择

面对金融新形势,新一任政府强调盘活存量。资产证券化是实现盘活存量一个很好的金融工具。资产证券化实质是将低流通性的有未来现金流的存量资产转变为流动性好的可交易金融产品,从而获得当前现金。但在现实中,银行和其他金融机构对资产证券化的热情并不高。笔者认为,我们可以学习美国“借”资本的经验,创造中国资产证券化产品的海外销售渠道,不但可以盘活存量,还可以“借”来海外资金推动经济发展。当然,这并非易事,其益处与困难并存。

要列举“借”的好处,只需看看我国目前市场的困境:

一是实体经济融资成本高,盈利空间小。社会上热论的理财产品、互联网金融对实体经济融资成本的降低没有根本用处,各种“宝”也仅仅是将资金通过不同渠道间的转换进行监管套利。当企业家过多地将资金从实体经济中抽出而转移到放贷或其他金融中介活动中时,经济发展可能成为危机四伏的空中楼阁。

二是资金流通性压力高,但中国央行仍坚持不过度增发货币。2013年末中国广义货币(M2)余额同比增长13.6%,增速是2001年以来最低。2009年,随着“4万亿”刺激计划的实施,M2同比增速曾高达27.6%。目前央行不愿过多发行货币,市场流动性压力怎么解决?当前政府希望调动国内民营资本,但民营资本强调市场作用。在经济结构问题、管理所属权没有解决的情况下,效果有限。

三是地方债务问题严重,第三季度到期支付的信托总量已有万亿元。如果靠借新还旧,在融资成本没有降低的情况下,这最终只能沦为庞氏结局。

四是银行和其他金融机构缺乏资产证券化的动力。原因很简单,那就是资产证券化产品的收益率低于国内投资者的回报要求。以住房按揭来说,目前按揭利率一般为7%左右。在资产证券化过程中,扣除手续费、服务费等各种费用后,给予投资者的回报不会高于5%。而一般银行理财产品的年化回报率要高于5%。因此,投资者不可能对住房按揭证券感兴趣。

资产证券化可尝试拓展海外渠道

如果中国的资产证券化产品可以有海外销售渠道,以上问题都可得到改善。原因在于:

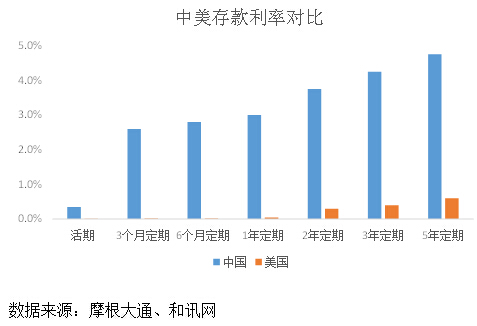

一是海外融资成本相对国内显著低廉。图3对比了中美两国的存款利率。人民币海外借款利率也很低。两国银行贷款利率因为资产不同而各有差异,但显然与存款利率是相关的。因此,中国资产证券化产品走向海外可降低国内融资者的成本。

二是对风险具有不同层次喜好的海外机构投资者可以吸纳不同风险的中国资产证券化产品。海外投资者,特别是机构投资者,对金融产品风险有较为规范化的评估,因此不但可以吸纳风险较高的产品,而且也有助于打破刚性兑付的怪圈,倒逼国内金融机构的规范化、市场化操作。

三是随着美国经济的复苏,大量资金在寻找高收益率金融产品。而中国国内资产证券化产品的收益率高于海外产品。因此,两方的结合会是双赢。

海外资产证券化须解决的问题及建议

当然,中国资产证券化产品“走出去”并不是简单的事情。主要难点在:

一是汇率问题。资产证券化产品作为固定收益金融产品的一个部分是需要定期给投资者以利息和本金的支付的。资产是在中国,而投资者在海外,因此,如何支付涉及内地汇率问题。比如,可仿照在香港发行的点心债的模式(内地企业在香港以人民币进行交易结算);或者,仍以美元结算单发行方同时购买汇率掉期以防范可能的汇率变动。特别需要指出,在海外发行以人民币结算的资产证券化产品,对于扩大人民币国际化也是非常有用的渠道。有人可能担心有投机者利用国内与海外汇率的差异进行套汇,但随着人民币汇率双向波动的展开,这种机会将大大减少。

二是特殊目的载体(SPV)问题。SPV具有破产隔离功能,是资产证券化的基石。但目前国内还没有严格意义上的法律条文来设定SPV。有人可能担心一旦投资者购买了我们的债券,那么国有资产就被海外拿走了。这是对资产证券化不了解。以美国房贷资产债券为例,尽管中国购买了上千亿美元的此类债券,但资产仍在美国。

三是债券流通性问题。美国资产证券化产品,特别是机构按揭抵押证券的流通性在世界上仅次于美国政府债券。高流通性可以加快变现的可能、减小交易和持有成本,因此吸引了投资者的兴趣。如果我们的债券走向海外,由于发行方规模、营运的持续性等一系列原因,债券的流通性可能不好。如果国家成立一家公司,集中资产证券化的发行,扩大其市场影响,流动性的问题能逐步改善。

四是利率非市场化,利率收益率曲线不完善问题。由于资产证券化产品的定价依赖于收益率曲线,因此中国资产证券化债券的定价会受到关注。中债登已经推出收益率曲线多年,但问题很多。投资者也会因此对中国资产证券化产品要求额外的收益率,这是市场现象,会逐步改善,并不是不可克服的问题。