作者:xuehongyan

标签:一带一路

评论:没有评论

文/中国银行中小企业部分析师 薛洪言

本文编辑/张英凯

中国建设银行董事长王洪章曾表示:我国“一带一路”发展战略的实施,不仅为地方经济发展和企业“走出去”提供了难得的机遇,也为我国银行业在新常态下转型发展带来了新的契机。

外汇贷款,顾名思义是银行以外币形式发放的贷款。外币资金只能用于跨境或境外支付,外汇贷款业务正是根植于企业“走出去”需求而产生并不断发展演化的。

一、基本概念及产品体系

目前,我国已经形成了进出口贸易、对外劳务和工程承包、股权投资、项目投资、兼并收购、境外上市、建立国际营销网络等多元化“走出去”格局,基于企业以上各项活动可能产生的资金缺口,商业银行不断进行针对性的产品开发,形成了丰富的外汇贷款产品体系。

根据用途的不同,可以将外汇贷款粗略划分为贸易融资类、普通贷款类、并购贷款类等三大类,其中,贸易融资类是目前最主要的外汇贷款产品,占比超过50%;并购贷款类则规模偏小,占比不足10%。外汇贷款的结构与当前企业“走出去”仍主要集中于进出口贸易的现状是相对应的。

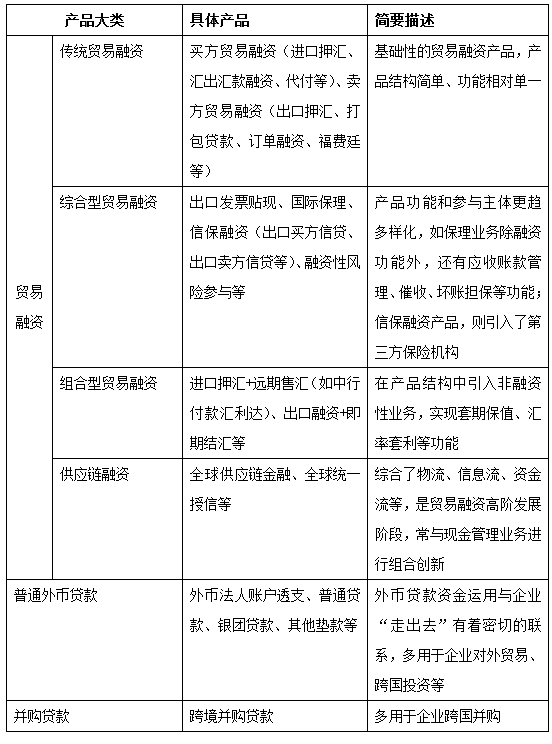

表格1:国内商业银行外汇贷款主要产品种类

资料来源:作者整理

注:贸易融资分类采用陈四清主编《贸易金融》(中信出版社,2014年5月第1版,P91-92)中分类方式。

二、国内主要商业银行外汇贷款业务一览

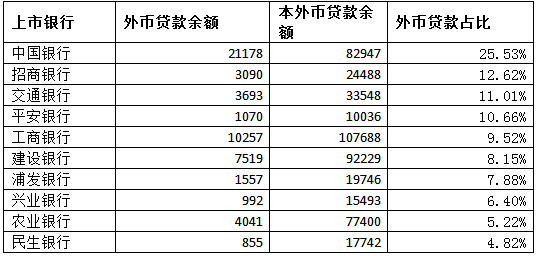

目前,国内商业银行外汇贷款业务仍处于初级发展阶段,更多地是依赖于国内客户“走出去”活动而被动产生。由于国有企业和大型企业是“走出去”主力军,大型商业银行的外汇贷款业务发展普遍好于中小型银行。如表格2所示,国内商业银行外汇贷款业务发展状况差异很大。作为国内国际化程度最高的银行,中国银行外汇贷款业务具有明显优势,在本外币贷款余额中占比高达25.53%,遥遥领先于其他银行;招商银行、交通银行和平安银行外汇贷款业务占比在10%以上;民生银行外汇贷款业务占比最低,仅为4.82%。

表格2:2014年主要上市银行外汇贷款占比(单位:亿元)

数据来源:上市银行年报

注:为保证数据可比性,均采用集团口径

为更好地了解国内银行业外汇贷款业务结构,本文挑选中国银行和民生银行作为两个对照案例进行分析。中国银行的外汇业务主要受益于其分布广泛的海外机构,2014年末中行境内机构外汇贷款金额5573亿元人民币,仅占全部外汇贷款的26.32%,73.68%的外汇贷款业务由海外机构贡献。从币种角度看,美元、港元和欧元为中行前三大外汇贷款币种,比重分别为61.49%、28.97%和3.17%,分布相对均衡。民生银行则秉持“民营企业银行、小微企业银行、高端客户银行”的战略定位,客户以中小企业为主,“走出去”的形式集中于进出口贸易,其外汇贷款业务主要是贸易金融类产品,业务结构相对单一。从币种角度看,美元贷款占比为94%,港元次之,为5.12%,其他币种业务量很低,占比仅为0.88%。

整体来看,国内银行业外币贷款比重偏低,表明国内商业银行对外汇贷款业务兴趣不高。除受企业“走出去”进度影响外,还有一个重要原因是外币业务收益率偏低。以中国银行为例,2014年该行国内外汇贷款平均利率为2.70%,较人民币贷款低353个基点;外汇业务净息差为1%,较人民币业务低146个基点。随着国内利率市场化的推进,人民币业务净息差将趋于降低;同时,随着企业“走出去”加速和形式的多样化,外币业务盈利水平和重要性将趋于提升。可以预期,外汇业务将逐渐发展成为商业银行重要的战略性业务,对于个别国际化程度高的银行,不排除逐步成为其支柱性业务的可能性。

三、近年来外汇贷款发展变化及原因解析

自2013年以来,外汇贷款增速出现持续下降,并持续低于人民币贷款增速。2013年,外汇贷款增速为13.70%,同比下降13.20个百分点;2014年,外汇贷款增速降至7.5%,同比下降6.20个百分点;2015年1季度,增速进一步降至4%,同比下降8.2个百分点。在此期间,人民币贷款增速稳定在14%左右。随着外汇贷款增速的下降,外汇贷款在社会融资规模中的地位也不断降低。2014年,外汇贷款在社会融资规模中比重仅为2.16%,较2012年大幅下降3.64个百分点。

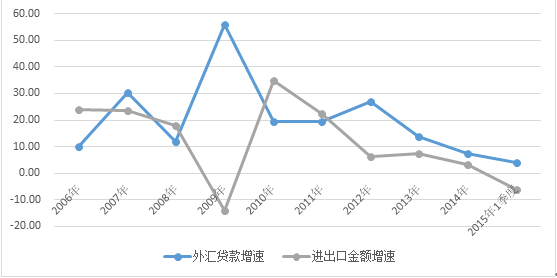

笔者看来,外汇贷款增速的下降主要受进出口贸易低迷和人民币国际化两方面因素影响。自2011年以来,我国进出口贸易增速持续下滑,导致贸易融资类外汇贷款增速下降,对外汇贷款整体增速产生较大负面影响。见图1。从外汇贷款行业结构看,采矿业、制造业、批发零售业等传统进出口贸易行业外汇贷款增速均出现快速下降,侧面印证了低迷的进出口贸易对外汇贷款的影响。

图1:外汇贷款与进出口金额增速(%)

数据来源:WIND

除进出口贸易外,人民币国际化对外汇贷款的影响也不容忽视,这种影响主要通过贷款的币种结构变化体现出来。

人民币国际化的起点是跨境贸易人民币结算,人民币结算项下一般采用人民币进行融资,对外汇融资具有明显的替代作用。自2009年12月试点以来,跨境贸易人民币结算发展迅速,截止2015年3月,跨境贸易人民币结算额累计达到18.34万亿元。经常项目项下跨境人民币结算占进出口总额的比例由2010年的2.51%快速提升至24.70%。在跨境贸易人民结算项下,外币贸易融资和人民币贸易融资此消彼长,是近年来外汇贷款增速下降重要原因之一。

在跨境人民币贸易结算快速增长的同时,资本项目下的人民币结算、人民币互换协议、离岸人民币市场等也取得重要突破,人民币国际化已经向纵深化发展。2011-2014年间,人民币直接对外投资结算金额从201.5亿元增长至1865.6亿元,增长了8.26倍;同期,人民币货币互换金额由13012亿元扩张至31182亿元,增长1.4倍。相应地,人民币海外项目贷款、人民币海外并购贷款、人民币跨境银团贷款等人民币境外信贷产品也快速发展,亦对外汇贷款产生一定的挤压效应。

在人民币国际化过程中,人民币汇率的变化也对企业融资币种的选择有着重要影响。当市场中存在较强的人民币升值预期时,市场参与者更愿意持有外币负债。2005年汇率制度改革以来,人民币基本处于单边升值状态,企业更愿意进行外币融资,融资期限内外币的贬值可以有效降低融资成本,对于外汇贷款规模的扩大具有较强的刺激作用。然而,自2014年以来,人民币双向波动加剧,单边升值的态势被打破,基于人民币升值预期下的外币贷款需求也随之减弱。

四、外汇贷款业务发展建议

一是要淡化外汇贷款独立性,侧重于对本外币贷款业务进行一体化规划。在人民币国际化之前,外汇贷款与人民币贷款的差别在于一个主打跨境和境外,一个局限于境内,其发展受到不同市场活动的影响和制约,需要单独制定外汇贷款发展策略并进行产品创新;随着人民币国际化推进,人民币越来越多用于跨境和境外支付,外汇贷款与人民币贷款的差别逐渐淡化,更多地只是币种的不同而已。因此,适当淡化外汇贷款的独立性,站在本外币贷款的视角进行一体化业务规划更为必要。

二是外汇贷款业务要有前瞻性,主动降低对贸易类融资的依赖度。随着跨境人民币贸易结算的快速发展,外汇贷款过度依赖贸易类融资的发展模式不可持续。要主动适应国内企业“走出去”深化加速的现实,积极推动跨国并购贷款、跨国银团贷款以及全球产业链融资等产品的研发,逐步提高外汇贷款中“对境外贷款”的比重。

三是依托于银行业国际化发展需要,鼓励支持境外分支机构加大对境外本地客户的拓展力度。当前,国内银行业境外分支机构经营高度依赖境内外联动业务,对当地客户拓展力度和能力均严重不足。国内银行业国际化经营起步较早,但始终处于初级阶段,和发达国家国际化银行差距较大,要从建设国际一流银行的高度出发,不断提高境外分支机构叙作本地业务的能力。

上一篇:沪指跌逾3%失守4900点 两市逾2000股下挫

下一篇:直面“一带一路”潜在风险