作者:清华金融评论

分类:消息汇

标签:储备资产

评论:没有评论

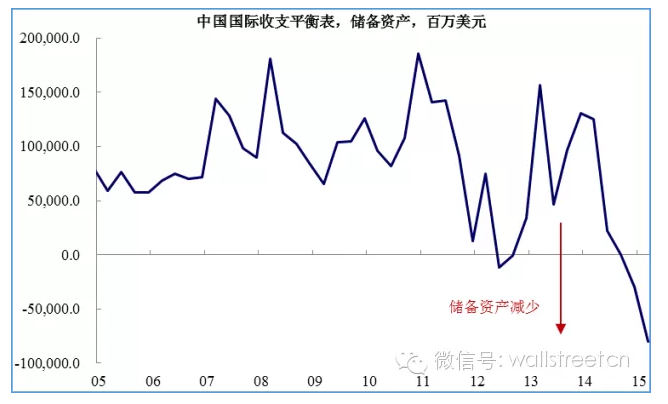

由于近日关于1季度国际资产平衡表的讨论较多,我们发现:1)减少802亿美元的实际上是1季度的中国储备资产而非净误差与遗漏项。2)净误差与遗漏项被包含在非储备性的金融账户内,并未单列。3)由于初始数据并未公布金融账户所有细项,因此无法推算出净误差与遗漏项的规模。

经常账户净流入+资本账户净流入+非储备性的金融资产净流入=储备资产,意味着储备资产的下降对应其他账户下资金净流出。而由于经常账户与资本账户均为净流入,且非储备性金融资产下直接投资仍为净流入,因此非储备性金融资产下的其他项出现资金的净流出,有可能是证券投资出现净流出、也可能是贷款偿付导致的净流出。而1季度由于对美元升值预期较强,人民币出现阶段性贬值。这会引起市场上对人民币资产的抛售和对美元资产的追逐,而这种行为会进一步压低人民币币值,产生恶性循环。因此,央行出于维稳人民币的目的而干预外汇市场是造成储备资产下降的一个原因,对应的或许是证券投资或是其他投资项下偏短期资金的流出(需要细项数据的进一步证实)。而近期人民币即期汇率保持在6.20左右,对美元走强预期由于美国基本面偏弱而出现回调,因此2季度资金流出压力相应缓解。

从2014年3季度至今,储备资产连续3个季度减少,且减少规模逐步扩大,主要是外汇储备资产的减少。减少规模扩大的原因在于:1)短期有干预人民币的因素,2)长期来看,央行对于外汇结售汇态度的变化,与中国资本(资金)“走出去”提高资本收益的诉求相一致。

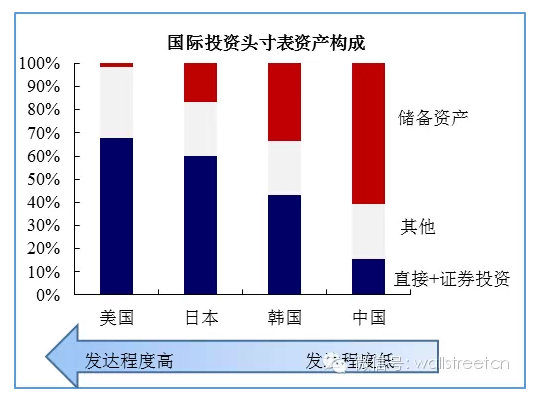

我们曾经在多篇报告提出中国对外投资净收益较低主要是因为对外投资主要是低收益的储备资产,但对外负债主要是高收益的直接投资。如果我们将中国看成一个企业,持有大量净资产,但对外投资净亏损,显然其资本运作能力有待提高。

因此1季度储备资产的下降不能简单定性为资本外逃。

1)从收入的角度来看,资本走出去将改善企业的需求端,同时分散化企业收入的区域风险。在当前国内需求逐渐饱和的过程中,企业对外拓展来做大收入,有利于利润率的改善,但对于GDP来说并没有直接的影响(企业并非在国内投资),更多体现为二阶效应(企业利润上升,居民收入改善,消费增加)。

2)按照上文所述,当前资本走出去是储备资产投资美债收益与企业对外投资收益之间的PK,当前美债2%(未来可能到3%,但美国潜在增速下行意味着收益率上行的空间或有限)和国内非金融上市4-5%ROIC(走出去或能进一步做大收入改善利润)之间简单比较来看的话,企业对外投资收益PK过美债收益的概率较高。

资本走出去意味着外汇储备下降可能是一个趋势,但资本走出去过程中的不确定性又会带来人民币的波动,因此前期累积的巨额外汇储备可以作为走出去过程中维稳币值的安全垫。一旦资本走出去后,全球对人民币的需求将会出现系统性的上升,那么人民币币值的供需就随之出现结构性的变化。

5月12日,外管局公布2015年1季度国际收支平衡表初步数据。这是首次外管局按照IMF的国际准则来编制国际收支平衡表。根据外管局官网的说明,主要变化有4个方面:

1) 将储备资产纳入金融账户,并在金融账户下增设“非储备性金融账户”,这个增设项与原金融账户的内容基本一致。

2) 项目归属变化。比如经常账户下的转手买卖从服务贸易调整至货物贸易,将加工服务(包括来料和出了加工)从货物贸易调整至服务贸易。

3) 项目名称和细项分类有所调整,如将经常项目、资本项目和金融项目等重命名为经常账户、资本账户和金融账户,将收益和经常转移重命名为初次收入和二次收入。

4) 借方项目用负值表示。

外管局对于国际收支平衡表准则的改变或许与谋取加入SDR有一定相关性,也是人民币国际化非常重要的一步,若成功加入SDR必定会提升人民币资产的吸引力。

(来源:华尔街见闻)