作者:清华金融评论

分类:消息汇

标签:股市

评论:没有评论

回顾国内外历史上几次大牛市,我们可以发现一个相同的规律——每轮大牛市中,表现最疯狂的行业都是不一样的,且有的是大盘股,有的是小盘股。但他们都有一个共同的特征——即均是当时那个大时代背景下,最受益于产业转型方向,从而实现持续高成长性的行业。

而从本周的市场演绎来看,本周的主板指数大幅震荡,而创业板指数却再创新高;对早已减仓等待回调的绝对收益投资者来说,上证综指也确实遭遇了今年以来最大的单周跌幅。那接下来大家又会如何应对呢?又有什么因素可能会促发“最后的疯狂”?

一、本周策略观点

本周的主要变化有:1、30个城市地产销售4月环比上升10%,年初以来累计同比上升8.7%,地产市场仍在复苏趋势中;2、国内工业品价格继续“旺季不旺”,本周水泥、煤炭等价格下跌,只有化工品价格微涨;3、虽然上周上证综指出现大跌,但融资融券余额仍然上升3.6%至1.91万亿元;4、银行间资金利率已连续9周回落,接近2011年以来的最低点。

就市场来看,我们曾在两周前的周报中描述了当时投资者的情绪——“考核相对收益的机构投资者大部分满仓,且现在的配置非常极端地偏向小股票,其心态是‘要死一起死,要活就要活得比别人好’;而考核绝对收益的机构投资者在上周均有所减仓,其心态是‘等待一次类似于530的短期深调,然后再抄底进入’。”(详见报告《莫待深调,莫待复苏》,2015-4-26)。而从本周的市场演绎来看,似乎大家都看对了——对坚守小盘股的相对收益投资者来说,本周的主板指数大幅震荡,而创业板指数却再创新高;对早已减仓等待回调的绝对收益投资者来说,上证综指也确实遭遇了今年以来最大的单周跌幅。那接下来大家又会如何应对呢?我们本周刚好又进行了一季报深度分析《大时代战胜小周期》的机构路演,与近30家不同机构进行了交流,大家的最新反馈如下:

1、对考核相对收益的公募基金投资者来说,持有小盘股的信心得到进一步坚定,并且很多人认为小盘股的下一块“处女地”是次新股。我们在路演的过程中营销我们的观点是:“在二季度剩下的时间,由于通胀和房价压力还较小,利率有进一步下降空间,因此大盘股还能有短期的估值修复机会,但是待下半年通胀和房价出现上行压力之后,大盘股将面临回调压力,但以创业板为代表的小盘股还会有进一步估值向上泡沫化的空间。”结果很多公募机构的投资者给出了让我很难反驳的回答:“既然你们认为大盘股的机会是短暂的,小盘股的机会是长期的,那你的观点反而更加坚定我持有小盘股的决心,我没有必要再去做短期的换仓了。”而上周创业板的强势表现也确实进一步坚定了他们持有小盘股的信心。另一方面,已经有不少公募投资者告诉我们,他们认为市场上存量的小盘股很多都已被机构集中持仓,要找更有弹性的品种就需要从那些次新股里面去找,因为这些次新股大家的研究覆盖深度还不够,机构持股密度也不大。

2、对考核绝对收益的部分保险、私募等机构投资者来说,回调如期而至,但却面临新的难题:“该抄底了吗?抄底能抄大盘股吗?”在我对一些保险、私募机构的回访中,表达了对于他们提前减仓的佩服之情,但是他们往往会回以一脸苦笑:“减仓了有什么用,和那些抱团小盘股的公募机构比,差距反而又进一步拉大了……”因为对他们来说,之前减仓的品种可能反而是一些他们认为估值过高的小盘股,并且他们预期中的回调是类似于2007年“530”那种回调,寄希望于回调之后抄底大盘股,迎接大盘股最后的疯狂。但上周的市场表现来看,大盘股明显比小盘股弱势太多,这使得他们开始怀疑:“现在能抄底了吗?如果抄底真的能抄大盘股吗?”

对于目前投资者的心态,我们现在的观点如下:

1、2007年的“530”的最大推动者是公募基金,但他们当时疯狂买大盘股的原因并不只是因为“钱多任性”,而在于当时很多大盘股确实是最贴合大时代背景的“成长股”。2007年“530”之后大盘股暴涨,很多人将当时大盘股暴涨的原因归结为是公募基金的申购非常踊跃,而公募基金由于手中资金太多所以只能去买大盘股。我们虽然也承认在2007年“最后的疯狂”中公募基金的影响很大,但他们当时买大盘股真的只是因为“钱多任性”吗?答案可能并没有这么简单——我们发现2007年“530”之后到10月16日见6124点这不到5个月时间里,涨幅最大的行业是煤炭和有色(涨幅都为130%),但之所以这两个行业涨幅最大,原因可能并不在于他们是大盘股,而在于这两个行业恰好代表了当时那个时代背景下最优质的成长性行业(试想一下当时那个“增量经济”的时代背景下,人民币升值带来中国资产重估、中国制造走向全球带来巨量的本土资源消耗、过热的经济正催生着物价的暴涨,对价格敏感的上游资源类行业无疑是当时最好的成长股)。我们循着同样的思路复盘了国内外历史上几次大牛市,也发现了相同的规律——每轮大牛市中,表现最疯狂的行业都是不一样的,且有的是大盘股,有的是小盘股。但他们都有一个共同的特征——即均是当时那个大时代背景下,最受益于产业转型方向,从而实现持续高成长性的行业。

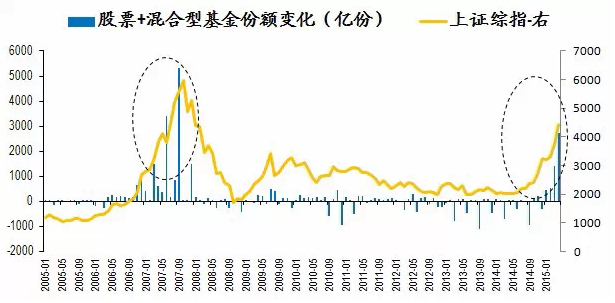

2、与2007年相似的是,公募基金再次迎来了汹涌的申购浪潮,作为“一致行动人”,他们也必将会把这些弹药全部打向新时代背景下最符合经济转型方向的“新成长股”。我们拜访的大部分公募基金都向我们反映,最近他们的老基金都在被赎回,但新发的基金申购却非常踊跃,尤其是那些挂着新兴产业投资名号的基金发行都特别火爆。从数据上来看,今年以来新基金的申购热情逐月提升,4月的基金净申购份额已经达到2700亿份,这种火爆的景象在2007年也曾出现过(2007年9月曾达到单月净申购5300亿份的历史最高值)。虽然很多公募基金的投资者向我们抱怨说现在基金对市场的影响力变小了,但我们认为并非如此,公募基金其实是A股市场最大的“一致行动人”——他们虽然资金总规模远不及散户和产业资本,但他们有着相仿的教育背景、相似的年龄段(80后越来越多)、承受着同样变态的相对收益考核机制,这使得他们的行动会非常一致:首先,他们一定会选择最符合当今大时代背景下最贴合产业转型方向的行业去投资;其次,在相对收益考核机制的压迫下,他们并不惧怕回调(要死一起死),但却惧怕上涨时跑不赢别人。因此,当这些基金获得越来越多的弹药以后,他们仍然会集中打向那些“新成长股”——以创业板为代表的新兴行业正在经历需求和供给的同时提升,这和2001-2007年的周期股非常相似,因此他们已取代周期股成为中国“存量经济”模式下的“新成长股”。

3、小盘股可能还未进入“最后的疯狂”——而什么能催生小盘股“最后的疯狂”?我们猜想的几大因素:注册制的落实、通胀和房价上行带来大盘股的下跌、绝对收益投资者的变节。创业板上周再创新高,很多人认为这已经是非理性的“泡沫”,但我们认为现在可能还不是小盘股“最后的疯狂”,我们猜想要等以下三大条件具备后,创业板可能才会进入最后的疯狂:

一是注册制的落实带来新兴产业股票更加密集的发行,这个因素初看起来是一个对创业板不利的因素,因为他会带来小盘股供给的大幅增加。但是从国内外的经验来看,在新股发行最密集的阶段,往往是股市最疯狂的时候。这一次在注册制落实的初期,市场可能反而会乐观理解为这有利于新兴产业通过直接融资提升发展速度,从而将高成长性最终兑现出来(当然,随着新股发行力度的不断加大,这可能最终打破市场的供需均衡,使“疯狂”走向“毁灭”);

二是我们担心下半年通胀和房价如果出现向上抬头趋势之后,这可能会使市场对政策进一步放松的预期收敛,而首先受到冲击的将是对政策更敏感的大盘股,且大盘股里的资金会进一步分流至小盘股(美国“科网泡沫”的后期,随着美联储的持续加息,标普500指数就曾领先纳斯达克指数三个月出现向下回调);

三是从美国“科网泡沫”的经验来看,当“泡沫”进入最后疯狂的阶段时,推升市场的往往是那些前期一直以“理性”自居而提前减仓的投资者,因为他们的投资框架已经被“泡沫”彻底击垮,最终实在扛不住又会再追进去(美国“科网泡沫”的最后阶段,纳斯达克指数在三个月翻倍,相当于每天都涨1%以上,因此在这短短的三个月里,哪怕提前一天减仓,也会承受巨大的压力和痛苦,这也是为什么一般情况下“泡沫”破裂的时候大部分人都逃不掉,详细分析见报告《还未到真正疯狂的时候——创业板与科网泡沫的全面比较》,2015-3-31)。在上文中,我们提到很多追求绝对收益而减仓小盘股的投资者在目前已经遇到了困惑,不排除今后在小盘股进一步的上涨冲击下,他们也会最终变节,加入狂欢。

4、从目前的环境来看,大盘股仍有短期估值修复的空间,小盘股也还未进入最后的疯狂——因此我们继续对市场整体保持积极的态度,等待房价和通胀发出的预警信号。目前来看,二季度宏观经济仍然比较疲弱,再加上通胀压力还很低,因此一定还有进一步的货币宽松空间和利率下行空间,因此我们认为这对大盘股也是很好的环境,尤其建议关注那些估值还未充分修复的大盘股(银行、煤炭、有色、化工);而既然小盘股还未进入“最后的疯狂”,我们自然也继续对其看好,尤其建议关注那些需求和供给同时扩张、最符合产业转型方向的小盘股(医疗服务、互联网传媒、软件、电子、环保)。而我们认为只要通胀和房价其中之一出现明显向上抬头迹象之后,就可能促发大盘股的回调以及小盘股进入“最后的疯狂”,但可能这在下半年才会看得到。

(来源:环球老虎财经)