文/本刊特约评论员梁建

目前韩国全部家庭债务中超50%集中于平均年龄50岁以上的家庭,未来去杠杆不可避免。帮助家庭部门转移风险、有序去杠杆是韩国政府必须面对的问题,“抵押贷款置换计划”是韩国政府通过市场化机制缓解风险的重要举措,未来或有其他政策和措施的进一步推进,值得密切关注。

2015年初以来,韩国央行迫于出口需求的下降和国内消费需求的疲弱,将央行利率降至有史以来低点,但央行慎言加息,除了对周期性因素的顾虑以外,国内家庭部门债务高企且对利率上升风险抵御能力差,也很大程度上束缚了央行货币政策的手脚。近期,韩国官方推动的“抵押贷款置换计划”,即是旨在缓解家庭部门金融风险的重要举措之一。该计划是否能够取得成功,不仅对韩国金融安全具有意义,对中长期货币政策空间和债券市场供求关系也将产生重大影响。

家庭部门住房抵押贷款蕴藏风险

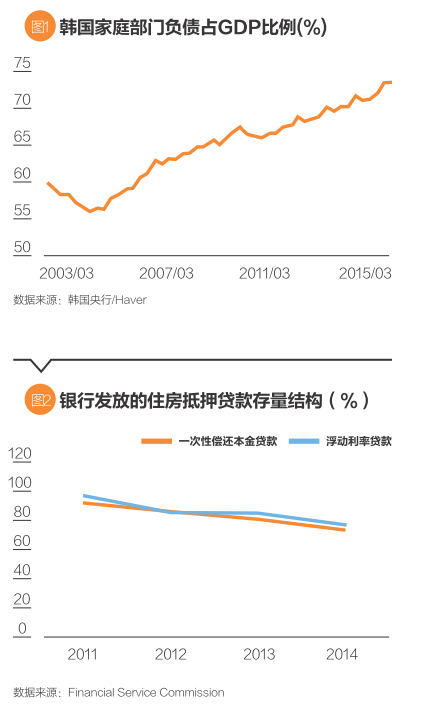

韩国家庭部门高负债一直是影响韩国经济稳健性的主要问题之一(见图1),其中住房抵押贷款在家庭负债中占比很高。住房抵押贷款占全部家庭负债的46%,达到韩国国内生产总值(GDP)的34%。就资金来源而言,住房抵押贷款的74%由银行类存款机构(以下简称“银行”)提供,19%由非银行类存款机构(以下简称“非银行”)提供,7.1%由韩国住房融资公司(Korea Housing Finance Corporation,KHFC)和全国住房基金提供。韩国住房金融公司由韩国政府、韩国央行和国家住房基金共同发起设立,旨在促进韩国住房融资的长期和稳定发展。韩国的住房抵押贷款有以下两个特征:一是多采用浮动利率。截至2014年末,银行发放的住房抵押贷款存量中76.4%是浮动利率贷款。二是多数住房抵押贷款在到期前只需偿还利息,本金在到期时一次性付清(interest only mortgage),事实上多数借款者采用借新偿旧的方式偿还本金。截至2014年末,银行发放的住房抵押贷款存量中73.5%为一次性偿还本金贷款(见图2)。

浮动利率、一次性偿还本金的住房抵押贷款使韩国家庭部门面临利率上升和融资条件收紧的风险,并促使家庭部门负债长期居高不下。一是浮动利率贷款使家庭部门被动承担利率升降风险,并几乎没有转嫁或对冲风险的途径,若贷款利率上升,居民则必须增加每月的贷款利息支出。目前,韩国利率水平处于历史低位,一旦利率上升,将直接加大家庭的偿债压力。二是再融资风险。大部分到期一次性偿还本金贷款的借款者寄希望于在债务到期时通过以新换旧的方式将本金偿还推后,因此债务偿还高度依赖再融资条件,一旦融资条件收紧,将可能导致大量家庭难以偿还到期贷款,危及韩国金融系统安全。三是不断推后本金偿还使韩国家庭部门的债务偿还速度非常缓慢,债务总量不断积累,杠杆率居高不下。

“抵押贷款置换计划”方案及初步实施情况

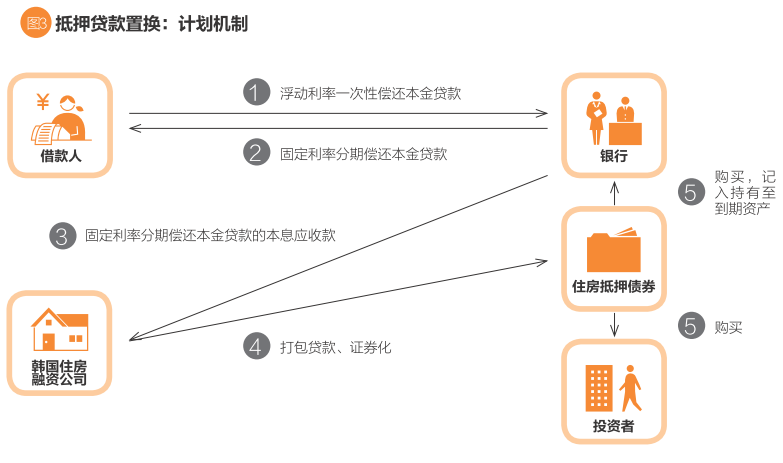

“抵押贷款置换计划”的具体机制。“抵押贷款置换计划”安排下,在借款人自愿的前提下,银行将原有浮动利率、一次偿还本金贷款,替换为固定利率、分期偿还本金贷款,然后将贷款的应收款打包出售给韩国住房融资公司。韩国住房融资公司以贷款资产池为基础发行住房抵押债券(MBS)并提供担保。住房抵押债券将在公开市场上拍卖,若投资者需求不足,韩国住房融资公司会将剩余部分强制分配给发放住房抵押贷款的银行,并要求银行将住房抵押债券记入自己的持有到期类资产(至少持有一年才可出售)(见图3)。由于贷款条件优惠,平均的固定贷款利率仅在2.0%~2.6%,贷款置换方案反映良好。韩国政府先期提供的20万亿韩元置换额度在几日中就被用尽,不得不追加额度,最终额度为34万亿韩元,约占银行发放的浮动利息住房抵押贷款存量的12%。在额度紧张的情况下,低收入家庭具有优先置换的权利。

住房抵押债券的供给集中在长端或超长端,市场需求有一定支撑。根据计划,韩国住房融资公司已经将约3万亿韩元的7年及以下期限住房抵押债券分配给银行,其余的约30万亿韩元住房抵押债券将主要为10年期以上债券,并在公开市场拍卖。目前已经进行了三次拍卖,拍卖量共计约2.9万亿韩元,首两次拍卖中15年及20年期限全部成交,10年期分别成交55%及53%。第三次拍卖结果较好,除15年及20年期限继续全部成交外,10年期成交比例也达到92%。据悉,主要的购买者是韩国的养老金和保险公司。

“住房抵押贷款置换计划”全面推进的瓶颈和局限性

受韩国住房融资公司的资本实力和韩国债券市场深度所限,“住房抵押贷款置换计划”难以继续全面推进。以目前韩国住房融资公司的资本金规模计算,其可以承担的最大置换计划规模是40万亿韩元,若要继续扩大计划规模,则需增加资本金或采用其他安排方式,韩国政府已经明确表示不会注入资本金。同时,从债券市场承接能力来看,目前34万亿韩元的住房抵押债券供给已经对市场构成了一定压力。若要继续扩大规模,债券市场恐难在短期内消化相关供给。2014年韩国住房融资公司发行的住房抵押债券规模仅为14.5万亿韩元,而置换计划下的住房抵押债券已较这一规模翻番;从市场长端债券供给来看,2014年,韩国10年及以上期限国债发行量为46.8万亿韩元,而置换计划下的住房抵押债券将额外增加约30万亿韩元10年期以上期限债券的供给。市场对新增供给的消化吸收能力堪忧。

若维持目前的规模,“抵押贷款置换计划”仅能使韩国家庭的住房抵押贷款结构获得轻微改观。34万亿韩元的“抵押贷款置换计划”可以使韩国家庭的债务结构得到一定程度的改善,若辅以其他政策,韩国政府2017年将银行发放的固定利率分期偿还本金贷款的存量比例提升至40%的目标或可达到,但这一比例仍显著低于主要发达国家。除改善家庭住房抵押贷款结构外,该计划对于短期内降低家庭部门债务水平的帮助非常有限,韩国政府预计“抵押贷款置换计划”将使韩国家庭债务每年下降1.1万亿韩元,仅占韩国家庭负债存量的0.1%。同时,值得注意的是,非银行持有的住房抵押贷款占全部抵押贷款存量的17%。从贷款条件来说,通常借款人会首先尝试从银行获取住房抵押贷款,在借款额超过银行限额 [ 如贷款价值比(LTV)要求)],或借款人信用评分达不到银行要求的情况下才会向非银行申请借款。因此,非银行发放的贷款利率高于银行,贷款风险也远高于银行。韩国政府曾考虑将“抵押贷款置换计划”扩大至非银行发放的贷款,但是由于非银行贷款的贷款条件和抵押品状况差异巨大,最终并未实施。

“抵押贷款置换计划”对经济、货币政策和市场的影响

短期内,“抵押贷款置换计划”将对经济形成小幅拖累。“抵押贷款置换计划”将到期一次性偿还本金贷款置换为分期还款贷款,将使家庭每月的还款额有所上升,对近期消费形成小幅拖累。瑞士银行估计“抵押贷款置换计划”将使家庭每月的债务偿还负担增加1.9倍,相当于家庭部门需要减少1.2万亿韩元的消费来偿还债务,占到韩国年消费总额的0.2%。目前,韩国外需疲弱,2015年1—4月出口同比下降4%,经济需要内需支撑,若家庭部门消费受到拖累,经济前景将更加悲观。

长期内,“抵押贷款置换计划”对金融风险状况的改善,将增加央行货币政策的灵活性空间。长期以来,韩国央行一直密切关注家庭部门负债过高的问题,并十分警惕低利率环境刺激居民过度负债,一旦转入加息周期触发偿债能力不足的风险。随着置换计划的实施,家庭部门在升息环境下的偿债风险将得到一定程度的缓解,与此对应,央行的货币政策空间将有可能变得更为灵活,关注重点可适度从金融安全向经济基本情况转移。

近期,央行降息预期上升和大量长端住房抵押债券的供给使韩国收益率曲线有变陡的压力。自2015年4月以来,出于市场对长端住房抵押债券供给增加的担忧,韩国10年期国债收益率已有较大幅度上升。同时,由于市场对央行降息的预期上升,韩国短端债券收益率达到历史低位,促使收益率曲线变陡。目前已经拍卖和分配的债券仅占全部债券的不到20%,未来还将有更大量的债券供给进入市场。若最终市场无法承接全部供给,剩余债券将被分配给银行,银行迫于资产负债管理的压力,可能在获得抵押债券之后通过支付长端固定利率掉期(payer in the long end swap)方式来对冲利率风险,亦会对长端国债收益率形成压力。

现阶段韩国家庭部门的债务问题虽不致立即危及金融稳定,但由于其人口老龄化加剧,家庭部门债务承担能力将逐步下降。目前韩国全部家庭债务中超50%集中于平均年龄50岁以上的家庭,未来去杠杆不可避免。如何帮助家庭部门转移风险、有序去杠杆是韩国政府必须面对的问题,“抵押贷款置换计划”是韩国政府通过市场化机制缓解风险的重要举措,未来或有其他政策和措施的进一步推进,值得密切关注。

本文编辑/张英凯