文/台湾文化大学财务金融系副教授梁连文

本文编辑/王茅

台湾农业金融机构在面临20世纪90年代的危机之后,推动农业金融改革。扮演农业金融重要角色的农渔会信用部在农业金融改革后经营状况逐步恢复,无论是营运规模、获利能力、贷款质量或风险承担,均显示其绩效已大幅改善,不过仍存在一些问题需要克服。

1995年中国台湾因部分农渔会信用部经营失败,引发一连串挤兑风波,形成农业金融系统危机,逾期贷款比率于2000年时攀升至16.23%,之后36家净值为负的信用部被金融重建基金(RTC)接管,大多让与商业银行。在2002年“1123农民大游行”后,召开“全国农业金融会议”,达成建置农业金融体系及农业金融监理一元化的共识。在2004年1月实施“农业金融法”时,农渔会信用部隶属于“行政院”农业委员会(简称“农委会”)管理,农业金融局成立。2005年5月设立“全国农业金库”(简称“农业金库”),确立农业金融二级制体系,上层为农业金库,下层为农渔会信用部。本文利用相关指标分析农渔会信用部的经营绩效,从而判断农业金融改革的成效。

营运规模

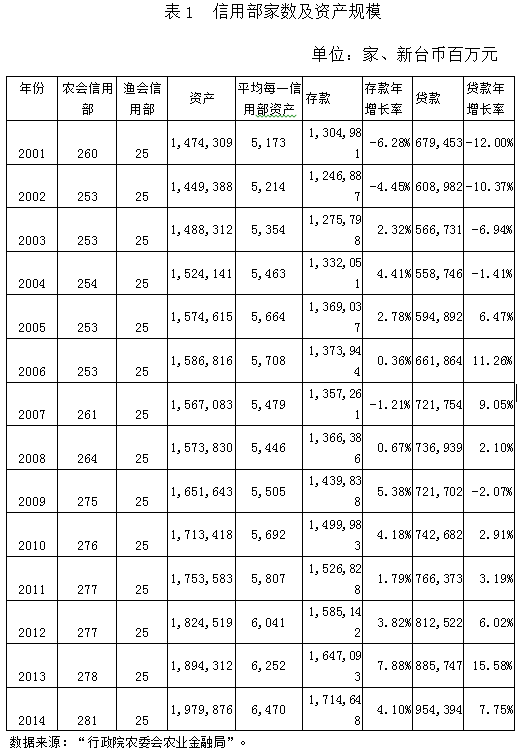

1996年台湾有农会信用部285家,后来因深坑地区农会独立出深坑、平溪、石碇三家农会,1997年家数增为287家。20世纪90年代末期,农会挤兑风暴导致信用部经营恶化,2001年金融重建基金第一次接管农渔会信用部29家,由商业银行承担;2002年第二次接管7家,分别由合作金库及台湾土地银行承担,农会、渔会信用部家数分别降为253家和25家。然而,2004年后,商业银行承担信用部的农会又申请新设,此外还有2家农会被合并,以致信用部家数略有变动。由表1可知,至2014年底,台湾共有281家农会信用部,25家渔会信用部,平均每一信用部资产规模为新台币64.70亿元;2008年后,信用部规模逐渐稳步增长。

经历1997年农渔会系统性挤兑风暴后,农渔会信用部存贷款增长率在2001—2002年期间陷入负增长。金融改革后,当局陆续推动大额授信联贷、官方项目农业贷款、非会员贷款业务等,除2007年存款增长率、2009年贷款增长率为负外,存贷款业务均逐年增长,显示其营运绩效相当好。

获利能力

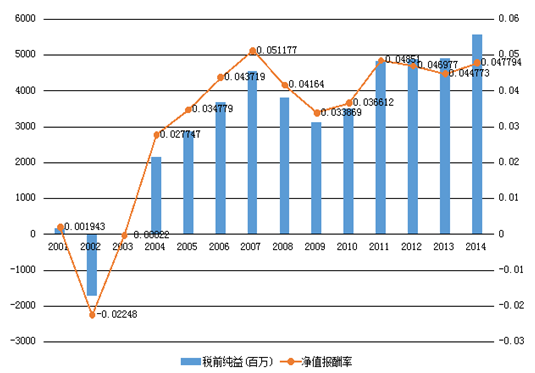

1993年时农渔会信用部之净值报酬率(ROE)高达25.5%、资产报酬率(ROA)也有0.7%,当时的农渔会信用部可说是保有相当高的获利能力;然而,随着新银行的开放,业务竞争剧烈,农渔会信用部为维持一定业务量,乃增加风险偏高之农业及建筑业贷款,成为最后边际客户承接者。再加上征授信制度不健全与房地产不景气,致资产质量恶化,逾期贷款比率攀升,形成问题金融机构。因此,在2002年底时农渔会信用部之ROE为-2.25%,突显出农渔会信用部获利能力低落之严重性。在金融改革之后,农渔会信用部获利性逐渐回稳并攀升,税前纯益由2002年亏损新台币17.12亿元逐年改善至2014年纯益新台币55.71亿元;ROE亦逐年改善,2007年为5.12%,之后因金融海啸导致经济增长衰退下滑,但2010年后获利能力改善,2014年ROE为4.78%,显示其获利性在稳健增长。

图1 农渔会信用部之获利性

数据源:“行政院农委会农业金融局”

贷款品质

20世纪90年代末期,农渔会信用部业务经营出现极大危机,主要原因包括:(一) 经济景气持续低迷,金融市场竞争激烈,营业区域及经营项目受限,竞争能力较弱;(二)净值偏低,财务不够健全稳固,风险承担能力不足;(三)经营效率不彰,各项成本居高不下,获利能力衰退,资产报酬下滑;(四)违法超贷、逾期贷款严重,逾放比率偏高,资产质量欠佳;(五)金融专业知识普遍不足,内部管理未臻健全。因此,在其业务增长上,也经历了一段衰退期。

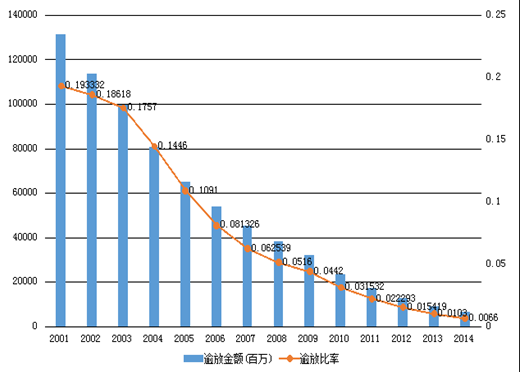

近年来,农渔会信用部存贷款稳定增长,贷款质量亦大幅改善,由图2可知,信用部的逾放金额在2001年达到新台币1313.60亿元后,之后逐年下降,逾期贷款比例也从2001年的19.33%的高峰降至2014年0.66%。近年来,农渔会信用部努力打销呆账,逾放比逐渐下降,显示各方努力有成,有助于健全农业金融体系,部分体质良好之信用部,逾放比仅1%,甚至0%。整体而言,信用部的资产质量已经大幅改善。

图2 逾期贷款金额与比率

注:逾期贷款比率系指狭义的定义

数据源:“行政院农委会农业金融局”

风险承担

2006年时,253家农会信用部中,仍有48家未达净值占风险性资产比率8%以上者;其中有8家净值为负,8家之比率介于0%~4%,32家之比率介于4%~8%。然而2014年底,资本适足率未达8%者的农会只剩8家,显示近年来的主管机关与农业金库的辅导措施有相当好的成效。进一步由表2观察可知,农渔会信用部净值于2001年为新台币803.06亿元,后来经历亏损、打销呆账,2003年降至新台币757.51亿元;之后因获利能力提升,故净值逐年攀升,2014年为新台币1165.63亿元。代表风险承担能力的指标,无论是自有资本适足率或备抵呆账占逾放比率也都逐年攀升,相较改革前2004年之10.70%、24.13%,2014年提升至12.91%、427.96%,意味着整体信用部风险承担能力增强。

小结

台湾农业金融机构在面临20世纪90年代的危机之后,推动农业金融改革,包括实施金融监理一元化、建立“全国农业金库”与信用部的二级制农业金融体系、相关业务的开放及法令的完备等措施,已使农业金融改革后农渔会信用部经营体质逐步恢复健全,无论是营运规模、获利能力、贷款质量或风险承担,均显示其绩效已大幅改善,农业金融的改革确实发挥了一定的成效。然而,面对竞争激烈的金融环境,其组织规模过小、合并推动不易、无股金制导致净值累积不易等课题,仍须进一步克服。