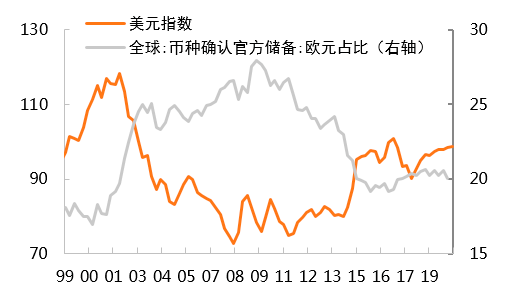

1999年欧元推出到2002年7月成为欧元区法定货币,其对美元的国际储备货币地位构成挑战,此后美元指数的长周期变化与欧元国际储备地位的提升、衰落高度相关(图1)。本轮美元指数下跌的长逻辑主要在于此。

图1 欧元国际储备地位变化与美元指数强弱高度相关

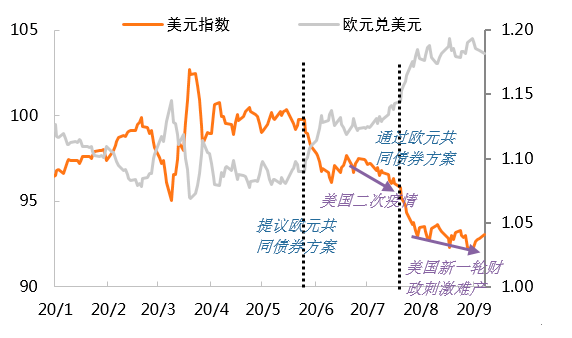

一方面,欧元区统一财政刺激方案的达成,促使欧元币值重估。本轮美元走弱的时间节点与欧盟提议、进而通过7500亿欧元共同债券的时间点吻合:5月27日美元第一波大跌对应欧盟委员会提议欧元共同债券方案;7月21日美元第二波大跌对应欧盟峰会上这一方案获得通过。本次7500亿欧元的财政刺激方案,标志着欧元区在形成统一财政联盟上迈出了历史性一步。欧元区长期以来面临的问题是,采用统一货币后,意大利、西班牙等相对弱国无法通过贬值货币提升其出口竞争力,而德国等相对强国则享受了币值相对低估的红利,导致联盟内各国经济发展不平衡,却缺乏纠正这种不平衡的转移支付机制。2008年全球金融危机以来,全球经济持续面临下行压力,欧元区内部失衡问题愈发凸显,欧盟解体的预期与日俱增,导致了欧元币值的系统性低估。2009年欧元在全球官方外汇储备中的占比最高达到28%,此后便系统性走低,到2020年一季度仅为20%。此番统一财政刺激方案的推出,大大减弱了欧盟解体的风险,欧元在全球储备货币中的地位也有望得到修复,这促使欧元币值迅速重估。5月27日以来,欧元兑美元汇率已累计上涨8.4%(截至9月7日),贡献了美元指数跌幅的绝大部分,是本轮美元走弱预期发酵的核心原因(图2)。

![]()

图2 本轮美元走弱与欧元共同债券方案的推出节奏一致