文/中国人民大学国际货币研究所张超

中欧国际工商学院张家瑞

继11日离岸人民币市场遭到央行强力阻击,人民币汇率强劲反弹,至12日多空继续对决,造成人民币汇率两日内出现1400点左右的巨大振幅。人民币汇率市场“硝烟弥漫”,尽管市场被“误导”认为汇率的波动对境内金融市场有巨大影响,但投机因素导致的巨幅波动不足以对中国的金融市场乃至经济基本面产生重大影响,不过一些短期波动对未来市场走势提供了判断的线索。

与汇率剧烈波动和新年以来股市此轮暴跌相对应的,是10年国债收益率向下突破2.8%,国开债招标发行收益率下降近10bp。市场避险情绪明显增加,资金流入无风险的利率债。预计2016年债市将出现分化,信用债打破刚性兑付,投资者需承担部分成本,避险需求将使得利率债和信用债利差扩大。同时,从近日央行多次发声,与此前多举措干预离岸市场的措施来看,央行稳定汇率预期目的强烈,将有助于稳定资本市场情绪,缓解股市和债市的波动。

汇率短期巨震偏离基本面

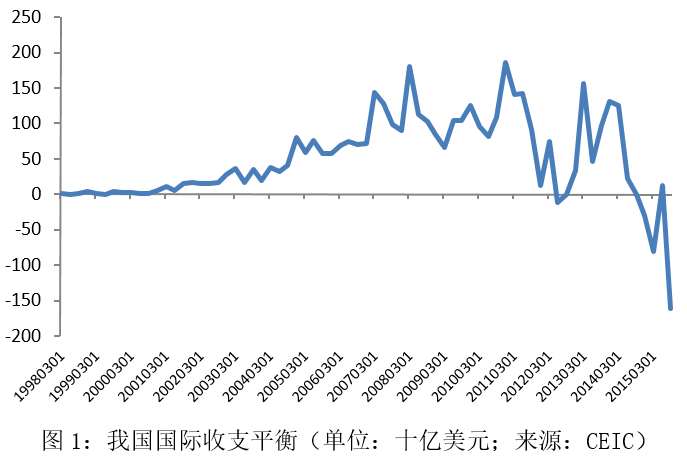

自中国加入WTO以来,长期的国际收支顺差形成了巨额的外汇储备,而外汇占款也成为了央行投放货币的主要渠道之一。尽管市场对当前人民币汇率的波动存在各种各样的解读,但我国国际收支平衡这个影响短期汇率的重要因素却被有意无意地忽视了。汇率的短期波动的动力来自预期和国际收支情况,中国收支顺差意味着美元流入大于流出,国际收支逆差则表现为美元流出大于流入,市场对人民币的需求小于供给,人民币便有贬值的压力。

中国国际收支顺差在2008年金融危机之前稳定增加,汇率自2010年放松管制以来也出现了长期的升值。2011年和2012年这个顺差出现了一次大幅度的回落,而这期间(2012年3月至2012年7月)人民币也出现了一定程度上的贬值(1.7%)。随后中国国际收支再次大幅度顺差,人民币继续进入升值通道。直到2013年底,中国国际收支顺差迅速回落并变成巨额逆差,因此人民币有了贬值压力。当去年8月的人民币贬值“黑天鹅”事件发生时,是当时3季度国际收支出现巨额逆差使得人民币贬值幅度一次性修正的结果。

热钱跑路+预期自我实现=无理由恐慌

虽然近期外汇占款下降较快,但相对于中国巨大的外汇储备而言并不是生死攸关的问题。再看中国的国际收支平衡中,经常账户(贸易)顺差一直较为稳定,资本账户数额太小不会带来太大影响,问题出在金融账户。金融账户又分直接投资、证券投资和其他投资。直接投资一直是较为稳定的顺差,证券投资数额太小不影响大局。但“其他投资”这一项波动剧烈,并且从2012年开始由正转负,是金融账户从顺差变为逆差的主要因素。从2012年1季度至2015年3季度(4季度数据还不可得),仅“其他投资”这一项就累积了8600多亿美元的累积逆差。

“其他投资”主要是贷款、货币和存款等,但还有一些热钱隐藏“其他投资”中,体现为流动性高,追求高收益的资金。在中国实体经济增速放缓、信用风险逐渐增加、美元加息预期形成的背景下,热钱开始撤离中国,对人民币贬值形成了压力。同时中国经济处于转型阵痛期,各种对中国经济唱衰的声音此起彼伏,造成经济预期混乱,加之汇率贬值压力与看空中国经济形成了“预期自我实现”的荒诞逻辑,制造恐慌情绪。这打乱了普通人,尤其是平时参与外汇交易不多的主体对未来的判断。

“关门打狗”有助于稳定预期

离岸人民币汇率和在岸人民币汇率之间存在一个显著的差价(最高达到1600点),大量投机资金选择在离岸买入人民币到大陆出售进行套利。同时,离岸市场空方为了继续推动人民币贬值,也需要大量的融入人民币以便抛售。两种因素综合起来,离岸市场人民币流动性几乎枯竭。11日香港人民币隔夜利率从4%飙升到13.4%之后,12日更是史无前例的飙升到66.815%。在离岸市场获取人民币的成本增加,做空人民币的成本也大幅度上升。

尽管考虑到这些空方的杠杆水平较高,目前的成本还不至于使他们被完全击垮,但离岸市场人民币流动性枯竭,暂时缓解了人民币继续贬值的势头。套利资金始终在离岸市场兴风作浪,稍有风吹草动就大肆做空,此次离岸市场人民币流动性枯竭缓解人民币贬值,有助于稳定市场预期。

人民币汇率振幅加大,中期贬值幅度有限

判断人民币汇率走势主要看中国国际收支平衡中金融账户中的“其他投资”项目的变动。而“其他投资”的变动则取决于国内外投资前景的对比、国内外货币政策的差异、以及人民币汇率的预期。

中国当前正在进行去产能和结构性改革,经济增速放缓,同时国内信用风险增加。这些都是对人民币的不利因素。但是,美国经济前景也并没有想象中那么好。美国实体部门去杠杆完成较快,但金融部门杠杆仍高。美国失业数据表面上看已经恢复到危机前水平,但就业人口比例下降,制造业复苏疲软,美国经济仍然存在巨大的隐患。

反观货币政策,估计中国央行不太可能继续降息。尽管实体经济仍然面临融资困难,但这是实体经济投资效率下滑,负债率过高导致的结果。降息无益于实体经济信用创造。而对金融机构来说,利率已经低于CPI通胀率,意味着金融机构融资成本为负。目前CPI通胀已经有所显现,而PPI跌幅却在扩大,已经表现出了中国经济的结构性矛盾。针对这种矛盾,继续降息显然是不合理的。

考虑到外汇占款下降,实体经济货币流通速度下滑,央行可能通过降准的方式投放流动性。与此相对应的,美联储虽然开始了“加息周期”,但速度一定不会快。原因便是美国经济并没有那么好,美国的金融市场还非常脆弱。正因为如此,中美两国货币政策分化不会进一步快速的分化。这对人民币汇率的稳定利好。

从央行角度来看,意在稳定人民币汇率的预期。一般来说央行管理预期难度较大,因为央行需要有可信的承诺。但管理好预期对稳定资本流动和汇率有重要作用。例如2012年欧洲央行承诺“不惜一切代价保卫欧元”后,做空力量迅速消退。中国央行在预期的管理上目前看做的不够好,但是最近两天的阻击表现了其稳定人民币汇率的决心和手段。同时,长期的经常项目顺差也为中国央行“保卫”人民币提供了支持。所以人民币汇率短期内可能仍会存在波动,但中期看不太会进一步趋势性贬值。

本文编辑:《清华金融评论》王蕾