2013年至今,利率市场化进程明显加速——贷款利率放开浮动区间、存款利率浮动区间上浮至1.3倍、互联网金融的崛起彻底改变居民和企业储蓄和理财的习惯……同时,不断收窄的息差加大了商业银行负债管理的难度,而同业存单作在此过程中对商业银行的负债管理中起到越来越重要的作用。作为利率市场化专题的第三篇,本文主要回顾同业存单市场的运行情况,并分析其对银行负债管理的影响。

同业存单的发展历程:2013 年 12 月 8 日,央行发布《同业存单管理暂行办法》(以下简称《办法》),同业存单业务得以落地;2014年 5 月16 日,一行三会和外管局联合发布了《关于规范金融机构同业业务的通知》(127 号文),提出加快推进资产证券化业务常规发展及积极参与银行间市场同业存单业务试点。2014 年下半年,同业存单发行明显提速,百家银行同业存单发行额度超过万亿,而2015年前两个月,已有 72 家银行披露 2015 年同业存单发行计划,计划发行总额达到2.854万亿元。

同业存单发行具备以下主要特征:1)发行主体主要为股份制商业银行和城商行,两者发行规模占比超过85%;2)发行期限主要以3个月和 6 个月为主,与市场上理财产品主流期限接近;3)发行利率走势基本与Shibor走势相同,而绝对水平低于同期限同业拆借利率。

同业存单的优势:1)同业存单的发行更具备主动性,商业银行可以及时根据自身需要发行不同期限和不同规模的存单,对其流动性进行补充;2)同业存单的招标竞价模式,理论上可以降低吸收负债的成本,特别是对负债成本较高的股份制银行和城商行而言;3)同业存单为标准化产品,参与的投资主体更全面,且若未来流动性改善,则定价机制将更为有效。

未来同业存单对降低银行负债成本将起到越来越重要的作用。按目前同业负债在商业银行整体负债中占比 20%左右、而同业存单在同业负债中占比 4%左右的规模计算,同业存单帮助商业银行降低负债成本 1bp 左右;而若同业存单在同业负债中占比近 50%时,则可以帮助降低银行综合负债成本 3bp 左右。而在利率市场化的背景下,低成本活期存款和大幅低于理财、基金等产品收益的定期存款构成的存款类负债占比还将进一步下降,届时同业存单对银行综合负债成本的改善效果将会更加明显。

1. 2014 同业存单新元年

同业存单(CD)是大额存单的一种形式,是银行业存款类金融机构法人(包括政策性银行、商业银行、农村合作金融机构等)在全国银行间市场上发行的记账式定期存款凭证,是一种货币市场工具。

存单的历史并不短暂。我国曾于 1986 年发行过大额存单,后因为诸多不规范致使在 1997 年叫停。近两年,在利率市场化明显加速的背景下,大额存单业务再度提上日程。 2013 年 12 月 8 日,央行发布《同业存单管理暂行办法》(以下简称《办法》),次日起开始实施,同业存单业务得以落地,这意味着利率市场化进程再进一步。《办法》规定,发行同业存单的存款类金融机构应于每年首只同业存单发行前向央行备案年度发行计划,单期发行金额最低 5000 万元人民币。发行备案额度实行余额管理,发行人年度内任何时点的同业存单余额均不得超过当年备案额度。

2013 年 12 月 11 日,上海清算所发布公告称,国开行、工行、农行、中行、建行五家银行将于 12 日发行首批同业存单,总额不超过 190 亿,期限包括 1 月、 3 月和 6 月,除了农行为招标发行外,其余均为报价发行。工行将 NCD 利率定价为 5.1%(1 个月),中行和建行为 5.2%(3 个月),农行为 5.18%(3 个月),国开行为 5.25%(6 个月),低于当时同期限银行间同业拆借和回购市场利率。

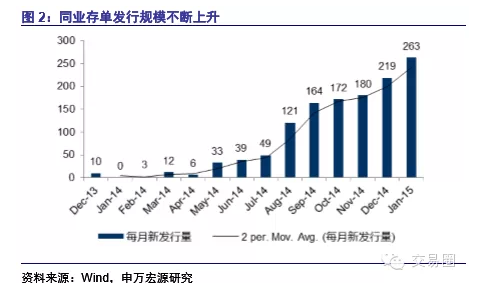

2014 年 5 月 16 日,一行三会和外管局联合发布了《关于规范金融机构同业业务的通知》(127 号文),提出加快推进资产证券化业务常规发展及积极参与银行间市场同业存单业务试点,随后 5 月成为各大行同业存单发行的密集期。自 2014 年 8 月之后每月的新增发行量均维持在 150 只以上,且呈现不断增长的趋势,截至今年 2 月末,已有 72 家银行披露 2015 年同业存单发行计划,计划发行总额达到 2.854 万亿元;而 2014 年,近百家银行的同业存单发行额度合计仅不足 1.5 万亿元。

截止 2015 年 2 月 28 日,同业存单累计发行1494 只,实际发行规模为 13536.7 亿元,均为固定利率产品,期限包括 1 个月、3 个月、6 个月、9 个月和 1 年。目前尚未到期的有 932 只,存量规模为 9253.3 亿元。

从发行节奏来看,2014 年 5 月,同业存单发行量出现明显增长,2014 年 8 月, 5 月发行的存单陆续到期后,新发规模再次上一台阶。此后同业存单持续保持高速增长,单月新发同业存单数量均在 150 期以上,不断刷新单月发行量新高。

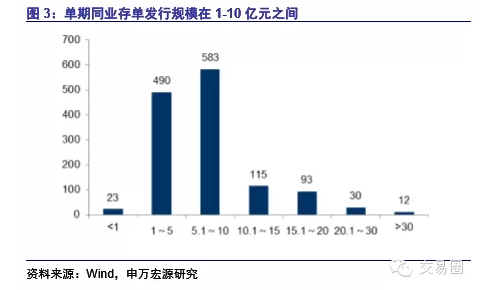

从发行规模来看,单期同业存单发行规模以 10 亿元以下为主,占比达到 80% 以上;规模在 10-20 亿元的占比 15%左右,少数同业存单发行规模较大,达到 20 亿元以上。

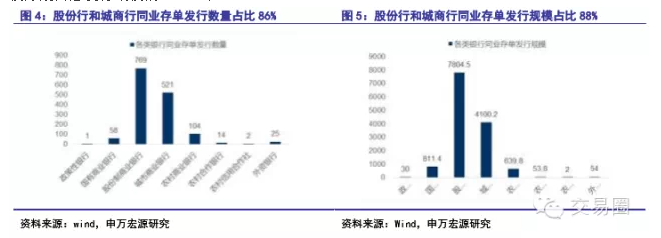

从发行主体来看,目前同业存单的发行主体仅限于银行,包括政策性银行、四大国有商业银行、全国性股份制商业银行、外资银行、城市商业银行、农村商业银行、农村合作银行和农村信用社等。其中,股份制银行和城商行是最主要的发行主体,发行数量分别占总发行数量 51.47%和 34.87%,发行规模分别占总发行规模的 57.83%和 30.38%。

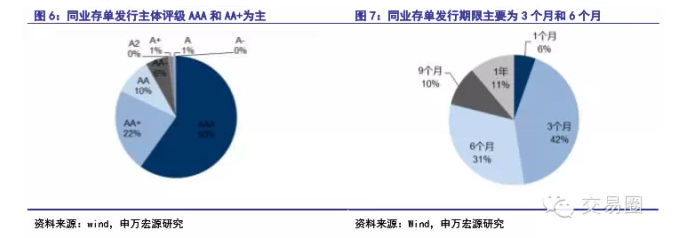

从主体评级来看,AAA、AA+、AA 以及 AA-级的同业存单占总量的 98%,其中 AAA 发行主体占比 60%,AA+发行主体占比 22%。同业存单的发行主体评级与发行银行类别高度相关,其中 AAA 评级主要以国有商业银行和全国性股份制商业银行为主,而省会城市的城商行以 AA+为主。

从发行期限来看,3 个月和 6 个月期限的同业存单占比最高,数量分别达到 42%和 31%。这与市场上理财产品的主流期限接近。

从发行利率来看,同业存单发行利率走势与 Shibor 接近,绝对水平低于同业拆借利率。我们将已发行的同业存单按照期限、评级分类,比较其月度平均发行利率与当月同期限 Shibor 利率和同业拆借利率,可以发现,各个期限下不同评级的同业存单发行利率与 Shibor 利率走势基本相同,且明显低于同期限拆借利率,特别地,去年四季度以来,资金面趋紧,同业存单发行利率低于拆借利率的情况更为明显。

商业银行发行同业存单,有利于其在利率市场化背景下的负债管理。从主动性角度来看,相比同业存款和同业拆借,同业存单的发行更俱备主动性,商业银行可以及时根据自身需要发行不同期限和不同规模的存单,对其流动性进行补充;从负债成本角度看,同业存单的招标竞价模式,理论上可以降低吸收负债的成本,特别是对负债成本较高的股份制银行和城商行,综合负债成本压力有所减轻;从市场化角度看,同业存单较同业存款和同业拆借更为标准化,参与投资的主体更全面,且若未来流动性改善,则定价更为有效,加快银行负债的市场化进程。

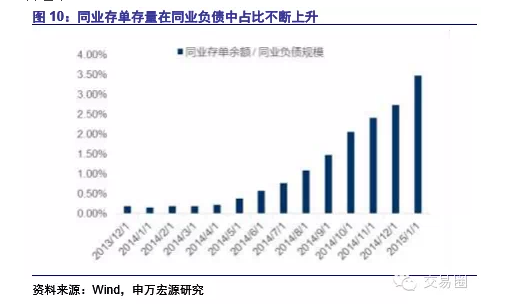

事实上,从 2013 年同业存单重启至今,同业存单的存量在商业银行整体同业负债中的占比明显提高,从 2013 年末的 0.18%上升至 2015 年 1 月的 3.49%,占比提高了近 20 倍。而同业存单发行的主要期限 3 个月和6 个月,也与理财产品发行最为集中的期限相同,可见存单被越来越多地运用在了银行的负债管理中。

在利率市场化背景下,同业存单有助于降低银行综合负债成本,降低负债管理难度。从平均意义上看,同业存单发行利率与同业拆借利率之间的利差在 20bp 左右,且流动性越紧时,利差相对越大。按目前同业负债在商业银行整体负债中占比 20%左右、而同业存单在同业负债中占比 4%左右的规模计算,同业存单帮助商业银行降低负债成本 1bp 左右;而若同业存单在同业负债中占比近 50%时,则可以帮助降低银行综合负债成本 3bp 左右。而这仅仅是在同业负债占比保持 20%不变的情形下的结果,但在利率市场化的背景下,低成本活期存款和大幅低于理财、基金等产品收益的定期存款构成的存款类负债占比还将进一步下降,届时同业存单对银行综合负债成本的改善效果将会更加明显。

来源:申万宏源研究报告证券分析师陈康研究支持刘琳霖